밸류업 핵심이 저PBR 아니라고?…日 사례 분석해보니

'PBR 1배 개선주 ETF'는 지수 평균 상승률 정도

'일본 코스닥' 그로쓰 지수, 밸류업 효과 못 봐

"배당성향 증가로 고배당 종목·상품 인기"

"고배당ETF, 외인 모멘텀으로 자금 유입 기대"

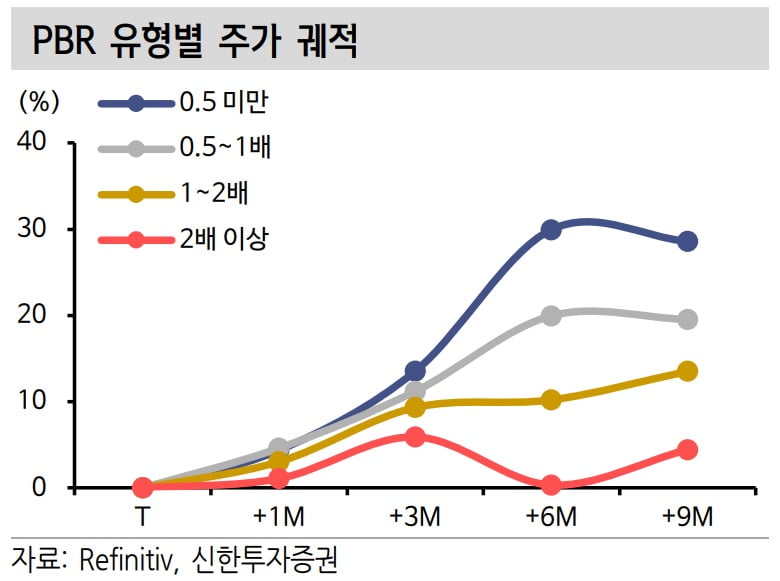

11일 에프앤가이드와 신한투자증권에 따르면 일본 밸류업 프로그램 도입(지난해 3월) 이후 프라임 지수 내 저PBR 종목들은 약 6개월 후 고점을 형성한 뒤 주가가 꺾인 것으로 나타났다. 일본 증시는 프라임, 스탠다드, 그로쓰 지수로 분류되는데 프라임의 경우 한국의 코스피에 해당한다.

프라임 지수 내 저PBR 종목들은 밸류업 프로그램 시행 직후 3개월간 강세를 보이다가 6개월 시점에서 고점을 찍은 뒤 하락세를 보였다.

한 단계 체급이 낮은 종목들로 구성된 스탠다드 지수 내 저PBR주들 역시 밸류업 도입 초기 상승하다가 6개월을 정점으로 꺾였다. 스탠다드 지수 종목의 경우 6개월 지점에서 주가가 과열돼 고PBR주로의 전환이 있었고, 이후에 상승 전환에 성공한 종목이 없었다.

특히 밸류업 프로그램 도입 이후 6개월 시점에 'PBR 1배 개선주 상장지수펀드(ETF)'가 등장했는데, 이 상품 출시 이후 PBR주 효과는 고점을 형성했다. 저PBR 대표 ETF였던 이 상품의 수익률은 닛케이 지수 평균 상승 정도에 그쳤다.

한국의 코스닥에 비견되는 그로쓰 지수 내 기업들은 밸류업 프로그램 이후 주가가 오히려 떨어졌다. 박우열 신한투자증권 연구원은 "여전히 일본 중소기업들은 매출이나 이익이 제자리걸음이고 주주환원도 못하고 있다"며 "엔저로 대기업들은 호황을 구가하고 있으나 그 훈풍이 중소기업으로까지 미치지 못했다"고 설명했다.

박유안 KB증권 연구원은 "일본 밸류업 프로그램 도입 당시 일본 투자 ETF 중 배당수익률이 높은 기업들을 담은 ETF가 정책 실시 이후 가장 우수한 성과를 냈다"며 "배당과 주주환원을 통한 저평가 해소에 초점을 맞춘 액티브 ETF들이 일본 주식시장에 등장했었다"고 설명했다.

국내에서도 벌써 고배당 ETF에 대한 관심이 늘고 있다.

정부 발표 직후였던 지난달 25일부터 지난 8일까지 'KODEX 보험 ETF' 주가는 20%가량 올랐다. 이 펀드는 삼성화재, DB손해보험, 삼성생명, 현대해상 등을 담고 있다. 'TIGER 은행고배당플러스TOP10' ETF의 이 기간 수익률도 15%가 넘는다.

이외에 'ARIRANG 고배당주', 'HANARO 고배당', 'KODEX 고배당' ETF 등의 일평균 거래량도 폭증했다. 저PBR 수혜와 배당 매력이 부각된 결과로 풀이된다.

박 연구원은 "한국도 기업 밸류업 프로그램을 통해 저PBR 종목에 관심이 집중되면서 관련 ETF 상품이 기획될 것"이라며 "특히 향후 고배당주 ETF는 외국인 입장에서 한국 증시가 위험자산 선호 국면에 좋은 투자 대상인 데다 정책적인 수급 모멘텀이 존재하는 만큼 자금 유입을 기대해볼 수 있다"고 말했다.

노정동 한경닷컴 기자 dong2@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)