HMM 새주인, 하림·동원 중 한 곳

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

하림, 본입찰서 더 높은 가격 제시

▶마켓인사이트 11월 23일 오후 5시 20분

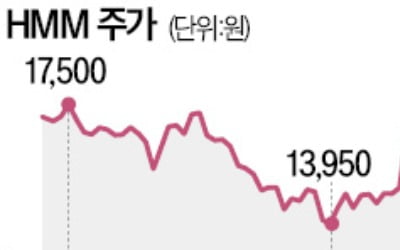

HMM 주인이 바뀐다. 산업은행이 매각 예정가격을 현실적으로 조정하면서 입찰이 성립됐다. 판세는 초박빙이다. 인수 희망가는 하림그룹이 동원그룹보다 소폭 더 높게 써냈다. 하지만 정성평가에서 결과가 뒤집힐 가능성도 있다는 분석이 나온다.

HMM 매각주관사인 삼성증권은 23일 본입찰을 진행했다. 매각 대상은 산업은행과 한국해양진흥공사가 보유한 HMM 지분 57.9%(3억9879만156주)다.

본입찰에는 지난 9월 예비입찰 절차를 거쳐 적격인수후보로 선정된 하림과 동원이 참여했다. 하림과 동원이 적어낸 인수 희망가는 6조3000억~6조4000억원 사이로 수백억원 차이에 불과한 것으로 전해졌다. 하림이 동원보다 좀 더 높은 가격을 제시한 것으로 알려졌다. 다만 산은이 가격 외에도 자금 조달 계획과 인수 뒤 경영계획 등을 종합 평가할 예정이어서 결과가 뒤집힐 가능성도 있다.

산은은 국가계약법에 따라 미리 정하는 일종의 ‘가격 마지노선’인 매각 예정가격을 6조원대 초반으로 정했다. 경영권 프리미엄을 거의 붙이지 않은 것으로 전해진다. 유찰을 피하기 위해 결단을 내렸다는 분석이다.

산은 관계자는 “우선협상대상자 선정은 통상 1~2주 걸리지만 최대한 빨리 정하고, 올해 안에 주식매매계약을 체결할 계획”이라고 했다.

박종관/차준호 기자 pjk@hankyung.com

HMM 주인이 바뀐다. 산업은행이 매각 예정가격을 현실적으로 조정하면서 입찰이 성립됐다. 판세는 초박빙이다. 인수 희망가는 하림그룹이 동원그룹보다 소폭 더 높게 써냈다. 하지만 정성평가에서 결과가 뒤집힐 가능성도 있다는 분석이 나온다.

HMM 매각주관사인 삼성증권은 23일 본입찰을 진행했다. 매각 대상은 산업은행과 한국해양진흥공사가 보유한 HMM 지분 57.9%(3억9879만156주)다.

본입찰에는 지난 9월 예비입찰 절차를 거쳐 적격인수후보로 선정된 하림과 동원이 참여했다. 하림과 동원이 적어낸 인수 희망가는 6조3000억~6조4000억원 사이로 수백억원 차이에 불과한 것으로 전해졌다. 하림이 동원보다 좀 더 높은 가격을 제시한 것으로 알려졌다. 다만 산은이 가격 외에도 자금 조달 계획과 인수 뒤 경영계획 등을 종합 평가할 예정이어서 결과가 뒤집힐 가능성도 있다.

산은은 국가계약법에 따라 미리 정하는 일종의 ‘가격 마지노선’인 매각 예정가격을 6조원대 초반으로 정했다. 경영권 프리미엄을 거의 붙이지 않은 것으로 전해진다. 유찰을 피하기 위해 결단을 내렸다는 분석이다.

산은 관계자는 “우선협상대상자 선정은 통상 1~2주 걸리지만 최대한 빨리 정하고, 올해 안에 주식매매계약을 체결할 계획”이라고 했다.

박종관/차준호 기자 pjk@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)