HMM 23일 매각 본입찰, 성공할까

하림·동원은 "적정가 5조~6조"

유찰 가능성…산은 의지에 달려

HMM 매각 본입찰이 23일 열린다. 유력 인수 후보인 하림과 동원그룹이 인수 의지를 불태우고 있는 가운데 산업은행이 국가계약법에 따라 미리 정하는 일종의 ‘가격 마지노선’인 매각예정가격 수준에 따라 입찰 성공 여부가 갈릴 것으로 예상된다.

IB업계에선 산은이 정하는 매각예정가격 수준에 따라 본입찰 성공 여부가 판가름 날 것으로 보고 있다. 민영화 등 공공기관 선진화 방안 추진에 따른 매각업무 일반기준 제11조에 의하면 산은은 매각예정가격을 외부전문기관의 실사 및 자산 특성 등을 고려해 산정하되 국유재산법령을 준용해 정할 수 있다.

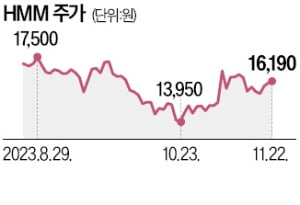

이에 근거해 산은은 외부전문기관 실사 등을 거쳐 현 주가보다 낮은 가격으로 매각예정가격을 정할 수 있다. 하지만 자칫 특혜 시비에 휘말릴 수 있다는 점이 부담이다. 국유재산법을 준용하면 HMM 주가(최근 30일간 가중산술평균 주가)를 적용해야 하는데, 유찰 가능성이 높아지는 게 문제다. 매각 대상인 약 4억 주에 최근 30일간 HMM 가중산술평균 주가인 1만5300원을 적용하면 약 6조1000억원에 달한다. 여기에 경영권 프리미엄을 20%만 붙여도 7조원을 훌쩍 넘어간다.

하림과 동원은 HMM의 적정가를 5조~6조원 수준으로 보고 있어 두 그룹이 인수 가격으로 7조원 이상을 써내긴 쉽지 않은 상황이다. IB업계 관계자는 “결국 산은의 의지에 매각 성사 여부가 달렸다”고 말했다.

박종관/차준호 기자 pjk@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![매파 연준 우려에 나스닥 2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240501062439197.jpg)