4월은 낙폭과대 성장주 '줍줍'할 기회?

가치주보다 성장주 되레 부각

플랫폼·2차전지·반도체 등

이익 잘 내는 종목 관심둘 만

우크라 전쟁이 최대 변수

미국 10년 만기 국채금리는 지난 25일 기준 연 2.488%까지 치솟았다. 그럼에도 성장주는 강세를 보이기 시작했다. 가파른 금리 인상이 경기 침체로 이어질 경우 다시 성장하는 기업이 귀해지고, 이는 성장주에 유리한 환경이 될 수 있다는 분석이 나오고 있기 때문이다.

경기 둔화 우려 지속

지난 21일부터 25일까지 1주일간 성장주의 대표주자 격인 테슬라는 11.62% 상승했다. 국내에서도 배터리 관련주들의 동반 상승이 시작됐다. 같은 기간 ‘KRX 2차전지 K-뉴딜지수’는 8.19% 올랐다. 국내 테마형 지수 중 가장 높은 상승률이다.3월 연방공개시장위원회(FOMC)에서 미국 중앙은행(Fed)은 미국의 올해 성장률 전망을 4.0%에서 2.8%로 하향 조정했다. 미국 국채시장에서 10년물 금리와 2년물 금리 차는 작년 말 80bp(1bp=0.01%포인트)에서 현재 20bp 수준으로 낮아졌다. 장단기 금리 역전은 경기침체 전조 신호 중 하나로 꼽힌다. 금리 인상에 러시아와 우크라이나 간 전쟁 리스크까지 맞물리면서 경기 둔화에 대한 우려는 커지고 있다. 성장이 희귀한 국면에 접어들자 성장주에 자금이 몰리게 된 것이다.

균형점 찾는 시장

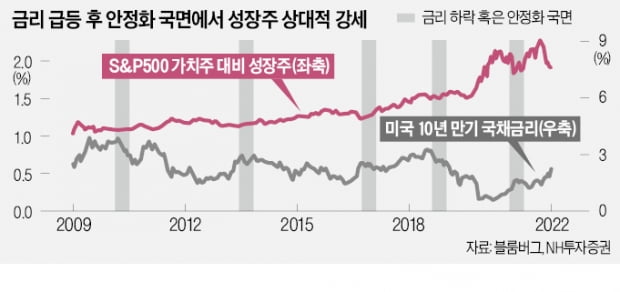

성장주가 금리의 절대적 수준보다는 금리의 상승 속도에 더 민감하게 반응한다는 분석도 나온다. 김병연 NH투자증권 투자전략부장은 “시장금리가 급등한 뒤 성장주가 상승하기 시작했다는 것은 시장금리가 단기 고점이라는 판단 아래 나타난 현상이라고 해석된다”며 “역사적으로 봤을 때 시장금리 급등 후 하향 안정화 및 하락 국면에서 성장주가 가치주에 비해 상대적으로 강세를 보였다”고 설명했다.이 시기 주목받는 것은 ‘구조적 성장주’다. 실적은 뒷받침되지 않은 상태에서 미래에 대한 꿈만으로 상승하는 성장주가 아니라 경기침체기에도 가시적인 실적을 올릴 수 있는 기업들이다. 애플, 마이크로소프트(MS), 엔비디아 등이 대표적이다. 이들 기업은 지난 한 주간 각각 6.55%, 1.08%, 4.68% 올랐다.

우크라이나 전쟁이 변수

국내 낙폭 과대 성장주 중에서는 인터넷 플랫폼과 2차전지 업종이 구조적 성장주에 해당한다. 단기 악재로 주가는 급락했지만, 여전히 이익 전망치가 받쳐주는 업종이기 때문이다. 배터리 업종은 러시아의 우크라이나 침공 이후 지속되고 있는 완성차 생산 차질에 니켈 리튬 등 원재료 가격이 급등하면서 큰 폭으로 조정을 받았다.눈높이가 낮아진 상황에서 1분기 실적이 예상보다 좋을 것이라는 전망이 나오자 주가는 급반등했다. LG에너지솔루션은 지난 한 주간 14.9%, 삼성SDI와 SK이노베이션도 각각 7.3%, 3.3% 상승했다. 규제에 대한 우려로 조정을 받았던 플랫폼 기업들은 대선 이후 불확실성이 일정 부분 해소됐다. 신한금융투자는 이 밖에 낙폭 과대 성장주로 게임, 메타버스, 바이오, 비메모리 업종에 주목했다.

성장주의 반등이 일시적일지, 장기적으로 이어질지는 우크라이나 전쟁의 향방에 달렸다는 분석도 나왔다. 노동길 신한금융투자 국내주식투자팀장은 “4월은 소외됐던 성장주에 유리한 시장 환경이 될 것”이라며 “변곡점은 우크라이나 전쟁으로, 이 전쟁이 종료된다면 성장주에 유리한 금융환경이 뒤바뀔 가능성이 높다”고 분석했다.

고재연 기자 yeon@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[김현석의 월스트리트나우] "Fed는 적, 친구 아니다"…골드만 "일드커브 곧 역전"](https://img.hankyung.com/photo/202203/01.29404693.3.jpg)

![3대지수 실적시즌 기대에 상승…테슬라 15%대 급등 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36566736.1.jpg)