국내 중고차 1위 케이카, 코스피 상장…시가총액 2조2000억 [마켓인사이트]

9월 30~10월 1일 일반청약 진행

한앤컴퍼니, 구주매출로 6800억원 회수

![국내 중고차 1위 케이카, 코스피 상장…시가총액 2조2000억 [마켓인사이트]](https://img.hankyung.com/photo/202108/AA.26940101.1.jpg)

케이카는 30일 금융감독원에 증권신고서를 제출하고 1683만288주를 공모한다고 공시했다. 희망공모가는 3만4300~4만3200원으로 최대 7271억원을 공모 시장에서 조달한다. 오는 9월 27~28일 수요예측, 9월 30~10월 1일 일반 청약을 계획하고 있다. 상장 주관사는 NH투자증권과 골드만삭스다.

이 회사는 P/S 거래배수 1.59배를 적용해 시가총액을 2조8915억원으로 평가했다. 주당 평가가액은 5만6823억원으로 여기에 39.6%~24.0%의 할인율을 적용해 공모가를 산출했다. 상장 후 예상시가총액은 공모가 상단 기준 2조1975억원이 될 전망이다.

케이카는 중고차 매매업을 주력으로 하는 회사로 SK엔카가 전신이다. 2018년 4월 사모펀드(PEF) 운용사인 한앤컴퍼니가 SK그룹으로부터 약 2000억원에 인수했다. 현재 한앤코오토서비스홀딩스 유한회사가 100% 지분을 보유하고 있다.

지난해 매출은 1조3231억원, 영업이익 377억원을 거뒀다. 올 상반기에는 매출 9106억원, 영업이익 385억원으로 역대 최고 실적을 달성했다. 전년 대비 각각 39.8%, 131.8%, 138.5% 증가한 수치다.

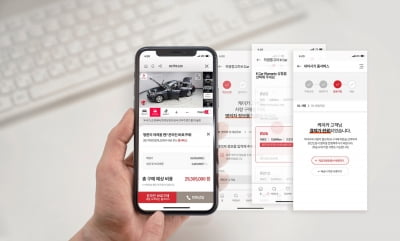

이 회사는 상반기 매출 중 온라인 판매 서비스 ‘내차사기 홈서비스’ 누적 판매 매출은 3229억 원으로 지난해 같은 기간보다 65.2% 늘었다. 케이카는 2016년부터 매장에 방문하지 않고 PC와 모바일로 직영 중고차를 구매할 수 있는 ‘내차사기 홈서비스’를 내놓으며 중고차 e커머스 플랫폼 사업자로 성장했다. 상장으로 조달한 공모 자금은 중고차 e커머스 사업 강화 등에 투입할 계획이다.

한앤컴은 공모 주식 수의 90% 이상인 1562만8124주를 구주 매출로 확보한다. 공모가 상단 기준 6750억원 규모다.

전예진 기자 ace@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![시몬느, 10월 코스피 상장…시가총액 1조6000억원 [마켓인사이트]](https://img.hankyung.com/photo/202108/01.27171674.3.jpg)

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)