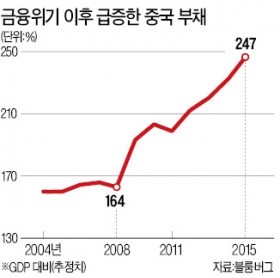

중국 공식 부채비율은 44%지만 지방정부 등 포함 땐 200% 넘어

시장선 사실상 재정위기로 인식

카일 배스 등 헤지펀드 거물들 전용펀드 만들어 위안화 공격

◆“아직 승부 안 끝나”

배스는 지난 2월 운용자산의 85%를 위안화 약세에 베팅했다. 당시 억만장자 투자자 조지 소로스까지 가세해 시장을 흔들면서 한때 5.5%의 수익률을 기록했다. 하지만 중국 정부가 필사적으로 시장 개입에 나서고 무역수지 흑자로 외환보유액이 3조달러 선을 유지하면서 위안화 가치가 반등해 수익률이 최근 -7%로 떨어졌다.

배스는 그러나 월가 투자자를 규합해 또 한 번의 공격을 준비하고 있다. 월스트리트저널(WSJ)은 23일(현지시간) 그가 이번 여름 출시할 ‘중국기회펀드’의 초기 투자수익 중 15~17%만 수수료를 받기로 했다고 전했다. 통상 헤지펀드 수수료는 ‘2-20’ 규칙이 적용된다. 운용자산의 2%, 수익의 20%를 ‘먹는’ 구조다.

그는 대신 수익률이 200% 넘을 때만 20%의 수수료를 받기로 했다. 또 수익을 투자자에게 배분하기 전까지 자신이 먼저 수수료를 떼지 않겠다는 파격적인 조건까지 제시했다. 배스는 중국 정부가 은행 부실여신에 따른 손실을 메워주기 위한 자본 보강에 수조달러를 투입해야 할 것이라며 위안화가 3년 내 최대 40% 폭락할 것으로 예상했다.

◆중국 ‘부채폭탄’ 터지나

호주 투자은행 맥쿼리는 이 비율이 350%, 국제금융협회(IIF)는 295%에 달하는 것으로 예측했다. 보수적 전망을 유지하는 국제결제은행(BIS)조차 249%로 보고 있다. 사실상 재정위기 상황으로 판단하는 것이다. 세계 최대 자산운용사 블랙록의 래리 핑크 회장도 “중국 부채가 글로벌 경제에 가장 큰 문제”라고 우려했다. 최근 뱅크오브아메리카(BoA)의 설문조사에 따르면 월가 펀드매니저들은 가장 큰 잠재위험으로 영국의 유럽연합 탈퇴를 뜻하는 브렉시트(27%)에 이어 중국의 위안화 평가절하 및 부채위기(21%)를 꼽았다.

파이낸셜타임스(FT)는 최근 두 달간 중국은행이 부실기업에 단기대출을 제공하고 관할 지방정부가 발행한 장기채권을 받는 사실상의 구제금융 프로그램에 2200억달러가 투입됐다고 전했다. FT는 전문가들 사이에서 중국 정부가 언제까지 부실여신을 메워주고 은행에 자본을 공급하면서 금융시스템을 유지할지 격렬한 논쟁이 벌어지고 있다고 덧붙였다.

◆‘AAA’ 등급 회사채 57%가 정크본드

블룸버그통신은 중국 신용평가사가 ‘AAA’ 신용등급을 매긴 상하이증시 상장사의 회사채 57%가 정크본드(투기등급 채권)로 나타났다고 전했다. 통신은 회사채 발행기업 대부분이 국유기업으로 정부의 구제 가능성 때문에 신용등급이 높게 평가됐다며 중국 신용평가에 의구심이 증폭되고 있다고 덧붙였다.

중국 위안화가 고평가돼 있다고 해서 통화가치가 금세 폭락한다고 보기는 어렵다는 지적도 있다. 배스는 그러나 “어느 국가도 중국처럼 초단기간에 은행 시스템을 확장시킨 전례가 없다”며 “2년 안에 투자 결과가 재평가받을 것”이라고 WSJ에 자신감을 나타냈다.

뉴욕=이심기/베이징=김동윤 특파원 sglee@hankyung.com

![[속보]한덕수 대통령 권한대행, 국가안전보장회의 개최](https://img.hankyung.com/photo/202412/02.22579247.3.jpg)