30억 아파트 상속세…韓 8억 vs 美 0원

(4) 한국만 역행하는 상속·증여세

20년 前 '잣대'로 세금 부과

이젠 중산층까지 과세 대상

주요국은 아예 상속세 없애

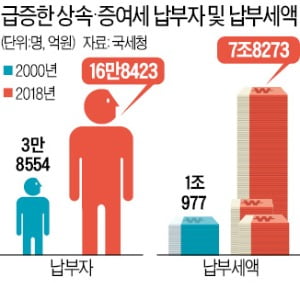

20일 국세청에 따르면 2018년에 상속세를 낸 사람과 총납부세액은 8002명, 2조5197억원으로 2000년(1389명, 5137억원)에 비해 5.8배와 4.9배로 확대됐다. 최고 세율(50%)이 적용되는 30억원 이상 재산 상속자(225명→1142명)도 5.1배로 늘었다.

임동원 한국경제연구원 부연구위원은 “지난 18년간 경제 규모가 세 배로 커지고 부동산 가격이 폭등했는데도 과세기준을 그대로 놔둔 건 사실상 증세한 것과 다름없다”고 지적했다.국민소득 2.7배로 늘어도 상속세 20년째 그대로…사실상 증세

1950년 3월, 제헌국회가 처음 상속세법을 제정하면서 정한 최고세율은 90%였다. 국민의 소득과 재산을 파악할 능력이 없었기 때문에 상속 시점에 한꺼번에 세금을 부과한 것이다. 이후 징세 시스템이 구축되면서 소득세 재산세 등이 걷히자 정부는 상속세율을 낮추기 시작해 1997년 45%까지 떨어뜨렸다.

내려가기만 하던 상속세율이 방향을 튼 건 2000년이었다. 외환위기에 따른 양극화로 ‘부자에 대한 반감’이 커지자 김대중 정부는 상속세 최고세율을 50%로 높이고, 그 대상도 과세표준 ‘50억원 초과’에서 ‘30억원 초과’로 강화했다. 이 기준은 20년째 그대로다. 그사이 선진국들은 앞다퉈 상속세를 없애거나 공제한도를 높이는 식으로 세 부담을 줄였지만 한국 정부와 정치권은 “부의 세습을 막아야 한다”며 눈과 귀를 닫았다. 한국의 상속세는 그렇게 세계에서 가장 세율이 높은 가혹한 세제가 됐다.

20년 전만 해도 상속세는 극소수 부자들만 내는 세금이었다. 2000년 상속세를 낸 사람은 1389명에 불과했다. 문제는 그동안 경제 규모가 세 배로 커지고 물가가 57% 올랐는데도 과표와 세율, 공제기준을 바꾸지 않다 보니 중산층으로 과세 대상이 확산될 조짐을 보인다는 데 있다. 상속재산의 대부분을 차지하는 부동산 가격이 급등한 데다 저출산 여파로 1인 자녀가 늘어난다는 점에서 더욱 그렇다.

서울 강남4구와 마포, 용산 지역 아파트 한 채 가격이 15억원을 훌쩍 넘는 만큼 통상 5억~10억원 정도인 각종 공제를 감안해도 상당수 자녀는 상속세 납부 대상이 된다. 2018년 8002명이던 상속세 납부자 수가 조만간 수만 명에 이를 것으로 세무업계가 내다보는 배경이다.

최고세율 대상자도 크게 늘고 있다. 상속세 최고세율이 적용될 수 있는 30억원 초과 재산 상속자는 2000년 225명에서 2018년 1142명으로 5.1배까지 확대됐다. 40% 세율이 붙는 10억~30억원 상속자도 484명에서 3334명으로 6.9배로 늘었다. 한 대형 로펌 소속 세무사는 “미국은 1997년 물가연동 조정제를 도입해 물가가 오르는 만큼 상속증여세 과표도 올린다”며 “정부가 상속세 과표를 20년째 손대지 않은 건 ‘직무유기’에 가깝다”고 말했다.

한국만 상속세 ‘역주행’

36개 경제협력개발기구(OECD) 회원국 중 캐나다 호주 등 13개국은 상속세를 없앴다. 미국은 2018년 상속세 공제한도를 1인당 500만달러(약 58억원)에서 1000만달러(약 116억원)로 올리는 식으로 세 부담을 줄여줬다. 임동원 한국경제연구원 부연구위원은 “많은 선진국은 기업승계를 부의 대물림이 아니라 기업의 존속과 일자리 유지·창출로 보기 때문에 상속세를 폐지하거나 낮추고 있다”고 설명했다.

한국은 정반대로 가고 있다. 2016년까지는 상속세를 기간 내에 신고하면 세액의 10%를 깎아줬지만 지금은 3%만 빼준다. 사실상의 ‘증세’였다. 최고세율(일반기업 최대주주 보유 지분 상속 시 60%)은 여전히 세계에서 가장 높다. 한국의 상속세 부담이 크다는 건 독일과 비교해보면 한눈에 알 수 있다. 독일 유력 일간지 쥐드도이체차이퉁에 따르면 2018년 독일에서 1000만유로(약 130억원)를 상속받은 사람은 평균 5%(6억5000만원)를 세금으로 냈다. 같은 해 한국에서 비슷한 규모(평균 150억7956만원)를 상속받은 사람의 상속세 부담은 31.9%(48억543만원)였다.

상속증여세가 국내총생산(GDP)에서 차지하는 비중은 2000년 0.16%에서 2018년 0.41%로 치솟았다. OECD 회원국 중 GDP 대비 상속증여세 부담 순위도 13위에서 3위로 뛰었다.

전문가들은 과도한 상속세 부담이 경제에 악영향을 줄 가능성이 있다고 우려한다. 원활한 가업승계를 막을 뿐 아니라 이민 등 자본 유출을 부를 수 있어서다. 이성봉 서울여대 경영학과 교수는 “일본이 가업승계 특례에 고용 유지 조건을 없애는 등 경쟁국들은 자본과 인재를 유치하기 위해 앞다퉈 상속세 부담을 완화하고 있는데 한국만 손 놓고 있다”고 말했다.

서민준/오상헌/성수영 기자 morandol@hankyung.com

-

기사 스크랩

-

공유

-

프린트