오버행·구주매출에 발목…서울보증보험 끝내 상장 철회

서울보증보험은 23일 공적자금관리위원회 논의 결과 이번 IPO를 철회한다고 공시했다. 회사는 "보통주에 대한 공모를 진행해 최종 공모가 확정을 위한 수요예측을 실시했으나 회사의 가치를 적절히 평가받기 어려운 측면 등을 고려해 공동 대표 주관회사의 동의하에 잔여 일정을 취소하고 철회신고서를 제출한다"고 밝혔다.

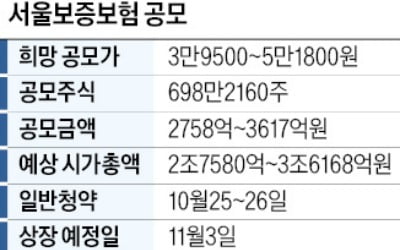

서울보증보험은 지난 13~19일까지 5영업일간 기관 투자자 대상 수요예측에서 부진한 성적표를 거뒀다. 수요예측 결과 희망 공모가 하단에서도 필요한 모집금액을 모으지 못한 것으로 알려졌다. 참여 기관 대부분이 희망 공모가 범위(3만9500~5만1800원) 하단에 가까운 금액에 주문을 넣은 결과다. 공모 규모는 2757억9500만~3616만7600만원으로 예상됐다. 공모가 기준 예상 시가총액은 2조7580만~3조6168만원이다.

회사는 고배당 매력을 부각시켰지만, 전량 구주 매출과 오버행(잠재적 매도 물량) 부담이 결국 흥행 참패로 이어진 것으로 풀이된다. 유광열 대표는 지난 12일 열린 기업설명회에서 "배당 재원을 확대해 배당성향을 50%를 최소 유지하거나 상향할 계획"이라고 말했다. 별도 재무제표 기준 최근 3년간 서울보증보험의 배당성향은 2020년 32%, 2021년 50.2%, 2022년 50.2%이었다.

당초 서울보증보험의 상장은 1997년 국제통화기금(IMF) 사태 때 지급 불능 상태에 빠졌던 회사에 당시 예금보험공사가 투입한 10조원가량의 공적 자금을 민영화를 통해 회수하겠단 목적에서 추진됐다. 이에 따라 최대주주인 예보가 가진 주식(주식 수 6552만8906주·지분율 93.58%)을 매각하는 방식, 즉 100% 구주 매출로 진행됐다. 구주 매출은 회사의 성장을 위해 활용되는 것이 아닌 기존 주주들의 엑시트 자금으로 투입된다는 점에서 투자 매력도를 깎아 먹는 요인이다.

오버행 부담도 흥행에 걸림돌이 됐다는 분석이다. 상장 후 유통 가능 물량은 14.07%(982만4064주)에 그치지만, 상장 규정에 따라 매각 제한이 걸린 예보의 보유 물량(주식 수 5854만6746주·지분율 83.85%)은 6개월 뒤 모두 풀린다. 더군다나 서울보증보험은 의무보호예수 기간이 끝난 후 2~3년간 블록딜(시간외 대량매매) 방식 등을 통해 최대 33.85%의 지분을 추가 매각하는 한편, 경영권 지분(50%+1) 매각 또한 검토한다고 했다. 향후 2~3년간은 대규모 물량 출회에 따른 주가 급락 리스크를 염두에 둬야 하는 것이다.

서울보증보험 관계자는 이번 상장 철회에 대해 "최근 10년물 미 국채 금리가 5%를 초과하는 등 시중금리가 상승하고, 이스라엘-팔레스타인 전쟁 등으로 국내외 투자심리가 크게 위축된 점을 주요 부진 사유로 보고 있다"며 "투자활동(IR) 과정에서 밝혔던 미래성장 전략의 지속적인 추진을 통해 손익 경영을 강화할 예정이며, 향후 기업가치를 재평가 받겠다"고 밝혔다.

신현아 한경닷컴 기자 sha0119@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)