'약탈적 행태' 막는다…전 금융권으로 확대되는 성과급 점검

임원 성과급 이연 제도·환수 규정 등 확대 도입할 듯

은행권의 성과급·퇴직금 등 지급이 과도하다는 논란이 전 금융권으로 확산하는 모양새다.

◇ '은행 돈 잔치' 논란에 타 금융권도 '비상'

19일 금융권에 따르면 금융권의 돈 잔치 논란은 은행에서 시작됐다.

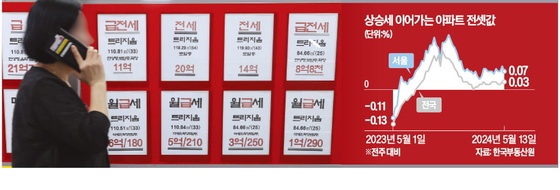

금리 상승기 속 가계·기업이 고금리에 허덕이는 반면 은행권은 '이자 장사'로 역대 최대 실적을 내고 이를 바탕으로 '성과급 잔치'를 벌이고 있다는 비판이 일었다.

윤 대통령이 지난 13일 비상경제민생회의를 주재하면서 은행권 성과급 지급을 '돈 잔치'로 규정한 이후 논란에 더 불이 붙었다.

금융당국은 은행권 성과급·퇴직금 등 보수 체계를 들여다봄과 동시에 증권사와 보험사, 카드사의 성과급 체계도 점검하겠다는 입장이다.

일부 보험사와 카드사가 역시 작년 역대급 실적을 근거로 연봉의 30~50%를 성과급으로 책정했는데, 이런 성과급 규모가 이익 대비 적정한 것인지를 살펴보겠다는 것이다.

증권사의 경우 작년 부동산 프로젝트파이낸싱(PF) 부실 우려가 확대되자 유동성 위기를 겪은 만큼 성과급 지급 현황을 살펴볼 필요가 있다는 입장이다.

금융당국은 작년 말 유동성 위기가 불거진 증권업계에 PF 자산유동화기업어음(ABCP) 매입 등 대규모 지원에 나서기도 했는데, 이 와중에 부적절한 성과급을 챙긴 임직원이 있는지 보겠다는 것이다.

금융당국 관계자는 "지난해 논란이 일었던 부동산 PF 관련 임직원을 중심으로 보상 체계가 어떻게 설계되고 작동되는지 점검하고 있다"고 말했다.

금융당국이 사실상 전 금융권의 성과급 지급 현황을 점검하는 셈인데, 우선 임원 성과급 운용 체계가 중점 점검 대상이 될 것으로 보인다.

금융회사지배구조법상 금융사의 일반 직원 성과급까지는 관여할 수 없기 때문에 임원 성과급 체계를 손질함으로써 결과적으로 회사 전반에 파급될 수 있도록 유도한다는 복안이다.

한 카드사 관계자는 "금융당국에서 갑자기 임원 성과 체계 현황을 제출하라고 해서 당혹스럽다"고 분위기를 전했다.

한 은행 관계자는 "지난해 실적이 좋아서 많은 성과급을 기대하고 있었는데 금융당국이 임원 성과급 체계를 샅샅이 보고 있어 많이 받을 수 없는 상황이 됐다"고 말했다.

금융당국은 단기 성과를 중심으로 성과급 지표가 구성된 건 아닌지, 금융회사지배구조법상 성과급 일부를 이연 지급하는 제도가 제대로 실시되고 있는지 등을 구체적으로 살펴볼 것으로 알려졌다.

성과급 이연 지급제는 금융회사 임원 등이 단기 실적 추구에만 매몰되지 않도록 성과급의 40% 이상을 3년 이상 나눠서 지급하도록 하는데, 제도가 적용되는 성과급 규모나 기간을 확대하는 방안 등이 검토될 수 있다.

이와 함께 금융사 임원이 회사에 손해를 끼쳤을 경우 성과급을 환수할 수 있는 '클로백'(claw back) 제도의 실효성을 높일 방안도 찾는다.

현재 금융회사 지배구조 감독규정에는 '회사에 손실이 발생한 경우 이연 지급 예정인 성과보수에 실현된 손실 규모를 반영해 재산정된다'는 조항이 있지만, 실제로 적용된 사례는 거의 없다.

금융사 경영진 보수 결정 과정에 주주가 참여하는 제도도 도입될 수 있다.

미국이나 영국 등에서 시행 중인 '세이 온 페이'(say on pay) 제도 등을 참고해 개선 방안을 도출할 예정이다.

상장사가 최소 3년에 한 번 경영진 급여에 대해 주주총회 심의를 받도록 하는 제도다.

◇ 소비자 외면한 금융사에 여론 '싸늘'…TF서 경영·영업 전반 논의

은행권 등은 민간기업의 경영 판단과 의사 결정에 정부의 압박이 거세지는 데 대해 당혹스러움을 감추지 못하고 있다.

정부의 연일 '은행 때리기'가 정치적 수사나 행보에 가깝다는 비판도 나오지만, 그간 은행권 행태를 고려했을 때 스스로 이 같은 논란을 자초했다는 의견도 많다.

은행권은 작년 금리의 급격한 인상 과정에서 수신금리보다 대출금리 인상 폭을 높게 잡아 국민 빚 부담을 가중했다는 지적을 받았다.

여기에 코로나19 확산세가 가라앉았음에도 영업시간 복원에 미적거리는 태도를 보이면서 여론은 싸늘하게 식었다.

금융 취약층에 대한 접근성 논란에도 불구, 은행 지점 수도 빠르게 줄어드는 추세다.

이복현 금감원장은 "약탈적이라고도 볼 수 있는 비용 절감과 시장에서의 우월적 지위를 이용하는 것이 적절한지에 대해 강한 문제의식들이 있었고 그게 지금 정점에 와 있는 것"이라고 평가했다.

이어 "금리 상승으로 부담이 커졌는데도 은행들은 수십조 이익을 벌고 있고 그 이익의 사용 방식과 관련해서도 여러 의문점이 있다"고 지적하기도 했다.

다른 금융권을 향한 시선도 곱지 못하다.

손보사들은 손해율 악화를 이유로 올 초 실손보험료를 평균 9%가량 올렸지만, 코로나19로 이동이 줄면서 손해율이 크게 낮아진 자동차보험료 인하율은 2% 정도에 그쳤다.

카드사들도 지난해 이용 한도 등 고객 서비스를 대부분 줄였고 신용대출 평균 금리를 10% 중후반대까지 인상해 고객들의 경제적 어려움을 외면한다는 지적을 받았다.

은행권 경쟁 촉진, 성과급·퇴직금 등 보수 체계, 금리 체계 개선, 사회공헌 활성화, 비이자이익 비중 확대, 손실흡수 능력 제고 등 6개 과제가 중심이다.

오는 6월 말까지 개선 방안을 도출하는 것을 목표로 하고 있다.

카카오뱅크, 케이뱅크, 토스뱅크에 이은 네 번째 인터넷전문은행 신규 허가가 이뤄질지도 관심사다.

2019년 제3인터넷은행 인가를 추진할 당시 유력 후보로 거론된 네이버와 키움증권 등이 관심이 보일 수 있다는 관측도 나온다.

/연합뉴스

-

기사 스크랩

-

공유

-

프린트