뉴로메카, 코스닥 도전장…"2025년 영업이익률 30% 전망"

박종훈 뉴로메카 대표이사(사진)은 20일 서울 여의도 한 식당에서 열린 기업공개(IPO) 간담회에서 회사의 성장 전략·비전에 대해 이같이 말했다.

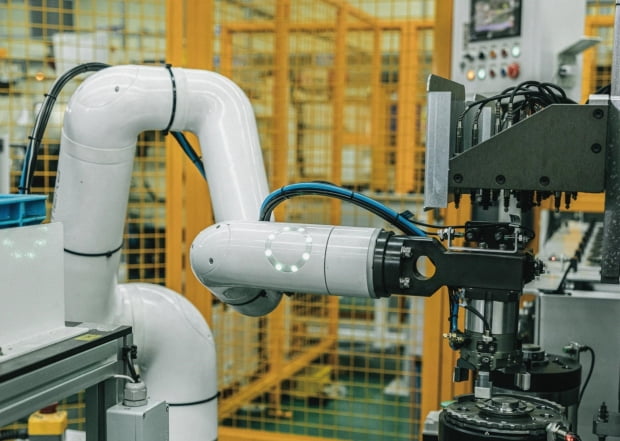

뉴로메카는 세계 최초의 인공지능(AI) 협동로봇 전문 업체다. 협동로봇 제품과 로봇 기술 기반의 자동화 플랫폼·솔루션을 제공하고 있다. 협동로봇은 사람의 작업을 돕는 로봇이다.

대표 제품은 '인디'다. 인디는 치킨, 피자, 커피 등 식음료업(F&B)과 제조업에 활용되고 있다. 인디는 치킨 튀기는 로봇으로 유명하다. 뉴로메카는 최근 교촌치킨에 인디를 납품했다. 피자 프랜차이즈 고피자와도 공급계약을 맺었다.

협동로봇 산업은 가파르게 성장할 것으로 전망됐다. 회사 측은 향후 5년간 연평균 45%의 성장을 예상했다. 한유건 KB증권 연구원은 "협동로봇 산업은 내년부터 본격적으로 성장기에 진입할 것"이라고 내다봤다. 로봇 산업은 윤석열 정부의 대표적인 육성 사업으로 지난 5월 발표한 세부 국정과제에 포함됐다.

"하반기 흑자전환 예상…2025년 영업이익률 30% 달성 전망"

뉴로메카는 2013년 설립 후 매년 60%의 매출 성장세를 기록 중이다. 매출액은 지난해 73억3300만원에서 올해 129억4000만원으로 76% 증가할 것으로 봤다. 내년에는 237억3200만원, 2025년에는 572억8100만원을 전망했다. 다만 영업적자는 2018년부터 지속되고 있다. 기술성 특례로 상장할 수밖에 없었던 것도 이 때문이다.

박 대표는 "올 하반기 반기 기준 흑자전환을 예상한다"며 "연간 기준으론 내년부터 가능할 것"이라고 내다봤다. 2025년엔 영업이익률 30% 달성을 전망했다.

뉴로메카는 로봇 제조를 넘어 모터, 감속기 등 로봇 핵심 부품의 내재화를 추진하고 있다. 원가 절감 및 하드웨어 경쟁력 강화를 위해서다. 바이오 로봇, 인공장기 조립 로봇 등 제품 및 자동화 서비스 다변화에도 나선다. 협동로봇 업체에서 그치는 게 아닌 로봇 자동화 토탈 솔루션 전문기업으로 거듭나겠다는 구상이다.

박 대표는 "로봇 제품·부품, 서비스 등 로봇 사업 포트폴리오를 전방위로 구축해 다양한 매출처를 확보, 매출과 수익성을 높일 것"이라고 밝혔다.

공모자금 207억원은 생산 시설·설비 확충(100억원)에 주로 사용할 계획이다. 이 외는 제품 개발·포트폴리오 확장과 해외 진출, 인력 확보 등에 투입한다.

IPO 부진한 와중에 로봇株 선방…에스비비테크 흥행 잇나

최근 IPO 시장이 부진한 와중에도 로봇주는 선방하고 있다. 앞서 상장한 로봇용 감속기 제조 전문업체 에스비비테크가 대표적이다. 에스비비테크는 기관투자자 대상 수요예측에서 흥행하며 공모가를 희망밴드 최상단인 1만2400원에 확정했다. 일반 청약에서도 좋은 성적을 거뒀다. 상장 첫날엔 시초가가 공모가의 약 2배인 2만3900원에 형성된 뒤 상한가를 기록했다.뉴로메카가 이 상승세를 이어받을지 주목된다. 업계 관계자는 로봇 업종인 만큼 시장의 반응은 긍정적이었다고 전했다. 박 대표는 "공모 밴드 기준으로 보면 저평가돼있다고 본다"고 말했다.

상장 후 유통 가능 물량은 336만5845주로 전체 발행주식의 34.15%에 달해 높은 편이다. 1개월 뒤에는 50%까지 풀린다. 박종선 유진투자증권 연구원은 "상장 후 유통 가능 물량은 전체 주식수의 34.15%(337만주)로 적지 않은 수준"이라고 밝혔다.

뉴로메카는 이날부터 오는 21일까지 양일간 기관투자자 대상 수요예측을 진행한다. 이후 공모가를 확정한 뒤 일반 청약은 이달 26~27일 실시한다. 총 150만주를 공모하며 100% 신주로 모집한다. 공모 희망 밴드는 1만4000~1만6900원, 공모 예정 금액은 210억~254억원이다. 예상시가총액은 1380억~1666억원으로 추정된다. 내달 4일 기술 특례 방식으로 코스닥 시장에 상장 예정이며, 대표주관사는 대신증권이다.

신현아 한경닷컴 기자 sha0119@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)