고래 삼키려는 새우?…HMM 8350억원어치 사들인 'M&A 귀재' [김익환의 컴퍼니워치]

우오현·우기원 父子도 380억원어치 매입

주당 매입가 3만931원...전날 종가 22.5%↑

인수 포석일까...인수금액 10조 넘을듯

"새우가 고래 삼킨다고?"...해운업계 의구심

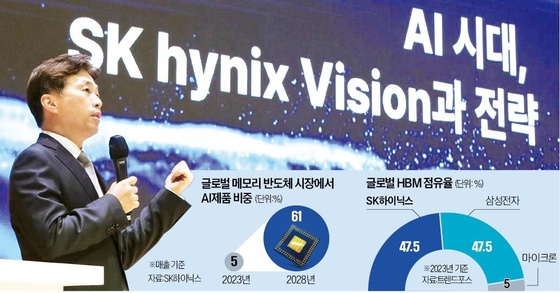

21일 금융감독원에 따르면 SM상선과 우 회장을 비롯한 SM그룹 특수관계인은 지난 20일 HMM 지분 5.52%(2699만7916주)를 보유 중이다. SM그룹의 HMM 주식 매입금액은 8350억원으로 집계됐다. 주당 매입가는 3만931원이다. 전날 종가(2만5250원)보다 22.5% 높은 가격이다.

SM상선이 1647만7790주로 HMM 보유 주식이 가장 많았다. 대한상선(235만5221주) SM하이플러스(203만8978주) 우방(109만2315주) STX건설(105만6000주) 등 SM그룹 계열사 대부분이 HMM 주식 매입에 동원됐다. 우 회장도 381억원의 사재를 들여 HMM 주식 128만7300주를 사들였다. 우 회장의 장남인 우기원 우방 전무도 2억원을 들여 5000주를 매입했다. SM그룹은 매입 배경에 대해 "단순 투자 목적"이라고 공시했다. 오너일가는 물론 주력 계열사 상당수가 매입에 나선 만큼 다른 배경이 있을 것이라는 분석도 힘을 얻고 있다.

우오현 회장은 2005년 건전지 제조업체 벡셀, 경남모직(2006년), 남선알미늄(2007년), 티케이케미칼(2008년) 등을 줄줄이 매입했다. 2013년에는 당시 업계 4위 대한해운을 인수하면서 해운업에 진출했고 2016년 벌크전용선사 삼선로직스(현 대한상선)를 사들였다. 같은 해 한진해운의 미주노선과 자산을 인수해 SM상선을 세웠다. 해운업으로 큰 수익을 올리는 만큼 HMM 인수까지 노리는 것 아니냐는 시각도 있다. 하지만 업계에서는 "SM의 HMM 인수는 새우가 고래를 삼키는 것"이라고 평가했다. HMM 덩치가 그만큼 커졌기 때문이다.

지난 20일 HMM 시가총액은 12조3482억원에 달했다. 불어나는 실적만큼 몸값도 불었다. 이 회사의 올해 1분기 매출은 4조9186억원으로 전년 동기 대비 102.6% 증가했다. 영업이익은 208.9% 늘어난 3조1486억원으로 분기 기준 사상 최대치를 기록했다.

HMM의 최대 주주는 산은으로 보유 지분이 20.69%에 이른다. 해양진흥공사는 19.96%를 쥐고 있다. 산은과 해양진흥공사가 보유한 HMM 지분은 물론 영구채까지 상환하려면 10조원가량이 들어갈 전망이다. SM그룹의 인수 작업이 쉽지 않을 것이라는 분석이 나오는 배경이다.

김익환 기자 lovepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![150억→2100억 몸값 뜀박질…파키스탄 자회사 파는 롯데케미칼 [김익환의 컴퍼니워치]](https://img.hankyung.com/photo/202206/01.30387579.3.jpg)

![인플레 방어주라며?…주가 1.8만→1만원 급락한 빌딩株 [김익환의 컴퍼니워치]](https://img.hankyung.com/photo/202206/01.30369198.3.jpg)

![[단독] 신협, 연체율 관리 총력…부실채권 투자社 설립](https://timg.hankyung.com/t/560x0/photo/202405/AA.36551861.3.jpg)