[특파원 칼럼] 와이어카드, 엔론 그리고 공매도

![[특파원 칼럼] 와이어카드, 엔론 그리고 공매도](https://img.hankyung.com/photo/202008/07.16845426.1.jpg)

원인은 회계부정이다. 내부자 제보로 물증이 제시되자 와이어카드는 두 손을 들었다. 확인해보니 은행에 예치됐어야 할 회사 자금 19억유로가 어디에 있는지 모른다고 실토했다. 처음부터 없었을 가능성이 높다는 관측이다. 19억유로는 와이어카드가 지난 10년간 벌어들인 순익과 맞먹는다. 일찌감치 와이어카드의 회계 방식에 문제를 제기한 사람들이 있었다. 공매도 투자자들이다. 와이어카드가 싱가포르 아랍에미리트(UAE) 등 역외 사무소를 이용해 매출과 수익을 부풀린 정황이 있다며 주가 하락에 베팅했다.

회계부정 적발한 공매도 투자자

회계 논란 과정에서 독일 금융당국이 보여준 역량은 실망스러웠다. ‘투자자 보호’를 명분으로 와이어카드 공매도를 두 달간 금지하기도 했다. 부정이 사실로 드러나자 와이어카드 주가는 순식간에 100분의 1 토막이 났다. 일반 투자자들은 다시 당국에 화살을 돌리고 있다. 반면 공매도 투자자들은 큰 수익을 거뒀다. 데이터 분석회사인 S3파트너스에 따르면 공매도 포지션을 취한 헤지펀드들이 와이어카드 파산 신청으로 며칠 만에 26억달러를 번 것으로 추산됐다.공매도 기관들의 이런 성공 신화는 손에 꼽을 정도다. 와이어카드 주가가 파산 신청 직전까지 상승세를 탔기 때문이다. 와이어카드는 주가 방어에 적극적인 회사였다. 주가 하락에 베팅하는 펀드를 상대로 소송전을 벌였다. 와이어카드 때문에 문 닫은 ‘공매도 헤지펀드’도 생겼다.

미국 투자회사인 머디워터스는 중국판 스타벅스로 불린 루이싱커피의 회계 조작 비리를 파헤쳤다. 뉴욕증시에 상장된 루이싱커피의 하루 판매량과 광고 지출 등 영업 정보가 ‘사기’ 수준이라며 공매도 전략을 취했다. 알고 보니 루이싱커피는 그동안 실적을 매번 두 배가량 부풀리고 있었다. 이 사실이 공개된 지난 4월 2일 주가는 하루 만에 76% 폭락했다. 현재 상장폐지 절차를 밟고 있다. 머디워터스 폭로가 없었다면 ‘루이싱커피 폭탄’은 더 많은 투자자를 끌어모으며 터질 날만 기다리고 있었을지 모른다.

정부, 자본시장 개입 자제해야

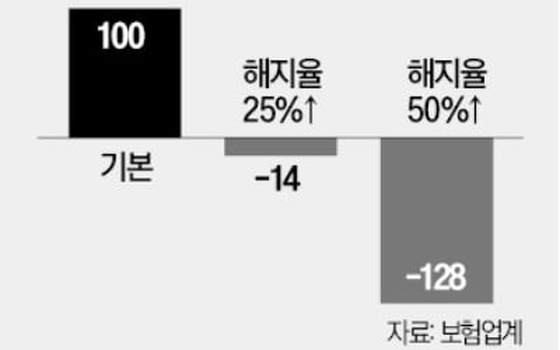

미국의 7대 대기업으로 손꼽혔던 엔론에 대해 이상한 낌새를 먼저 눈치챈 이들도 공매도 투자자였다. 월가의 유명 투자자인 짐 채노스 키니코스 회장이 대표적이다. 내부 고발로 회계장부 조작이 수면 위로 드러나자 엔론은 부도났다. 미국 경제 및 투자자들이 훨씬 큰 피해를 보는 걸 막아줬다는 평가가 나왔다. 영국 이코노미스트는 “와이어카드와 엔론 등의 사례는 주식시장에서 공매도가 어떤 긍정적인 역할을 하는지 보여줬다”고 평가했다. 하지만 공매도가 환영받기는 어렵다. 주식을 사놓고 오르기만 바라는 일반 투자자와는 반대 포지션을 취하기 때문이다.한국은 3월 16일부터 공매도를 한시 금지했다. 다음달 중순 재개를 앞두고 금융당국은 금지 조치를 또다시 연장하기로 가닥을 잡았다. 일각에선 공매도 제도를 없애야 한다고 주장한다. 주가 하락을 부채질하는 주범이란 이유에서다. 하지만 미국 일본 독일 영국 등은 최악의 코로나19 사태 속에서도 공매도에 손대지 않았다. 공매도의 순기능을 인정해서다. 증시 부양이 중요하다면 기업 활력을 높이는 정책을 펴는 게 정공법이다. 정부가 자본시장 개입을 확대하면 반드시 역작용이 따른다는 게 역사의 교훈이다.

road@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[특파원 칼럼] 美 텍사스가 기업 성지로 뜨는 이유](https://img.hankyung.com/photo/202101/07.21914393.3.jpg)

![[특파원 칼럼] 美서 커지는 '현금 살포' 회의론](https://img.hankyung.com/photo/202101/07.14477123.3.jpg)

![[특파원 칼럼] 미국엔 없는 공인·공동인증서](https://img.hankyung.com/photo/202012/07.21914393.3.jpg)

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)