“13월의 월급 받자”…연금저축·IRP 활용하면 최대 115만원 환급

연금저축 세액공제 한도 400만원…IRP는 700만원

은퇴 후 절세 혜택…3.3~5.5% 낮은 세율로 분리과세

연금저축+IRP 연 1800만원 납입 가능

IRP는 개인이 회사에 다니는 동안 자유롭게 적립한 뒤 퇴직 이후 연금 방식으로 수령하는 퇴직연금의 한 종류다. 회사를 옮겨도 외부 금융회사를 통해 계속 적립할 수 있고 55세 이후부터는 매달 연금을 탈 수 있다. 확정급여형(DB형) 또는 확정기여형(DC형)으로 적립하던 퇴직연금도 퇴직 이후에는 IRP로 옮겨 함께 연금으로 받을 수 있다.

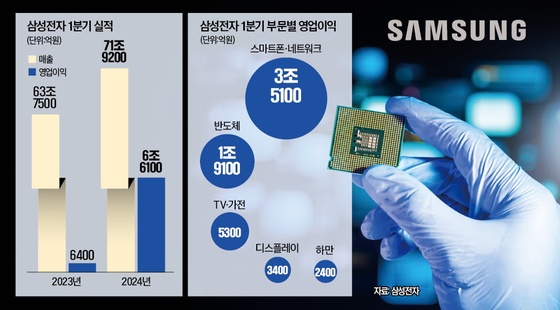

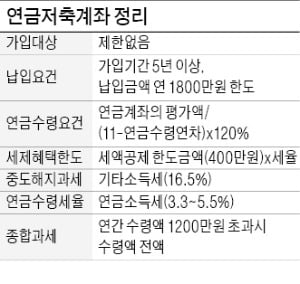

연금저축의 세액공제한도는 400만원, IRP는 700만원이다. IRP와 연금저축은 납입한도와 세액공제 한도가 합산된다. 두 계좌를 합쳐 1년에 1800만원까지 돈을 넣을 수 있고, 최대 700만원까지 세액공제 혜택을 누릴 수 있다.

연금저축과 IRP를 모두 활용해 세액공제 혜택을 받고 싶다면 700만원에 16.5%를 곱한 115만5000원까지 환급받을 수 있다. 종합소득이 연 4000만원(근로소득만 있으면 급여 5500만원) 이상이면 세액공제율은 13.2%로 내려간다. 최대 92만4000원까지 돌려받을 수 있다는 얘기다.

은퇴 후 절세 혜택도 있다. 가입일로부터 5년 이상 경과하고 만 55세 이후에 연금의 형태로 인출(통상 10년 이상 분할)하면 3.3~5.5% 수준의 낮은 연금소득세율로 분리 과세된다. 다만 연금저축을 중도 해지하면 원금과 수익을 기타소득으로 분류해 16.5%의 세율로 분리 과세한다. 3.3~5.5%의 연금소득세율 혜택이 사라진다는 뜻이다.

연금저축은 청년, IRP는 중장년

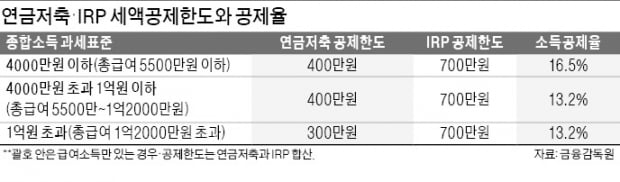

연금저축과 IRP를 활용하는 경우는 두 가지로 나뉜다. 연금저축에 400만원, IRP에 300만원을 넣어두는 경우와 IRP에만 700만원을 적립하는 경우다. 어느 상품이 적합한지는 가입자 성향에 따라 엇갈릴 수 있다. 일반적으로 연금저축은 청년층에게 적합하다는 평가가 많다. 신탁·보험뿐 아니라 주식형펀드나 ETF에 전액 투자가 가능하다는 점에서다. 가입기간 동안 일부를 인출할 수도 있기 때문에 중간중간 큰돈을 들여야 할 일이 많은 젊은 층에 유리하다.중장년층은 연금저축에 비해 상대적으로 IRP에 드는 게 낫다는 분석이다. 적립금의 70%까지만 주식형펀드·ETF·부동산펀드 등 위험자산에 투자할 수 있어 원금 손실 우려가 그만큼 낮기 때문이다. 파생상품이 포함된 일부 펀드나 개별 주식은 투자할 수 없다. 나머지는 예금·보험·채권 등 안전자산으로 운용하는 게 원칙이다.

예외적으로 IRP에서도 적립금 전액을 투자하는 게 가능한 상품도 있다. 주식 비중이 40% 이내인 채권혼합형 펀드나 연령대에 따라 노후자산을 안정적으로 꾸릴 수 있도록 돕는 IRP 전용 TDF(타깃데이트펀드)다. TDF는 가입한 투자자가 젊은 시기에 공격적인 투자 비중을 늘리고, 나이가 들면서 은퇴가 가까워질수록 안전자산 비중을 높이는 상품이다.

IRP는 법에서 정한 불가피한 사유가 아니면 인출이 불가능하기 때문에 중간에 돈 필요한 일이 많은 청년층보다는 노후 준비가 급한 중장년층에게 적합하다. 은퇴할 때 IRP를 통해 퇴직금을 수령하면 퇴직소득세를 30% 감면해주는 혜택도 있다. 연금 수령 연차가 10년이 넘어가면 40%까지 감면된다.

박진우 기자 jwp@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![매파 연준 우려에 나스닥 2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240501062439197.jpg)