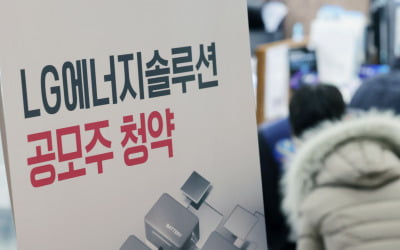

LG엔솔 일반청약 첫날 증거금 33조 몰렸다…경쟁률 20.48대1

LG에너지솔루션 IPO의 대표주관사인 KB증권은 18일 일반공모 청약 접수 결과 7개 증권사를 통해 모두 2억1764만4660주에 대한 청약이 접수됐다고 밝혔다.

이날 들어온 청약증거금은 32조6467억원으로, 통합경쟁률은 20.48대1을 기록했다.

가장 경쟁률이 높은 증권사는 95.87대1을 기록한 미래에셋증권이었다. 인수회사로만 참여해 배정받은 물량이 적었지만, 가입자가 많았던 영향이다. 이로 인해 미래에셋증권을 통해 최소 증거금으로 청약을 넣은 투자자는 한 주의 공모주도 받지 못할 수 있다.

미래에셋증권가 같은 이유로 하나금융투자의 1일차 경쟁률도 28.59대1(2위)을 기록했다.

이번 IPO의 대표주관사로 가장 많은 일반공모 청약 물량을 확보한 KB증권의 경쟁률도 25.24대1로 통합경쟁률을 웃돌았다.

신한금융투자(15.87대1), 신영증권(11.46대1), 대신증권(9.87대1), 하이투자증권(8.76대1)이 뒤를 이었다.

증권사별 LG에너지솔루션의 일반 청약 물량은 KB증권 486만9792주(45.8%), 공동주관사인 신한금융투자·대신증권 각 243만4896주(22.9%), 미래에셋증권·하나금융투자·신영증권·하이투자증권 각 22만1354주(2.1%) 등이다.

이날 LG에너지솔루션이 끌어 모은 청약증거금 규모는 작년 4월 진행된 SK아이이테크놀로지(SK IET)의 청약 첫날 증거금 규모 22조1594억원 대비 47.33% 많다. SK IET가 이틀간의 일반 공모 청약에서 끌어모은 자금이 81조원이었던 점을 감안하면, 다음날까지 LG에너지솔루션은 120조원에 달하는 청약증거금을 끌어모을 수 있을 것으로 보인다.

특히 SK IET는 증권사별 중복 청약이 가능했던 마지막 공모주로, 이번 LG에너지솔루션의 일반 공모 청약에서 눈치싸움이 더 치열하다는 걸 감안하면 2일차 청약 규모가 더 빠른 속도로 늘어날 가능성도 있다

LG에너지솔루션의 일반 공모 청약 흥행은 이미 예견됐다. 청약 접수를 앞두고 물량을 확보한 증권사들의 신규 계좌 개설이 급증하면서다. 최근 한달 사이 신규계좌 개설 건수 증가율이 KB증권은 195.48%, 신한금융투자가 91.04%, 대신증권이 332.75%에 달하는 것으로 전해졌다.

투자자들이 몰린 이유는 공모가가 기업가치 대비 낮은 수준이라는 분석이다. 증권가에서 내놓은 LG에너지솔루션의 적정 가치는 100조~120조로, 공모가 기준 예상시가총액 70조원보다 42~71%가량 크다.

최소 증거금 150만원을 넣어 1주를 배정받은 뒤 상장 첫날 따상을 기록하면 48만원의 차익을 챙기게 된다. 청약 증거금과 비교해서도 일주일 남짓 기간 동안의 수익률이 32%에 달한다.

한경우 한경닷컴 기자 case@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![고용둔화 조짐에 투자심리 회복…나스닥 1.99%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/ZA.36560217.1.jpg)

![[단독] 신협, 연체율 관리 총력…부실채권 투자社 설립](https://timg.hankyung.com/t/560x0/photo/202405/AA.36551861.3.jpg)