삼성자산운용, 긴박했던 4월 22일 밤 무슨 일이…

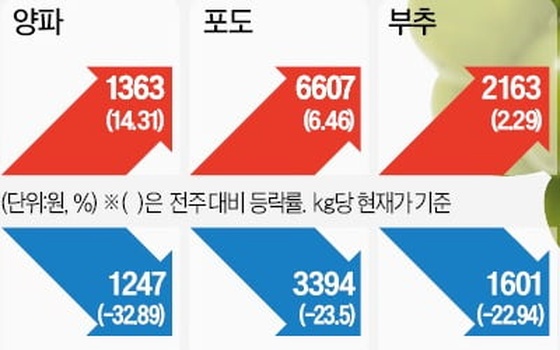

WTI 6월물 급락에 긴급회의

"투자자 보호위해 7~9월물로 분산"

유가급락에 22일 긴급 회의

회의는 밤 늦게까지 이어졌다. 운용총괄 주재 회의, 운용본부장 주재 회의가 줄을 이었다. 원유 선물 증거금이 급한 문제였다. 4월 초만 해도 배럴당 6.1달러였던 증거금이 9.35달러까지 치솟았다. 전날 WTI 6월물이 11.57달러가 아닌 장중 최저점인 6.5달러 수준으로 마감했다면 기존 보유 포지션의 30.5%를 반대매매당했어야 했다. 원유 선물 거래를 맡아서 해 주는 국내외 증권사에서도 삼성운용의 증거금이 너무 빠듯하다며 계속 경고를 보내는 등 상황이 긴박하게 돌아갔다.

선택지는 두 가지였다. 하나는 6월물 비중을 줄이고 현금을 확보하는 것, 다른 하나는 증거금이 낮은 다른 월물에 분산 투자하는 것이었다. 김두남 삼성자산운용 ETF컨설팅본부장은 “증거금이 더 오르거나 6월물 가격이 급락해 반대매매 규모가 커지면 정상적인 펀드 운용이 불가능할 정도로 보유 물량이 줄어들 위험이 있었다”며 “6월물 비중을 줄이고 7~9월물 비중을 늘리는 게 불가피하다는 쪽으로 의견이 모였다”고 말했다.

모든 검토 거쳤지만…

다른 월물에 분산 투자하기로 결론이 내려지자 법적인 문제는 없는지를 검토해야 했다. 컴플라이언스팀이 펀드 약관과 투자 설명서를 뒤졌다. KODEX WTI원유선물 ETF는 ‘S&P GSCI Crude Oil Index Excess Return을 기초지수로 한다. ETF 순자산가치 변동률을 기초지수 변동률과 비슷하게 운용해야 한다’고 명시돼 있다. 하지만 투자 설명서에 “(투자 전략과 위험 관리는) 시장 상황의 변동이나 당사 내부 기준 변경 또는 기타 사정에 의해 변경될 수 있다”고 밝힌 만큼 문제가 안 될 것으로 판단했다.

신탁계약서(신탁약관)에서도 “필요에 따라 장내파생상품 및 장외파생상품을 조합하거나 어느 한쪽으로 운용 대상 자산을 적절히 변경해 운용할 수 있다” “상기 방법 이외의 기타 효율적인 방법을 통해 운용될 수도 있다”고 규정한 항목을 찾아냈다.

월물 교체를 미리 알려야 하는지도 논의 대상이었다. 결론은 미리 알려선 안 된다였다. 김 본부장은 “당시 헤지펀드들의 원유 선물 공격이 심했다”며 “만약 삼성운용이 6월물을 일부 처분하고 7~9월물을 담는다는 사실이 시장에 미리 알려졌다면 월물 교체 과정에서 상당한 손해를 입었을 것”이라고 말했다.

모든 검토가 끝난 뒤에야 실제 매매가 이뤄졌다. 지난달 23일 새벽이었다. 그런데 이날 6월물이 배럴당 16.50달러로 19.7% 올랐다. 공교롭게도 KODEX WTI원유선물은 4.3% 오르는 데 그쳤다. 전날 원유선물이 40% 넘게 하락할 때 KODEX WTI원유선물은 하한가(-30%)에 걸려 덜 떨어진 게 하루 늦게 반영된 것이지만 투자자들은 삼성운용이 마음대로 월물을 교체했기 때문이라고 받아들였다.

삼성자산운용 관계자는 “자칫 6월물 가격이 마이너스로 떨어졌다면 ETF 상장폐지로 투자자들이 투자금을 모두 잃게 될 수 있었다”며 “투자자 보호를 위해 조치를 취할 수밖에 없었다”고 말했다.

임근호 기자 eigen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)

![[속보] 與 정책위의장에 정점식…원내수석부대표 배준영](https://timg.hankyung.com/t/560x0/data/service/edit_img/202405/38978c85f64995796d4617116d0b7619.jpg)