[마켓인사이트] LG화학 회사채에 2조1600억 몰려 '사상 최대'

5000억→1조 발행규모 확대 검토

LG화학이 발행을 추진 중인 5000억원 규모 회사채에 ‘뭉칫돈’ 2조1600억원이 몰렸다. 2012년 회사채 수요예측(사전 청약) 제도가 도입된 이후 가장 많은 금액이다. 연초 운용자금이 넉넉한 기관투자가들이 LG화학의 우량한 신용도와 탄탄한 실적을 높이 평가해 투자에 나섰다는 분석이다.

![[마켓인사이트] LG화학 회사채에 2조1600억 몰려 '사상 최대'](https://img.hankyung.com/photo/201802/AA.15930459.1.jpg)

기존에 회사채 수요 예측에 가장 많이 몰린 자금 규모는 1조7700억원으로 역시 LG화학이 지난해 5월 5000억원 규모로 모집할 때 세운 기록이다.

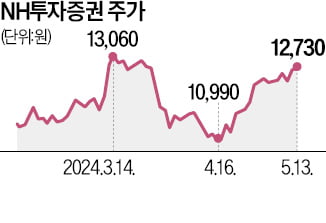

만기별로는 △500억원 발행 계획인 3년물에 6600억원 △2000억원 계획 5년물 7500억원 △1500억원 계획 7년물 3300억원 △1000억원 계획 10년물 3800억원이 들어왔다. 미래에셋대우 신한금융투자 한국투자증권 KB증권 NH투자증권 IBK투자증권 등이 이번 채권 발행실무를 맡았다.

LG화학은 흥행에 힘입어 발행 규모를 최대 1조원으로 늘리는 것을 검토하고 있다. 아직까지 국내에서 조단위 기업 채권이 발행된 적은 없다. 종전 최대 기록은 지난해 5월 LG화학의 8000억원이다.

발행 금리도 낮아질 전망이다. LG화학은 당초 희망했던 범위보다 3년물은 0.1%포인트, 5년물은 0.04%포인트, 7년물은 0.1%포인트, 10년물은 0.2%포인트 낮은 수준으로 발행하는 것을 고려하고 있다. 전날 기준으로 추산하면 3년물 금리는 연 2.436%, 5년물은 연 2.840%, 7년물은 연 2.945%, 10년물은 연 3.110% 수준이다. 증액 여부에 따라 금리 수준은 달라질 수 있다. LG화학의 신용등급은 ‘AA+(안정적)’로 10개 투자적격등급 중 두 번째로 높다.

연기금, 보험사, 자산운용사 등 기관들이 이번 수요예측에 대거 참여한 것으로 알려졌다. 최근 금리가 상승 추세로 돌아서면서 채권투자자들이 채권값 상승을 노리기보다는 높은 이자수익을 겨냥한 투자에 나서면서 수요가 늘었다는 분석이다.

LG화학의 성장세도 높은 평가를 받았다. LG화학의 지난해 매출은 25조6980억원, 영업이익은 2조9285억원으로 전년 대비 24.4%, 47.0% 각각 증가했다. 석유화학산업 호황에 힘입어 주력인 기초소재 부문 이익이 늘어났고, 2016년 적자를 냈던 정보전자소재 및 전지 부문이 흑자전환했다. 2016년 인수한 팜한농과 지난해 초 합병한 LG생명과학의 수익성도 개선돼 실적에 기여했다.

IB업계 관계자는 “LG화학은 AA+등급 중 가장 재무구조가 우량하면서도 금리는 국고채나 공사채보다 높아 기관들이 수요예측 이전부터 많은 관심을 보였다”며 “성장에 대한 기대도 커 10년물에도 상당한 수요가 몰렸다”고 말했다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 예술인 QUIZ : 그의 그림 속 인물은 설명되지 않는다](https://timg.hankyung.com/t/560x0/photo/202405/AA.36699526.3.jpg)