테슬라도 주목한 '高망간'…K배터리 3사 개발 나서자 中 수출 통제

배터리 소재 니켈·코발트값 급등

LG엔솔·삼성SDI·포스코케미칼

"가격 덜 오른 망간 비율 높이자"

머스크 "잠재력 크다" 적용 검토

작년 中서 망간화합물 75% 수입

차세대 소재, 요소수처럼 통제 땐

가격·시장 주도권 완전히 내줄 판

‘하이망간’ 양극재 개발 속속 착수

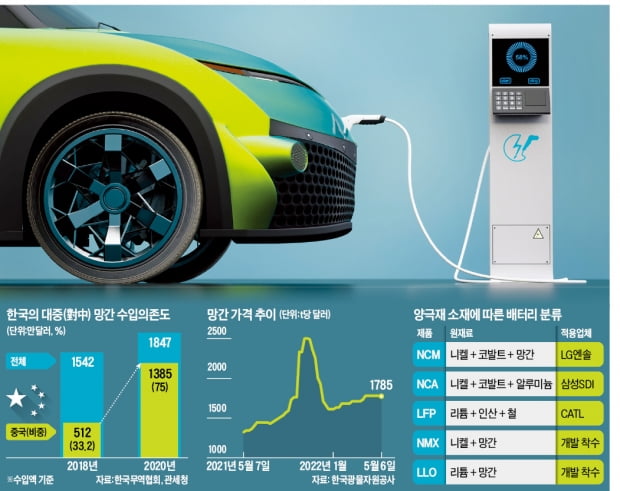

9일 한국무역협회와 관세청에 따르면 지난해 국내 산화망간·이산화망간 등 망간 화합물 수입액은 1847만달러(약 235억원)다. 이 중 중국에서 수입한 금액이 1381만달러(약 176억원)로, 전체의 75%를 차지했다. 대(對)중국 수입 비중은 2018년 33.2%에서 두 배 이상으로 높아졌다.망간은 리튬, 니켈, 코발트, 텅스텐과 함께 정부가 2017년 지정한 핵심 5대 광물 중 하나다. 하지만 다른 광물과 비교해 지금까지 상대적으로 주목받지 못했다. 망간 가격이 다른 광물에 비해 저렴한 데다 전기차 배터리에 쓰이는 망간 함유량도 많지 않았기 때문이다. ‘K배터리’ 업체가 사용하는 주력 양극재는 삼원계인 NCM(니켈·코발트·망간)이다. 함유량은 니켈이 80% 이상이며, 코발트·망간이 각각 5~10% 쓰인다.

하지만 지난해부터 코발트 등 핵심 광물 가격이 급등하면서 저평가돼 왔던 망간이 주목받기 시작했다. LG에너지솔루션 삼성SDI SK온 등 국내 배터리 ‘빅3’는 지난달 말 열린 기업설명회(IR)에서 고가 원료인 코발트를 사용하지 않거나 함량을 낮추는 대신 망간 함유량을 대폭 높인 ‘하이망간 양극재’를 개발하겠다고 공개했다. 포스코케미칼과 에코프로비엠 등 양극재 업체도 올 들어 하이망간 양극재 개발에 박차를 가하고 있다.

NCM 양극재에서 코발트 함량 비중은 5~10%에 불과하지만 원가 비중은 가장 높다. 코발트값이 급등하면서 양극재 및 배터리 완제품 가격도 치솟고 있다. 코발트 가격은 지난 6일 기준 t당 8만1715달러로, 최근 2년 새 세 배 가까이 급등했다. 반면 망간은 t당 1785달러로, 코발트 대비 46분의 1 수준에 불과하다. 최근 2년 새 1.4배 올라 상승폭도 상대적으로 작다. 세계 최대 전기차 업체인 테슬라도 망간 함유량을 높인 배터리를 적용하겠다는 계획을 공개했다. 일론 머스크 테슬라 최고경영자(CEO)는 지난 3월 “망간의 잠재력은 무궁무진하다”며 “테슬라는 배터리셀에 더 많은 망간을 사용하는 방법을 연구하고 있다”고 밝혔다.

망간 공급망도 장악한 中

문제는 ‘게임체인저’로 떠오른 망간이 중국에서 독점 가공·정제된다는 점이다. 세계 망간 매장량의 80% 이상은 남아프리카공화국, 가봉 등 아프리카에 묻혀 있다. 다만 이는 망간 광석 기준이다. 양극재에 실제로 쓰이는 이산화망간·산화망간 등 망간 화합물은 중국 가공업체들이 아프리카에서 광물을 들여온 뒤 독점 공급한다. 가공 과정에서 오염물질이 발생할 수 있고, 생산도 노동집약적이기 때문이다. 낮은 망간 매장량(5%)에도 불구하고 중국이 글로벌 망간 시장에서 압도적인 영향력을 행사할 수 있는 배경이다.더욱이 중국은 지난해 정부 주도로 수십 개의 망간 가공업체 연합체인 ‘망간 혁신동맹’을 결성했다. 망간 화합물 생산 및 수출 규모를 통제하겠다고 선언한 것이다. 아직은 국내에서 망간 활용 비중이 상대적으로 적어 공급망 문제가 불거지지 않았지만 K배터리 업체의 망간 활용량이 대폭 늘어나면 제2의 요소수 사태가 재발할 수 있다는 설명이다.

배터리업계 관계자는 “환경오염 우려 때문에 망간 정광을 수입해 국내에서 가공작업을 거치는 것은 사실상 불가능하다”며 “중국 가공업체로부터 망간 화합물을 수입하는 것 외에는 뾰족한 방법이 없다”고 말했다.

전문가들은 망간이 게임체인저로 등장하고 있는 지금부터 공급망 다변화에 나서야 한다고 지적했다. 배터리업계 관계자는 “향후 핵심 원료로 떠오를 망간에 대한 중국 의존도를 낮추고 직접 투자 등을 통한 거점 다변화를 서둘러 모색해야 한다”고 강조했다.

강경민 기자 kkm1026@hankyung.com

-

기사 스크랩

-

공유

-

프린트