판 커지는 '중·저신용자 대출'…고신용자 위주던 시중은행들 "눈독"

인터넷은행, 소상공인 등 고객군 확대

시중銀, CSS 고도화…자영업자·금융소외계층 등으로 고객군 넓혀

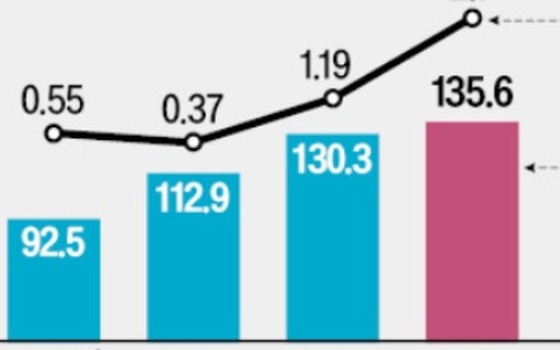

15일 금융권에 따르면 금융당국은 내년 가계대출 총량관리에서 중·저신용자 대출과 서민 금융 상품을 제외하고, 해당 상품에 대해 인센티브를 부여하는 방안을 검토하고 있다.

그간 금융당국은 중·저신용자 대상 중금리대출을 확대해왔다. 지난해 중금리대출은 30조원 공급됐지만 올해는 32조원으로 책정됐다. 이를 내년엔 35조원까지 늘리겠다는 구상이다.

고승범 금융위원장은 이달 초 기자간담회에서 "내년도 가계부채 총량 관리시 중·저신용자 대출과 정책서민금융 상품에 대해 인센티브를 충분히 부여할 것이다. 사실상 총량 관리 한도에서 제외하는 방안까지도 검토할 수 있다"고 밝혔다. 이어 "총량 관리 과정에서 은행이나 저축은행 등이 취급하는 정책금융 상품, 정책서민금융 상품 취급이 위축돼서는 절대 안 된다"고 덧붙였다. 구체적 인센티브 방안에 대해선 "금융권과 협의를 거쳐 12월 중 확정하겠다"고 했다.

인터넷은행, 중·저신용자 대출 증가세

이같은 정부 방침에 인터넷은행도 중금리 대출 확대를 이어가겠다고 화답했다. 카카오뱅크 측은 "CSS 고도화를 통해 상환능력 평가 역량을 강화할 계획"이라며 "연말까지 중신용고객 대출 이자 지원을 지속할 방침"이라고 밝혔다.카카오뱅크의 중·저신용자 신용대출 비중은 지난 10월 말 14.6%로, 3분기 말(13.4%)보다 소폭 확대됐다. 올해 4분기 말까지 20% 수준으로 끌어올리고, 내년엔 25%를 달성한다는 목표다. 이를 위해 내년 요식업 사장 등 소상공인을 지원하는 기업대출 출시를 추진하고, 결제정보(카카오페이) 공공정보(연말정산) 등 대안정보를 활용한 CSS를 개발할 계획이다.

케이뱅크는 올해 10월까지 중·저신용 고객에게 신용대출 4650억원을 공급했다. 지난해 같은 기간과 비교하면 약 2.1배 늘어난 규모다. 케이뱅크의 3분기 말 기준 중·저신용자 신용대출 비중은 13.7%인데 올해 말까지 21.5%까지 올리고, 내년엔 25% 달성을 목표로 설정했다. 중·저신용자 타깃 마케팅을 확대하고, 차주 상환능력과 유동성을 고려한 상품 구조를 다양화한다는 방침이다.

내년 1월부터 대출을 재개하는 토스뱅크도 중금리 대출에 역점을 둘 요량이다. 토스뱅크는 이용 고객의 데이터를 축적 및 활용해 CSS 모형 고도화 작업을 이어가고 있다. 고객별 다양한 직업군과 소득군을 고려한 소액대출 상품을 활용해 대출 커버리지를 확대할 계획이다.

"저소득층 대출, 성장 기회로 탐색해야"

그간 중금리 대출에 상대적으로 소홀했던 시중은행도 이 시장에 눈독을 들이고 있다. 그간 시중은행은 고신용자 대출 비중을 78~87%대로 확대하면서 중·저신용자 대출 비중은 줄여왔지만 상황이 달라졌더.KB국민은행은 중금리 대출 확대 방침을 적극 시사했다. 이재근 KB국민은행장 내정자는 최근 "가계대출은 보통 (연간) 7% 정도 성장했지만 내년은 4~5% 이하 성장으로 제한을 받는데 KB만이 아니라 모든 은행의 문제"라며 "가계대출도 성장을 제한하는 건 우량고객들만이고, (신용등급) 7등급 이하인 저소득층 고객에게는 한도가 열려 있어 성장 기회로 탐색해야 한다"고 언급했다.

그는 "정부도 이를 활성화시키고자 가계대출 한도에서 배제시켜줬다"며 "CSS를 정교화해 선택적으로 (이들 고객군을) 어떻게 찾아내느냐가 은행 성과 차별화 요소"라고 덧붙였다.

시중은행들은 CSS 고도화 작업에 집중하고 있다. 중·저신용자 대출에서 수익을 내기 위해선 이들의 상환능력을 제대로 평가해야 하기 때문이다.

최근 우리은행은 신용평가모델 적용 대상을 개인사업자까지 확대했다. 이는 네이버파이낸셜과 제휴한 '스마트스토어사업자(SME) 대출' 상품에 반영됐다. BC카드사 가맹점 정보를 불러와서 이용할 수 있게 된 것이다. 42만명이 넘는 스마트스토어 사업자들을 잠재 고객으로 확대하겠다는 복안이다.

신한은행도 자체 음식 배달 플랫폼 '땡겨요'를 통해 신용평가모형을 고도화할 계획이다. 소상공인 매출 데이터를 끌어올 수 있다는 데 초점을 맞췄다. 해당 서비스는 내년 1월14일 정식 출시될 예정이다. 신한은행은 이미 배달라이더 데이터를 수집·분석, 라이더 전용 대출 심사 프로세스를 갖추고 있다. 이를 통해 지난 10월 배달라이더 전용 소액신용대출 '쏠편한 생각대로 라이더 대출'을 내놨다. 수익이 발생하면 일부 원금이 자동상환되는 대출상환 프로세스도 별도 구축했다. 한도는 최대 300만원, 대출만기는 200일이다.

하나은행 역시 입출금 통장 거래 내역을 활용한 빅데이터 기반 신용평가모형을 개발했다. 2019년 자체 개발한 머신러닝 기반 모형을 약 10개월에 걸쳐 2차로 고도화한 것으로, 사회초년생 주부 노년층 등 금융소외계층을 공략하기 위해 만들었다. 이들이 대출 사용 이력과 신용카드 활용 기록이 부족하다는 점을 감안, 기존 신용평가사에서 제공하는 신용정보에 하나은행 입출금 통장의 거래내역 등 신용도 상향에 긍정적 영향을 미칠 데이터를 결합해 신용평가를 진행한다. 금융거래 이력이 부족하더라도 정확한 신용평가를 거쳐 대출 실행, 추가 한도 부여 등 기회를 부여하는 게 포인트다.

고은빛 한경닷컴 기자 silverlight@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![테슬라·CIA가 주요 고객…20대 억만장자, 피스컬노트 창업자 전격 인터뷰 [강영연의 뉴욕나우]](https://img.hankyung.com/photo/202112/01.28335976.3.jpg)

![엔비디아 이을 "숨은 AI 수혜주"…월가 47% 더 오를 것 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20240525072723740.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)