'발등의 불' 떨어진 영끌·빚투族…"혼합형 금리 상품으로 갈아탈 만"

대출금리 더 빠르게 오를 수도

'마통' 금리변동 주기 늘려야 유리

주택담보대출은 금리 상승 속도가 상대적으로 더디지만, 대출금액이 크고 원리금을 함께 상환해야 하는 만큼 차주가 체감하는 이자 증가 부담이 더 클 수밖에 없다. 가령 지난해 9월 변동금리 연 2.4%(30년 만기)로 주담대 3억6000만원을 받은 직장인 A씨의 경우 금리가 1%포인트 오르면 매달 내야 하는 이자가 140만원에서 160만원으로 뛴다. 한국은행은 개인 대출금리가 1%포인트 오를 때 전체 가계대출 이자가 11조8000억원 늘어날 것으로 추산했다.

연체율 상승도 불가피할 전망이다. 한국경제연구원에 따르면 가계대출 금리가 1%포인트 오를 때 은행권 가계대출 연체율은 0.32%포인트 높아지는 것으로 추정된다.

은행 관계자들은 가계대출 금리 상승에 대비해 “변동금리에서 혼합형 금리로 갈아타라”고 조언했다. 혼합형 금리는 첫 5년간 금리가 고정되다가 이후 변동금리가 적용되는 방식이다. 당장은 변동금리보다 이자 부담이 다소 크지만 앞으로 금리가 오를 것에 대비해 5년간 이자가 고정되는 혼합형 금리가 낫다는 설명이다.

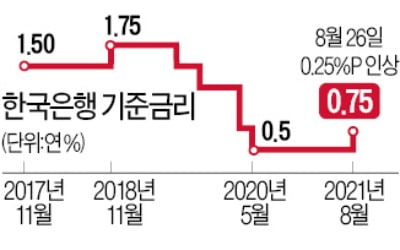

현재 변동금리가 혼합형 금리보다 낮은 것은 한은 기준금리 인상 효과가 반영되는 데 시차가 있기 때문이다. 주담대 변동금리의 기준인 코픽스(COFIX·자금조달비용지수) 금리에는 은행의 예·적금 금리가 반영되는 구조다. 다음달 은행이 예·적금 금리를 인상하면 10월 15일 발표되는 코픽스 금리에 이 같은 효과가 본격적으로 나타나게 된다.

예컨대 2017년 11월 한국은행이 기준금리를 0.25%포인트 올린 뒤 은행의 예·적금 금리는 12월 4일 인상됐다. 반면 혼합형 금리는 은행채 AAA등급 5년물을 기준으로 주 단위로 금리가 바뀌기 때문에 기준금리 인상에 대한 기대가 선반영되는 특징이 있다. 변동금리 주담대를 보유 중인 개인도 중도상환수수료 없이 혼합형 금리로 갈아탈 수 있다.

마이너스통장도 금리변동 주기가 6개월짜리인 상품에서 12개월짜리로 바꾸는 게 유리하다는 평가다. 한 시중은행 프라이빗뱅커(PB)는 “현재 고정금리와 변동금리 격차가 0.3%포인트 정도인데, 예측 가능성이 중요한 차주라면 이 정도 격차는 감수하고 고정금리를 택하는 게 나을 수 있다”고 조언했다.

예·적금 가입을 계획하고 있다면 기준금리 인상이 은행 수신금리에 반영된 이후로 늦추는 편이 낫다. 한 시중은행 관계자는 “예·적금 금리 인상을 확인한 뒤 가입하는 게 좋을 것”이라고 했다.

빈난새/박진우 기자 binthere@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[김현석의 월스트리트나우] 테이퍼링은 당연한 것…봐야할 건 금리 인상](https://img.hankyung.com/photo/202108/01.27325769.3.jpg)

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)

![[이 아침의 소설가] 19세기 금기 불륜 그려 재판 '마담 보바리' 작가 플로베르](https://timg.hankyung.com/t/560x0/photo/202405/AA.36689970.3.jpg)