은행들 최고 실적…그래도 수익성은 美의 절반

KB·하나·우리·농협 이어 '역대급'

예대마진 늘고 非은행 선전 한몫

자산대비이익률 0.7~0.8%대 그쳐

이자이익 의존하는 구조 탈피해야

신한금융, 사상 첫 분기배당 할까

27일 신한금융은 이런 내용의 2021년 상반기 실적을 발표했다. 지난해 상반기 1조8055억원보다 35.4% 늘어난, 지주 출범(2001년) 이후 최대 규모의 상반기 순이익을 기록했다. ‘리딩 금융그룹’ 경쟁을 벌이는 KB금융의 상반기 순이익(2조4743억원)에는 못 미쳤지만, 2분기(1조2518억원)만 보면 KB금융(1조2043억원)을 근소하게 앞질렀다.신한금융은 은행, 보험, 증권, 카드 등 전 계열사 실적이 모두 개선된 결과라고 설명했다. 주력 계열사인 신한은행의 상반기 순이익이 1조3709억원으로 전년 같은 기간보다 20.2% 증가했다. 신한금융은 다음달 이사회를 열어 사상 첫 분기배당을 결정할 예정이다.

앞서 KB금융을 비롯해 하나금융, 우리금융, 농협금융, 기업은행 등은 나란히 사상 최대 상반기 이익을 냈다고 발표했다. 시장금리가 오름세를 타면서 은행 이자 수익이 대폭 증가한 게 가장 큰 영향을 끼쳤다는 분석이다. 코로나19 이후 갈 곳을 찾지 못한 돈이 은행으로 흘러들면서 요구불예금 등 저원가성 예금이 늘어나 순이자마진(NIM) 개선으로 나타났다는 분석이다.

국민은행과 농협은행의 2분기 말 기준 저원가성 예금 비중은 각각 53.6%, 49.0%로 1년 만에 각각 6.7%포인트, 3.5%포인트 상승했다.

비은행 계열사도 ‘효자 노릇’을 했다. KB금융의 푸르덴셜생명, 신한금융의 오렌지라이프처럼 수년간 인수합병(M&A)으로 덩치를 불린 결과가 나타났다는 분석이다.

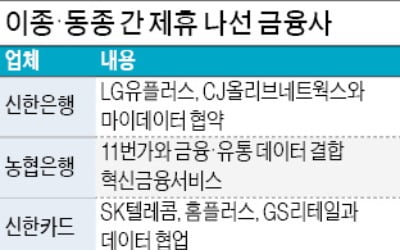

글로벌 금융사 수익성엔 못 미쳐

금융지주의 실적 개선은 하반기에도 이어질 가능성이 높다. 한국은행이 연내 기준금리 인상을 기정사실화하면서 대출 금리를 올릴 여지가 생겼기 때문이다. 이성욱 우리금융 재무관리본부장은 “기준금리가 10월께 인상된다고 보면 4분기에 은행 NIM이 크게 증가하는 효과가 나타날 것”이라고 말했다.금융지주회사들이 비은행 자회사를 확충하는 등 ‘포트폴리오 다각화’에 공들였음에도 글로벌 금융사와 비교하면 여전히 갈 길이 멀다는 지적도 나온다. 미국 뱅크오브아메리카(BoA)와 JP모간체이스의 올 2분기 영업이익 대비 비이자이익 비중은 각각 52.1%, 58%를 기록해 신한금융(31.6%) KB금융(25.1%) 하나금융(29.0%) 우리금융(9.4%) 등에 비해 월등히 높았다. 국내 은행이 예대마진에 너무 의존하고 있다는 분석이다.

핵심 수익성 지표인 총자산이익률(ROA)만 봐도 BoA는 1.23%, JP모간은 1.29%에 달하지만 신한금융은 0.82%, KB금융은 0.77%에 그친다. 투자은행(IB)·자산관리(WM) 기반이 약한 데다 유가증권·파생상품 등 운용 부문 역량이 떨어지기 때문이라는 분석이다. 김우진 한국금융연구원 연구위원은 최근 보고서에서 “국내 금융사는 수수료 수준이 낮고, 수수료를 받을 수 있는 업무도 상대적으로 적다”며 “이자 이익 이외의 수익원 다변화 노력을 적극 추진해야 한다”고 말했다.

빈난새/김대훈 기자 binthere@hankyung.com

-

기사 스크랩

-

공유

-

프린트