5대 금융 이자이익은 껑충…'ELS 비용' 빼면 실적 선방

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

1분기 순이익 1조 감소에도

외형적 성장세 견조

금융지주 이자이익 6.5% 늘어

고금리 기조 속 기업대출 급증

하나은행 작년보다 14.4% 증가

신한, 글로벌 이익 늘어 리딩뱅크

5대 은행 건전성 지표는 악화

외형적 성장세 견조

금융지주 이자이익 6.5% 늘어

고금리 기조 속 기업대출 급증

하나은행 작년보다 14.4% 증가

신한, 글로벌 이익 늘어 리딩뱅크

5대 은행 건전성 지표는 악화

○신한금융, 순이익 1위 탈환

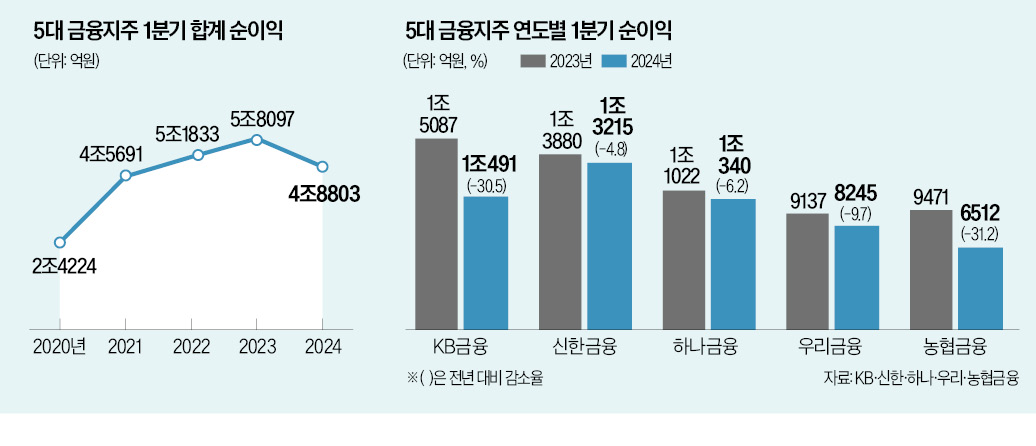

같은 기간 신한금융은 1조3880억원에서 1조3215억원으로 4.8% 줄었고, 하나금융은 1조1022억원에서 1조340억원으로 6.2% 감소했다. 우리금융의 1분기 순이익도 지난해 9137억원에서 올해 8245억원으로 9.7% 쪼그라들었다. 농협금융은 9471억원에서 6512억원으로 2959억원(31.2%) 줄며 가장 높은 감소율을 보였다.

5대 금융의 순이익 규모가 감소한 가장 큰 원인은 홍콩 ELS 투자자에 대한 손실 배상용 충당부채 적립액이 크게 늘었다는 데 있다. KB금융의 홍콩 ELS 관련 충당부채 적립액이 8620억원으로 가장 컸다. 이어 농협금융 3416억원, 신한금융 2740억원, 하나금융 1799억원 등이었다. 홍콩 ELS 판매 잔액이 작년 말 기준 413억원에 그쳤던 우리금융은 관련 충당부채 적립액이 75억원으로 비교적 규모가 작았다.

순이익 규모가 가장 큰 ‘리딩금융’ 타이틀도 지난해 KB금융에서 올 1분기 신한금융으로 바뀌었다. 신한금융은 2022년 연간 순이익 기준 1위를 기록했지만, 지난해 KB금융에 자리를 내준 바 있다. 신한금융은 일본·베트남 법인 실적 개선으로 글로벌 순익이 그룹 순익의 16.3%(2150억원)를 차지하는 등 해외에서도 균형 있는 성장세를 이어갔다.

○기업대출 호조에 이자이익 증가

홍콩 ELS 배상과 관련한 5대 금융의 충당부채 적립액은 총 1조6650억원으로, 전년 동기 대비 1분기 순이익 감소 폭(9294억원)의 약 두 배에 달한다. 홍콩 H지수 ELS 배상에 따른 비용을 제외한 실적은 계속 늘었다는 얘기다.특히 이자이익은 큰 폭의 증가세를 이어갔다. 5대 금융지주의 지난 1분기 이자이익 합산액은 총 12조5911억원으로, 전년 동기(11조8213억원) 대비 6.5% 늘었다. KB금융(11.6%)의 이자이익 증가율이 가장 높았다. 신한금융(9.4%)과 농협금융(8.7%), 하나금융(2.1%)도 이자이익 증가세가 이어졌다. 우리금융(-0.9%)은 유일하게 이자이익이 줄었다.

주요 금융지주의 이자이익이 확대된 것은 고금리 기조가 지속되는 가운데 은행들의 대출자산이 기업대출을 중심으로 많이 늘어난 결과다. 하나은행의 기업대출은 작년 1분기 146조6510억원에서 올 1분기 167조7540억원으로 14.4% 급증했다. 우리은행(10.4%)과 신한은행(9.7%), 국민은행(7.4%)도 기업대출을 늘렸다. 같은 기간 가계대출 증가율은 은행별로 -0.1~4%에 그쳤다.

이자이익 증가세가 이어지고 있지만 고금리 기조 탓에 은행을 비롯한 금융회사의 건전성 지표는 악화했다. 신한은행의 연체율은 작년 3월 말 0.27%에서 올 3월 말 0.32%로 0.05%포인트 올랐다. 같은 기간 국민은행도 0.2%에서 0.25%로 0.05%포인트 올랐고, 하나은행은 0.26%에서 0.29%로 0.03%포인트 상승했다.

정의진/김보형/박재원 기자 justjin@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)