"약점이 없다?"...커버드콜 ETF의 그늘 [오전장 백브리핑]

"커버드콜 프리미엄은 공짜가 아니다"

"모든 운용사 투자 상품은 원금 손실 가능성 존재"

<앵커>

다음 이슈로 넘어가겠습니다.

국내 상장지수펀드(ETF) 시장이 140조 원 규모로 커진 가운데 운용사들이 커버드콜 ETF 경쟁에 뛰어들고 있다고 합니다.

최근 주식·채권시장의 불확실성이 커지자, 투자자들 사이에서 인기를 끄는 모양입니다.

김 기자, 커버드콜 ETF가 정확하게 뭡니까?

<기자>

커버드콜 ETF는 주식을 매수하는 동시에 콜옵션 프리미엄 매도해서 구성된 ETF를 말합니다.

콜옵션이란 간단하게 말해서 '살 수 있는 권리'입니다.

예를 들어 삼성전자의 1주 가격이 현재 약 8만 5천 원 정도 하고 있죠. 제가 만약에 삼성전자 주식을 1주 사고, 1달 뒤에 '삼성전자 1주를 8만 7천 원에 살 수 있는 권리'를 500원에 판매한다고 해볼까요. 이 상품이 바로 콜 옵션이 되는 거고요. 콜옵션 프리미엄은 500원이 되는 겁니다.

만약 삼성전자의 주식이 1달 뒤에 8만 8천 원까지 오르게 되면 권리를 산 사람은 주식을 8만 7천 원에 저한테 사서 1,000원의 이익을 얻을 수 있습니다. 한편, 저는 주식 가격 상승 여부와 상관없이 고정적으로 권리를 판매한 금액 500원을 얻을 수 있는 겁니다.

주가가 하락해도 마찬가지입니다. 삼성전자의 주식이 1달 뒤에 8만 4,700원까지 내려간다고 해볼까요. 그렇게 되면 콜옵션을 산 사람 입장에서는 삼성전자의 주식을 굳이 8만 7천 원까지 주고 사려고 하지 않을 겁니다. 결국 콜옵션 행사를 포기하게 되는데요. 매수자가 콜옵션 행사를 포기해도 이미 500원이라는 수익을 얻은 저의 입장에서는 주가 하락분을 일부 방어할 수 있게 되는 겁니다.

<앵커>

한마디로 옵션 프리미엄이라는 별도의 수입을 통해서 비교적 안정적인 수익을 추구할 수 있는 상품이라는 거군요.

최근 들어 커버드콜 ETF 상품에 대한 투자자들의 관심이 커지면서 운용사들도 상품 출시 경쟁에 뛰어들고 있다고요?

<기자>

네 맞습니다.

국내에 상장된 커버드콜 ETF 상품은 2022년까지 6개에 불과했지만, 현재 15개로 늘었습니다. 순자산총액도 1천억 원 수준에서 1조 8천억 원대로 급증했는데요.

주가지수나 미국 장기채, 특정 주식 등 커버드콜 ETF 상품도 다양해지고 있습니다.

한국투자신탁운용은 월마다 배당금을 지급하는 커버드콜 ETF 3개 상품을 이달 신규 상장합니다.

해당 ETF 세 상품 모두 업계 최고 수준인 연 15%의 배당금 지급한다는 계획을 밝혔는데요.

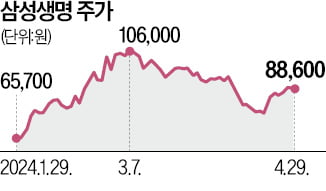

최근 증시에 상장된 삼성자산운용과 KB자산운용의 커버드콜 ETF 역시 연 10%가 넘는 배당 목표를 내세웠습니다.

배당형 ETF 상품이 주목을 받는 가운데, 높은 수익률을 통해 투자자들을 끌어들이려는 것으로 풀이됩니다.

<앵커>

그렇군요. 하지만 일각에서는 이러한 커버드콜 ETF의 수익 구조에는 함정이 존재한다고 말한다고요?

<기자>

네 맞습니다. 사실 기본적인 커버드콜 ETF에 대한 설명만 보면 꾸준히 안정적인 수익을 얻을 수 있는 마치 은행 적금과 같은 상품으로 착각하기 쉽습니다.

하지만 커버드콜 ETF 역시 엄연한 투자 상품으로 원금 손실의 가능성이 분명히 존재합니다. 또한, 명확한 상승장에는 배당 수익이 높다고 해도 투자의 기본이 되는 주가 수익률이 기초자산을 따라가지 못하는 경우가 발생할 수 있습니다.

실제로 미래에셋운용에서 출시한 다우지수를 기초로 한 3가지 ETF의 수익률을 비교해 보겠습니다.

3% ETF, 7% ETF는 커버드콜 상품으로, 콜 옵션 매도 비율을 조정해 연간 3%, 7%의 '추가' 분배금을 추구합니다. 3% ETF가 콜 옵션을 15% 정도 팔 때 7% ETF는 더 많은 분배금을 위해 콜 옵션을 40% 이내에서 매도하는데요.

실제로 상장 이후 세 ETF의 분배금은 차례로 292원, 509원, 794원이었습니다. 콜 옵션을 많이 팔수록 분배금은 증가한 겁니다.

문제는 콜옵션을 미리 많이 팔면, 상승장에서 불리하다는 점입니다. 실제로 3개 ETF 가격 상승은 분배금과 반대순서였는데요. 심지어 가격 상승분이 분배금보다 컸습니다. 이 탓에 주식을 담는 일반적인 ETF보다 커버드콜 ETF의 수익률이 더 낮았는데요.

이에 증권가에서는 "커버드콜의 프리미엄은 공짜가 아니라 미래 상승분을 포기한 대신 얻은 자금이라 우상향할 땐 수익률을 깎아 먹기만 한다"고 지적했습니다.

또, 하락장에서 커버드콜 상품의 경우 옵션 프리미엄 수익으로 기초자산 대비 위험 헤지가 가능하지만 이 역시 횡보 또는 약한 하락에서만 가능합니다. 폭락 장에서는 의미가 없다는 겁니다.

실제로 2023년 4월과 7월 테슬라는 각각 큰 폭의 하락을 겪었는데요. 이탓에 테슬라를 추종하는 커버드콜 ETF의 경우 매달 지급하는 분배금을 모두 합해도 약 7% 가까운 손실이 발생했습니다.

금융투자업계 관계자는 "'커버드콜에 대한 설명' 때문에 흔히들 위험이 전혀 없는 상품이라고 생각하기 쉽지만 그렇지 않다"며 "모든 운용사의 투자 상품은 원금 손실 가능성 있어서 중위험·중수익이 아니다"라고 설명했습니다.

김동하기자 hdk@wowtv.co.kr

!["약점이 없다?"...커버드콜 ETF의 그늘 [오전장 백브리핑]](https://img.hankyung.com/photo/202404/w1712628261580.jpg)

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)