레고랜드 1년…다시 경고등 켜진 채권시장

1년來 최대…고금리 예금 만기 탓

대규모 적자 한전도 채권 발행↑

회사채·공사채 시장 '긴장 모드'

레고랜드 사태 1주년을 맞아 은행채와 한전채가 시장에 쏟아져 나오면서 회사채와 공사채 시장이 다시 위축되고 있다. 여기에 고금리 장기화 전망 등으로 장·단기 금리가 고공행진하면서 유동성을 확보하려는 기업들의 긴장감이 전례 없이 높아지고 있다.

100조원 예금 만기에 은행채 발행 급증

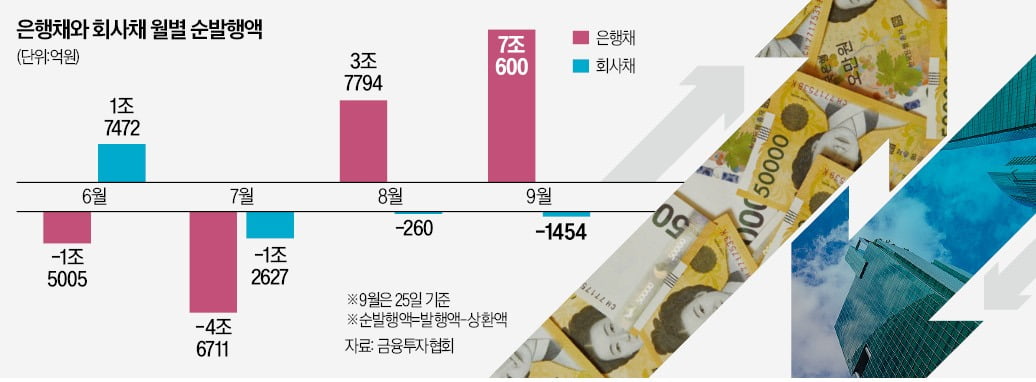

25일 금융투자협회에 따르면 이달 은행채 순발행액은 7조600억원(25일 기준)으로 집계됐다. 월별 기준으로 살펴보면 지난해 9월(7조4600억원) 후 처음으로 은행채 순발행액이 7조원을 넘어섰다.지난해 9월 레고랜드 사태로 급증한 고금리 예금·적금의 만기가 돌아오면서 자금 조달을 위한 은행채 발행이 급증한 것으로 풀이됐다. 레고랜드 사태 직후 은행들이 유치한 고금리 정기예금 만기가 줄줄이 돌아오기 때문이다. 업계에서는 이달 이후 연말까지 만기 예금 규모가 최소 100조원을 넘을 것으로 추산하고 있다.

은행채 발행이 급증하자 대표적인 기업 자금 창구인 회사채 시장이 위축되는 분위기다. 우량채로 분류되는 은행채가 쏟아지면 상대적으로 위험한 일반 회사채는 투자자가 외면할 수밖에 없어서다. 회사채 시장은 하반기 들어 순상환 기조가 이어지고 있다. 회사채 순발행 규모가 17조3142억원에 달한 올 상반기와 대조적이다.

공사채 ‘오버 발행’도 등장

공사채 시장도 불안감이 커지고 있다. 한국가스공사 인천국제공항공사 대구도시개발공사 등이 이달 공사채 입찰을 했지만 민평금리(민간채권평가사들이 매긴 금리의 평균)보다 높은 금리에 발행되는 ‘오버 발행’을 피하지 못했다. 공사채 발행에 따른 이자 부담이 커지고 있는 것이다.한전채가 지난 6월 이후 처음으로 발행을 재개한 게 공사채 시장 투자심리 위축으로 이어졌다. 한전은 지난 11일 2년 만기 한전채 3100억원, 3년 만기 한전채 1900억원어치를 발행했다. 시장은 한전의 대규모 영업적자 등을 고려할 때 한전채 발행량이 다시 늘어날 수 있다고 우려하고 있다. 안소영 한화투자증권 연구원은 “한전의 적절한 자금 조달 방안이 나오기 전까지 공사채 약세 압력이 가중될 것”이라고 말했다. 한광열 NH투자증권 연구원은 “미 중앙은행(Fed)의 금리 추가 인상 가능성 등에 따라 국채 금리 상승 압력이 높다”며 “북클로징(장부 마감) 시기가 다가오면서 국내 크레디트 채권 투자 수요도 크지 않을 것”이라고 말했다.

장현주 기자 blacksea@hankyung.com

-

기사 스크랩

-

공유

-

프린트