연일 치솟는 DB하이텍…행동주의 펀드가 찍었나

나흘 동안 1300억가량 사들여

'강성부 펀드'라는 소문 돌기도

"DB의 지주사 전환 압박 의도"

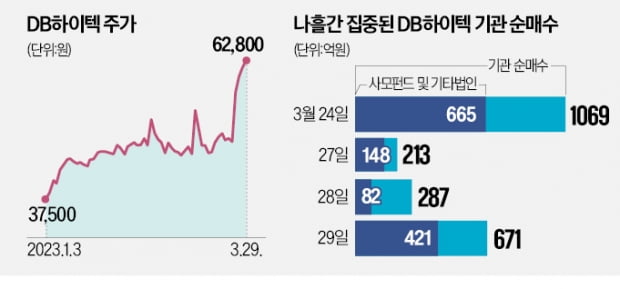

시스템 반도체 상장기업 DB하이텍이 행동주의 펀드의 타깃으로 거론되고 있다. 기관투자가들이 나흘 동안 2200억원어치 넘게 사들이면서 주가를 끌어올리고 있다. 기관 중에서도 사모펀드와 기타법인의 순매수 금액이 1300억원을 넘는다. 시장에선 주주 행동주의 자금이 유입된 것으로 보고 있다. ‘강성부 펀드’로 알려진 KCGI가 나섰다는 얘기도 나온다.

주가를 끌어올린 것은 기관 매수세다. 나흘간 기관은 2240억원어치 DB하이텍 주식을 쓸어 담았다. 특히 기관 중 사모펀드 및 기타법인에서 1316억원어치 순매수했다.

시장에선 행동주의 펀드가 DB하이텍을 조준하고 있다고 보고 있다. DB하이텍은 작년 별도 기준 매출 1조6752억원, 영업이익 7685억원을 거뒀지만 시장에서 저평가돼 왔다. 게다가 DB하이텍의 지배구조도 취약하다. 최대주주인 DB의 지분율이 12.42%에 불과하다.

DB그룹의 지주사 전환 가능성은 행동주의 펀드가 공격할 수 있는 지점이다. 소액주주들은 DB그룹이 지주사 전환 요건을 피하기 위해 DB하이텍 주가를 억눌러왔다고 주장했다. 대표적인 게 이날 주주총회에서 통과된 DB팹리스 물적 분할 건이다.

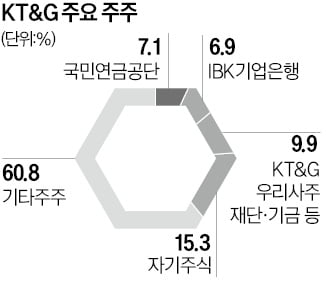

공정거래법상 자산총액이 5000억원 이상이고 자회사의 주식가액 합계액이 자산총액의 50% 이상이면 지주사로 강제 전환해야 한다. 모회사 DB의 자산 대부분이 핵심 자회사인 DB하이텍의 지분 가치다. DB하이텍 주가가 연말 기준 7만원대를 기록한 2021년엔 지주사 요건에 해당됐지만 작년 말 기준으로는 벗어났다. 소액주주연대는 대주주가 물적 분할 가능성을 시장에 내비쳐 DB하이텍 주가 하락을 유도하고 이를 통해 지주사 전환 요건에서 탈피하는 ‘꼼수’를 벌였다고 주장했다.

주주 행동주의로 DB하이텍 주가가 오르면 지주사 전환을 피하기 어려워진다. 이 경우 DB는 상장 자회사 지분을 확보해야 하는 요건을 충족하기 위해 자회사 DB하이텍 지분을 12.42%에서 30%로 늘려야 한다. 현재 DB하이텍 시가총액(2조7882억원) 기준으로 5000억원 가까운 자금이 든다. DB의 재무구조를 감안할 때 쉽지 않다. 자칫 매각설이 불거질 수 있다.

한 자산운용사 관계자는 “기관 사이에서 DB하이텍이 취약한 지배구조, 지주사 전환 가능성 등 다양한 방면에서 행동주의 펀드 타깃으로 최적이란 얘기가 있었다”며 “시장에선 오스템임플란트를 샀다가 단기로 차익 실현에 성공한 강성부 펀드가 움직였다는 얘기도 나오고 있다”고 말했다.

하지은/차준호 기자 hazzys@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![매파 연준 우려에 나스닥 2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240501062439197.jpg)