"덴티움, 임플란트 업체 중 가장 매력적…목표가↑"-대신

한송협 대신증권 연구원은 2일 "최근 주가 상승세가 높았으나 밸류에션 부담은 제한적"이라며 "주요 경쟁사의 사모펀드 인수로 상장 국내 임플란트 업체 중 가장 매력적인 종목"이라고 말했다.

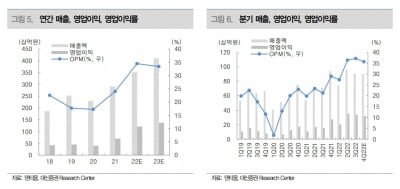

덴티움은 지난해 4분기 매출 940억원, 영업이익 351억원을 기록하며 영업이익 기준 컨센서스(320억원)를 소폭 상회했다. 코로나 락다운 영향으로 중국 매출이 부진했으나 러시아를 중심으로 한 유럽 매출이 호조를 보였다.

올해 예상 매출과 영업이익은 각각 4222억원, 1410억원으로 추정된다. 중국과 러시아를 중심으로 한 외형 성장은 이제 초입단계라는 게 한 연구원의 분석이다.

그는 "경쟁사 대비 대리점 간접판매 비중이 높은 점을 기반으로 중국 임플란트 물량기반조달(VBP) 시행으로 인한 평균판매단가(ASP) 하락 영향은 예상 대비 적을 것으로 기대된다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)