"DB하이텍, 8인치 파운드리 부족 장기화될 것…목표가↑"-유안타

이재윤 유안타증권 연구원은 “글로벌 12인치 파운드리 업체들의 투자 경쟁이 심화되면서 8인치 장비 조달이 더욱 힘들어지고 있기에, 8인치 파운드리 공급 증가는 과거 대비 제한적인 수준에서만 가능할 것”이라며 “전장·산업용 반도체 수요 증가의 주축이 8인치 중에서도 극히 일부 팹에만 특화된 고전압 PMIC와 센서류이기 때문”이라고 말했다.

이어 “사물인터넷(IoT), 웨어러블디바이스 등과 같은 IT제품의 수요 증가도 8인치 파운드리 수요 촉매제로 작용하고 있다”고 덧붙였다.

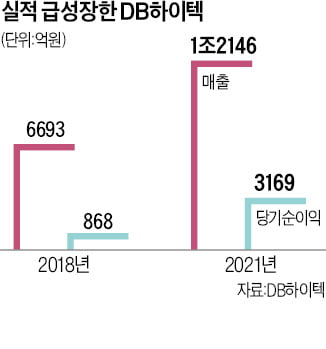

이에 따라 실적 전망도 높아지고 있다. 유안타증권은 DB하이텍의 지난 1분기 영업이익 전망치로 1714억원을 제시했다. 기존 전망치 1580억원보다 8% 많은 수준이다.

연간 영업이익 전망치도 컨센서스(증권시장 전망치 평균) 6200억원보다 25% 가량 높은 7762억원을 내놨다.

이 연구원은 DB하이텍이 화합물 반도체 시장 진입을 추진하는 점도 주목했다. 그는 “현재 화합물 반도체는 주로 4인치와 6인치에서 양산 중이지만, 글로벌 메이저 업체들은 지난 2~3년 동안 8인치로의 전환을 준비해왔다”며 “DB하이텍도 2020년 하반기부터 8인치 화합물반도체에 대한 연구개발을 본격화해 2024년 양산을 계획하고 있다”고 전했다.

한경우 한경닷컴 기자 case@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![3년 새 당기순익 4배·영업익3배…DB하이텍의 역습 [박신영의 일렉트로맨]](https://img.hankyung.com/photo/202204/01.26365500.3.jpg)

![매파 연준 우려에 나스닥 2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240501062439197.jpg)