증시 하락에 금리상승 겹쳐…보험사들 재무건전성 악화

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

보유 주식 평가이익 줄어

3분기 지급여력비율 6.4%P 하락

3분기 지급여력비율 6.4%P 하락

지난해 하반기 증시 하락세와 시장 금리 상승이 겹치면서 국내 보험사들의 재무건전성이 악화된 것으로 나타났다. 추가 금리 상승이 유력한 가운데 금융당국은 선제적 모니터링을 강화하겠다는 계획이다.

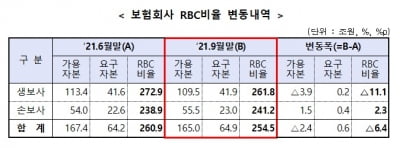

금융감독원은 작년 9월 말 기준 보험사 지급여력(RBC) 비율이 254.5%를 기록했다고 11일 발표했다. 앞선 6월 말보다 6.4%포인트 내렸다. 이 비율은 2020년 9월 말 283.6%를 기록한 뒤 지속적으로 낮아지고 있다.

RBC 비율은 보험사의 가용자본(리스크로 인한 손실금액을 보전할 수 있는 자본량)을 요구자본(리스크가 현실화될 경우 손실금액)으로 나눈 값이다. 각종 리스크에 따른 손실금액을 보전할 수 있는 능력을 의미한다. 보험업법에서는 100% 이상을 유지하도록 하고 있고, 금융당국은 150% 이상을 권고한다.

지난해 3분기 RBC 비율이 하락한 데는 가용자본이 줄어든 영향이 크다. 금리가 상승하고 주가가 하락하면서 회사별 매도 가능 증권(보유 주식)의 평가이익이 줄었기 때문이다. 이에 따라 보험사 전체 가용자본은 2조4000억원 감소했다. 반면 요구자본은 6000억원 늘었다. 보유 보험료 규모가 커지면서 보험위험액과 신용위험액이 동반 증가했기 때문이다.

업권별로는 생명보험사의 RBC 비율 하락폭이 더 컸다. 작년 6월 말 272.9%에서 9월 말 261.8%로 11.1%포인트 내렸다. 이 기간 삼성생명과 DGB생명의 RBC 비율은 각각 21.8%포인트, 24.3%포인트 하락했다. 반면 손보사는 같은 기간 2.3%포인트 상승한 241.2%를 기록했다. 재무 위기를 겪던 MG손보도 100.9%로 보험업법 규정을 간신히 맞췄다. 금감원 관계자는 “전체 보험사 RBC 비율은 보험금 지급 의무를 이행할 수 있는 기준(100%)을 훌쩍 넘겨 우려할 수준은 아니다”면서도 “향후 금리 변동과 코로나19 사태 장기화 등을 고려해 보험사들이 선제적으로 자본건전성을 관리하도록 할 것”이라고 말했다.

정소람 기자 ram@hankyung.com

금융감독원은 작년 9월 말 기준 보험사 지급여력(RBC) 비율이 254.5%를 기록했다고 11일 발표했다. 앞선 6월 말보다 6.4%포인트 내렸다. 이 비율은 2020년 9월 말 283.6%를 기록한 뒤 지속적으로 낮아지고 있다.

RBC 비율은 보험사의 가용자본(리스크로 인한 손실금액을 보전할 수 있는 자본량)을 요구자본(리스크가 현실화될 경우 손실금액)으로 나눈 값이다. 각종 리스크에 따른 손실금액을 보전할 수 있는 능력을 의미한다. 보험업법에서는 100% 이상을 유지하도록 하고 있고, 금융당국은 150% 이상을 권고한다.

지난해 3분기 RBC 비율이 하락한 데는 가용자본이 줄어든 영향이 크다. 금리가 상승하고 주가가 하락하면서 회사별 매도 가능 증권(보유 주식)의 평가이익이 줄었기 때문이다. 이에 따라 보험사 전체 가용자본은 2조4000억원 감소했다. 반면 요구자본은 6000억원 늘었다. 보유 보험료 규모가 커지면서 보험위험액과 신용위험액이 동반 증가했기 때문이다.

업권별로는 생명보험사의 RBC 비율 하락폭이 더 컸다. 작년 6월 말 272.9%에서 9월 말 261.8%로 11.1%포인트 내렸다. 이 기간 삼성생명과 DGB생명의 RBC 비율은 각각 21.8%포인트, 24.3%포인트 하락했다. 반면 손보사는 같은 기간 2.3%포인트 상승한 241.2%를 기록했다. 재무 위기를 겪던 MG손보도 100.9%로 보험업법 규정을 간신히 맞췄다. 금감원 관계자는 “전체 보험사 RBC 비율은 보험금 지급 의무를 이행할 수 있는 기준(100%)을 훌쩍 넘겨 우려할 수준은 아니다”면서도 “향후 금리 변동과 코로나19 사태 장기화 등을 고려해 보험사들이 선제적으로 자본건전성을 관리하도록 할 것”이라고 말했다.

정소람 기자 ram@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)