코로나 뚫고 13년 만에 최대 실적…PBR 0.6배 미만 '저평가'

동국제강 강점 분석

김윤상 <하이투자증권 기업분석부장>

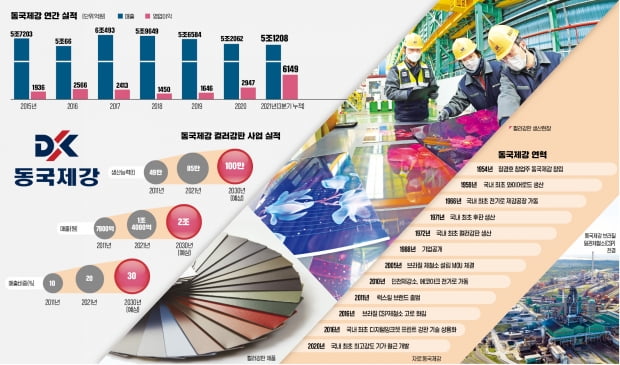

2011년 하반기부터 주요 전방 산업인 조선업 불황이 시작되고, 국내 시장에서도 경쟁이 심화됐다. 동국제강이 지분 30%를 보유하고 있는 브라질 제철소 CSP도 헤알화 약세 등의 영향을 받아 사정이 어려워졌다. 뼈를 깎는 구조조정이 시작됐다. 주력 사업인 후판 부문의 생산 능력을 감축했고 악화된 재무구조 개선을 위해 자회사인 유니온스틸과의 합병도 단행했다.

2015년 말부터 상황이 나아졌다. 중후판 업황은 여전히 좋지 않았지만 국내 부동산 경기가 개선되면서 동국제강 매출의 약 50%를 점유하는 봉형강 부문 실적이 개선되기 시작한 것이다. 물량 중심에서 수익성 위주로 정책이 전환하면서 실적도 안정적인 흐름을 보였다. 열연 등 상공정을 보유하지 않아 매출 총이익이 상대적으로 낮다고 여겨지던 냉연·도금·컬러강판 등 냉연도금류 업황이 좋아진 것도 이때다.

원료로 사용하는 열연강판의 역내 공급이 늘어나면서 이 회사의 롤 마진(제품과 원료의 가격 차)이 확대됐다. 2016년에는 상황이 더 좋아졌다. 유가 등 원자재 가격이 반등한 데다 중국 철강산업이 구조조정을 시작하면서 동국제강의 영업이익은 1000억~2000억원 수준에 안착했다. 놀랄 만한 개선이다.

이 시기 시장은 럭스틸(Luxsteel)로 대표되는 프리미엄 컬러강판에 주목하기 시작했다. 프리미엄 컬러강판은 고급 건축자재, 가전용으로 사용되는 소재다. 라미나, UV 코팅 등 고도화된 후처리 공정으로 높은 해상도를 구현한 제품이다. 당연히 매출총이익률은 높을 수밖에 없다. 동국제강의 냉연도금류 수익성 개선에 크게 기여했다.

철강은 장치 산업이고 1차 소재라는 특성상 특정 제품이나 브랜드가 성과를 내기 쉽지 않다. 그러나 동국제강의 컬러강판을 통한 제품 차별화 시도는 성공했다. 새로운 시장도 창출했다. 주요 경쟁사가 이 시장에 참여하면서 고급 건자재, 가전용 컬러강판 시장은 더 커지고 있다. 높게 평가받아야 하는 부분이다.

동국제강 컬러강판 생산능력은 현재 85만t으로 세계 1위다. 2030년 연 100만t을 생산하겠다는 목표를 내세우고 있다.

이런 노력과 코로나19 사태 이후 원자재 가격 급등 현상이 맞물리면서 동국제강은 올 3분기 별도 영업이익 2991억원을 기록했다. 13년 만의 최대 실적이다. 올해 연간 영업이익은 8000억원을 웃돌 것으로 예상된다. 연간 실적도 13년 만의 최대 실적이다. 최근 헤알화 약세가 부담스럽기는 하지만 브라질 CSP 역시 올 3분기 누적 영업이익이 6000억원을 넘어섰다.

비관적으로만 볼 필요는 없다. 대부분 국가가 코로나19 영향에서 완전히 회복되지 못한 만큼, 내년 전반적인 경기 개선 여력은 남아 있다. 중국 경기가 좋지는 않지만 이는 역설적으로 경기 부양책 시행이 임박했음을 의미한다. 이미 ‘뉴노멀’로 자리매김한 중국 철강사의 감산 기조는 동아시아 철강 시장의 경쟁 강도를 완화할 것이다. 가장 중요한 것은 철근, 냉연도금류 시장에서 동국제강의 체력이 과거보다 훨씬 강해졌다는 점이다.

주가 수준도 편안하다. 내년 실적 기준 예상 주가순자산비율(PBR)은 0.6배 미만으로 밸류에이션 부담도 없다.

-

기사 스크랩

-

공유

-

프린트