부모와 전세계약, 증여로 과세될 수 있다

증여세 과세 여부는 특수관계인 간에 체결한 전세계약이 진실한지, 전세금을 실제로 수령했는지, 부모와 자녀의 거주 현황과 임대 현황, 확정일자 여부 등 구체적인 사실을 통해 과세관청이 판단한다. 관할세무서가 소명을 요구하면 최대한 입증해야 한다.

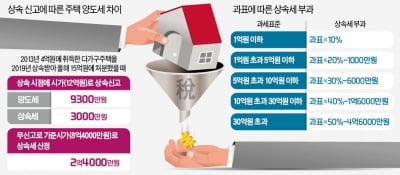

전세계약이 있는 상태에서 상속이 발생하는 경우도 있다. 실질적으로 본인 자금으로 전세계약을 체결해 거주했다면 상속재산에서 보증금만큼 차감되는 채무로 인정받을 수 있다. 그만큼 상속세 부담이 줄어든다. 하지만 만약 전세계약을 체결한 뒤 집주인과 전세계약자, 즉 자녀와 부모가 함께 거주하고 있었다면 거주·임대 현황에서 실질적인 전세계약으로 인정받기 어렵다. 따라서 과세관청이 상속 조사를 할 때 금융거래 내역을 검토해 해당 거래에 대해 증여가 발생한 것으로 볼 가능성이 있다. 그때는 상속재산에서 차감되는 채무로도 인정되지 않는다.

과거 사례를 보면 전세계약을 하고 함께 거주하는 경우에 대해 주택 보유 여부, 특수관계인과 함께 거주해야 하는 특별한 사유, 전세금의 주변 시세와의 차이 등을 고려해 부당하게 상속채무를 부담했다고 판단될 때는 상속채무로 인정하지 않았다. 과세관청을 상대로 특수관계인 간 채무관계를 인정받고 입증하는 것은 사실상 어렵기 때문에 이 또한 증여로 간주될 수 있다.

송지용 < 하나은행 자산관리사업단 세무팀장 >

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)