5월 은행 高금리 후순위채 대거 만기…4조원, 어디로 환승?

금융위기 때 발행됐던 年 7~9% 금리 채권 상환

신종자본증권·KP물 관심

국민·우리·신한·하나 등 은행들이 2008년 글로벌 금융위기 때 발행했던 고금리 후순위채의 만기가 다음달 대거 돌아온다. 은행들은 고금리 부담을 덜게 됐지만, 채권 보유자들은 이자소득이 절반 이상 줄게 됐다.

○고금리 후순위채 상환 봇물

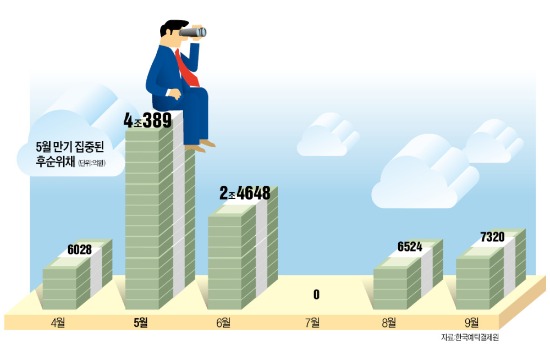

13일 예탁결제원에 따르면 5월 만기 시중은행 후순위채는 총 4조389억원에 이르는 것으로 집계됐다. 이달 만기분(6028억원)과 비교해 7배 많은 금액이다. 은행 후순위채는 오는 6월에도 2조4648억원어치가 만기된 후 내년 상반기까지 매달 평균 4000억~5000억원 꼴로 상환된다.

은행들은 금융위기 당시 재무 건전성을 강화하기 위해 연 7~9%의 고정금리 후순위채를 무더기로 발행했다. 당국도 은행권의 국제결제은행(BIS) 기준 자기자본비율을 끌어올리려는 취지로 만기 5년 이상의 후순위채에 한해 100% 자기자본으로 인정해줬다.

이 후순위채는 은행 등 발행 회사가 파산했을 때 변제 순위가 맨 뒤로 밀리지만 금리가 높은 게 특징이다. 만기는 5~7년이다. 매달 또는 분기마다 이자를 지급하는 이표채 방식이 대부분이다.

○KP물 “나오자마자 동나”

만기 상환자금을 받게 된 은행 후순위채 투자자들은 큰 고민이 생겼다. 2008년 발행물처럼 원금손실 위험이 거의 없으면서 높은 이자를 주는 상품을 더 이상 찾기 어려워졌기 때문. 김인응 우리은행 서울 압구정현대지점장은 “금융위기 당시 발행된 후순위채를 수억원씩 사놓고 이자를 받아 생활하는 은퇴자가 많다”며 “요즘엔 후순위채가 거의 나오지 않는 데다 금리도 연 4%를 밑돌기 때문에 대안을 찾기 쉽지 않다”고 말했다.

일선 프라이빗뱅커(PB)들은 후순위채 투자자 중 일부가 금융회사 신종자본증권이나 외화표시 한국기업채권(KP물), 물가채 등으로 갈아탈 것으로 예상하고 있다. 신종자본증권은 연 4~5%, KP물은 5~6%(선물환 매도이익 포함), 물가채는 3~4%(물가상승률 감안) 선의 수익을 기대할 수 있다.

양재진 미래에셋증권 WM 강남파이낸스센터 부장은 “채권 투자자들은 위험회피 성향을 갖고 있어 만기 후에도 주식보다 다른 채권을 찾는 게 일반적”이라며 “우량 KP물의 경우 물량을 먼저 확보하려는 금융사 간 경쟁이 붙으면서 시장에 나오자마자 순식간에 동나고 있다”고 전했다.

○증권사·은행, 유치경쟁 치열

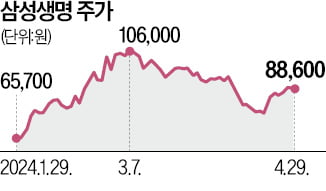

후순위채 만기 자금이 주식이나 주식형펀드로 유입될 가능성도 있다. 이선욱 삼성증권 SNI 강남파이낸스센터 지점장은 “요즘은 채권을 선호하는 투자자들도 주식 비중을 조금씩 확대하는 추세”라며 “중위험·중수익형 펀드는 상대적으로 안정적인 수익이 가능하다”고 소개했다.

후순위채 투자자들을 유치하기 위한 금융사 간 경쟁도 치열해지고 있다. 고금리 후순위채의 원리금을 합하면 총 20조원에 달할 것으로 추정돼서다. 김성학 국민은행 압구정PB센터장은 “2008년 후순위채 발행 당시 기명으로 매입했던 고객에게는 만기 전에 접촉해 대체 상품을 적극 안내하고 있다”며 “무기명으로 매입했거나 중간에 양도한 사람도 많아 이런 마케팅엔 한계가 있다”고 말했다.

조재길 기자 road@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)