전자계산서 의무 대상 아닌 매출 10억미만 사업자 표적

실물 거래 증빙자료 없으면 매입금액 공제 못 받아 한 번에 거액 세금 물게 돼

○10억원 미만 개인사업자는 자료상 ‘봉’

발각되지만 않으면 ‘남는 장사’인 자료상 범죄는 치밀하고 과감해지는 양상이다. ‘자료상 중점 단속’ 특명을 받은 서울서부지검이 최근 적발한 사건에는 조세심판원 로비를 빙자해 4억원을 받은 현직 세무사 두 명도 끼어 있었다.

대검찰청은 지난해부터 국세청과 공조해 서울서부지검 서울중앙지검 대전지검 등 전국 9곳을 자료상 중점 단속 검찰청으로 지정해 대대적인 단속을 벌이고 있다. 과세 당국도 2011년부터 법인사업자를 대상으로 매입 매출이 실시간으로 기록되는 전자세금계산서 발행의무제도를 도입해 자료상 근절에 나섰다.

이런 노력에도 자료상 범죄는 줄지 않고 있다. 국세청에 따르면 2009년 4649억원이던 자료상 탈루세액에 대한 세금 부과 금액은 2012년 4734억원으로 소폭 늘었다.

원인은 전자세금계산서 발행의무제도 도입 이후 자료상들의 타깃이 매출 10억원 미만 개인사업자로 돌아서고 있어서다. 개인사업자는 매입 매출이 실시간 기록되는 전자세금계산서 의무사업자가 아니어서 자료상의 유혹에 빠지기도 쉽고, 자신도 모르게 탈세의 덫에 걸려들고 있다. 개인사업자는 영세한 곳이 많아 자료상과의 거래가 드러나 뒤늦게 세금을 추징당하면 법정관리나 파산이 불가피하다. 대부분 세무조사가 거래 발생 이후 3~5년 사이에 진행돼 신고기한 3년 경과에 따른 가중 처벌로 당초 액수의 두 배가량을 물어야 하기 때문이다. 국세청 관계자는 “자료상으로 적발된 거래처와 거래를 유지했다면 정상 거래임을 입증하지 못할 경우 처벌이 불가피하다”고 말했다.

○공소시효 5년…꼬리 자르기로 버텨

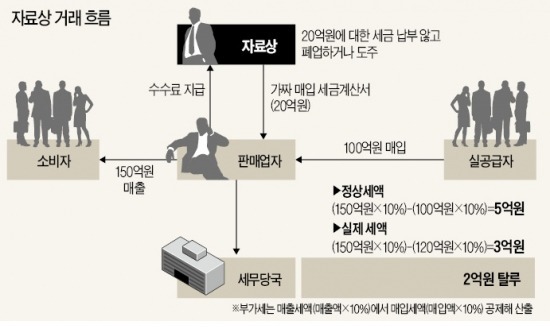

대대적인 단속에도 자료상 범죄가 줄지 않는 것은 탈세 성공 때 얻는 이득이 많기 때문이다. 동대문 쇼핑상가에서 의류를 판매하는 B씨는 지난해 100억원 상당의 의류를 사들여 150억원에 판매했다. 부가가치세는 매출의 10%인 매출세액 15억원에서 매입액의 10%인 10억원을 공제해 산출한다. B씨의 부가가치세는 5억원이 된다. B씨는 부가가치세를 줄이기 위해 자료상에 도움을 요청했다. 자료상에 1500만원 정도의 수수료를 준 뒤 가짜 매입세금계산서 20억원어치를 받았다. 이 경우 B씨는 매입액이 120억원이 돼 공제금액은 12억원이 된다. 결국 세금은 3억원으로 줄어든다. 1500만원을 써서 세금 2억원을 줄인 셈이다.

자료상 조직은 과세당국의 감시를 피해 점점 진화하고 있다. 과거에는 세금계산서만 발행하고 자체 도산해 버리는 ‘폭탄업체’ 정도가 이용됐다면, 요즘은 이 폭탄업체에서 세금계산서를 건네받고 실제 거래가 있는 것처럼 계산서를 세탁하는 ‘간판업체’도 생겨나고 있다.

이들은 관할 세무서도 계속 바꿔가며 거래하고 사업주도 사망자 명의로 해놓는 등 추적 자체를 어렵게 한다. 공소시효가 5년으로 짧은 점을 악용해 빠져나갈 구멍을 많이 만들어두는 것이다. 이 과정에서 선의의 피해자도 발생한다. 자료상들이 실제 거래가 있는 업체와 결탁하는 경우가 많아 이 거래처와 기존에 거래했던 업체들은 꼼짝없이 범법자가 된다.

○실물 거래 입증 자료 꼭 남겨둬야

전문가들은 자료상으로 인한 선의의 피해자가 발생하지 않도록 하려면 개인사업자 스스로 실물 거래 입증 자료를 남겨둬야 한다고 조언했다.

경기지역에서 유류업체를 운영하던 C씨는 자료상과 거래한 사실이 밝혀져 세금 폭탄 위기에 처했다가 조세심판원의 ‘납세자 승소’ 결정으로 위기를 모면했다. C씨가 승소할 수 있었던 결정적인 근거는 탱크별 입출고가 전산 관리되고 있어 가공 거래 자체가 불가능한 점을 증명했기 때문이다.

박훈 서울시립대 세무학과 교수는 “전자세금계산서가 도입된 이유는 실시간으로 거래 내용을 파악하는 시스템이 필요했기 때문”이라며 “자료상은 매출 매입을 맞추는 것에서 발생하는 시차를 이용하기 때문에 사업자 스스로 이 시차를 줄이는 증빙 자료를 만드는 것이 중요하다”고 설명했다.

국민의 납세의식을 변화시켜 근본적으로 자료상에 대한 수요를 없애는 것도 중요하다. 자료상 수사를 담당하는 서울서부지검의 한 검사는 “미국에서는 1달러 정도의 적은 세금이라도 정확하게 신고하는 습관을 가지고 있다”며 “한국 국민의 납세에 대한 안이한 생각이 자료상 범죄를 키운다”고 지적했다.

■ 자료상

유령 업체를 설립해 사업자등록을 한 뒤 다른 사업자에게 재화나 용역을 공급한 사실이 없음에도 마치 공급한 것처럼 가짜 세금계산서를 만들어주는 업자를 말한다. 다른 사업자의 부가가치세 등의 포탈을 도와주는 일을 전문으로 하면서 수수료를 받는다.

김태호/박상익 기자 highkick@hankyung.com

![뼛속까지 한국 기업인데…'중국판 다이소' 루머에 피눈물 [이슈+]](https://img.hankyung.com/photo/202511/01.42496216.3.jpg)