[투자전략]기간조정…은행·건설 매력적-김병연

최근 코스피 지수는 2주 연속 조정을 보였다. 미국 등 해외증시 상승 그리고 옵션만기와 금융통화위원회라는 이벤트를 무사히 통과하면서 반등세를 나타내기도 했다. 하지만 아직 주식시장은 경기와 기업 이익모멘텀(계기)의 둔화에 대해 여전히 우려감을 가지고 있는 것으로 판단된다.

경기 및 기업이익 모멘텀 둔화에 대한 우려는 경험적으로 경기선행지수와 같은 매크로 지표가 하락할 경우에 발생한다. 이러한 하락세는 1~2개월만에 마무리 되기보다 평균 11~12개월, 적어도 6개월 이상은 동일한 방향을 유지해 왔다. 따라서 올 4분기에 이어 내년 1분기까지도 경기하강에 대한 위험이 존재한다고 보인다.

주가가 고점을 통과한 이후 하락세를 나타낸 경우는 또 있다. 재고순환지표와 같은 경기선행지표와 애널리스트의 기업이익 상향 및 하향조정 속도를 측정하는 이익모멘텀이 동시에 하락한 경우다.

다만 이번에 발생하고 있는 모멘텀 지표의 하락은 더블딥과 같은 급격한 경기하강 보다는 완만한 상승속도의 둔화로 이어질 가능성이 높다.

급격한 위기 이후 성장률 등 모멘텀 지표가 하향 안정화되는 경향이 있다. 국내 경기모멘텀 하락에 비해 선진국 경기가 느리지만 완만하게 회복되고 있어 상쇄작용을 기대할 수 있기 때문이다.

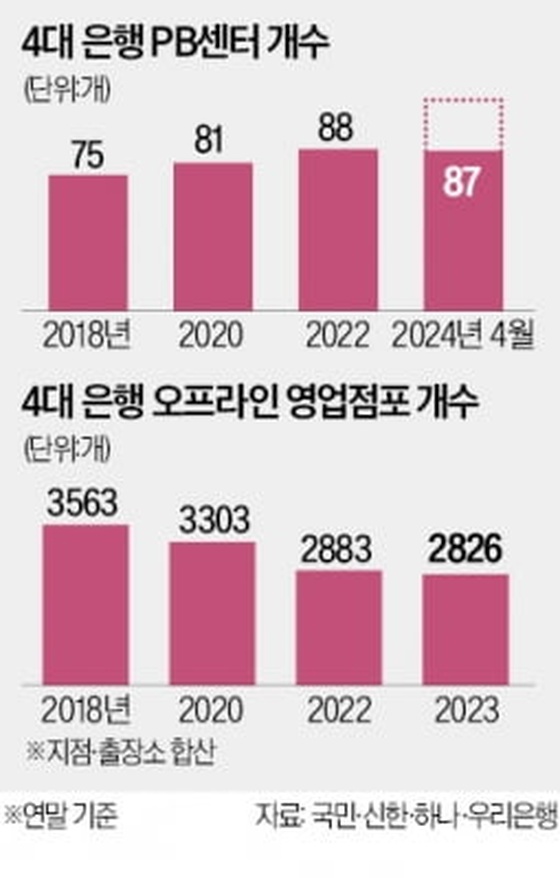

따라서 모멘텀 둔화에 따른 지수 조정은 가격이 아닌 ‘기간조정’의 성격을 띨 가능성 높다고 판단된다. 이를 통해 업종별 투자전략은 은행, 건설 등 경기동행적 업종을 중심으로 한 포트폴리오 리밸런싱에 중점을 두어야 한다.

실제로 최근의 반등에서 기술적인 측면에서도 은행, 건설 등은 조정 폭은 적은 반면, 반등시 탄력성이 더 높았다고 보인다. 이러한 업종의 매력이 현시점에서는 더욱 높다고 판단된다.

/ 김병연 우리투자증권 투자전략팀 연구원

-

기사 스크랩

-

공유

-

프린트

![철자도 몰랐던 기업으로 6배…월가 전설 "엔비디아 팔았다" [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20240508080511730.jpg)