"日은 자동차, 韓은 조선 주목…채권은 장·단기 바벨전략 추천"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

투자 고수를 찾아

삼성證 '상위 0.03%' 박기범 PB

삼성證 '상위 0.03%' 박기범 PB

박기범 삼성증권 프라이빗뱅커(PB·사진)는 16일 한국경제신문과의 인터뷰에서 이같이 말했다. 박 PB는 삼성증권의 PB 600여 명 중 성과 상위 0.03% 안에 드는 마스터PB다. 금융사 최고경영자(CEO)를 비롯한 기업가와 고액자산가의 자산 약 4조원을 관리하고 있다. 그는 “장기적으로는 금리가 내릴 것으로 보지만 투자자들의 기대가 시장에 지나치게 이르게 반영돼 있다”며 “채권과 주식을 활용해 포트폴리오를 다각화하라”고 강조했다.

채권은 단·장기채에 모두 투자하되 단기채 비중을 보다 높게 설정하는 바벨전략을 추천했다. 박 PB는 “시중금리에 더해 ‘알파 수익’을 창출하고, 금리 환경에 따라 다른 상품에 투자를 옮겨갈 수 있도록 예비 현금성 자산을 확보해두라”고도 했다.

그러면서 “시장 흐름이 확실치 않은 시기에 단기 자산 위주로 운용하면 적기에 기회를 살리기 좋다”며 “액면가 이하에서 거래되는 저쿠폰 채권은 자본 차익에 대해 세금을 적용받지 않아 절세 효과도 볼 수 있다”고 말했다.

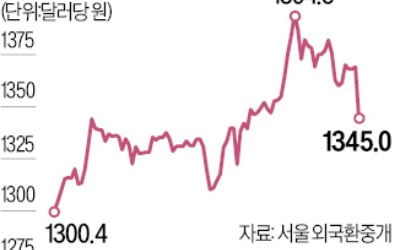

주식 투자도 시장별 배분을 추천했다. 그는 “미국 주식을 보유하고 있다면 국내에서 위기가 발생해도 달러 가격이 올라가는 식으로 손실을 헤지할 수 있어 자산을 지켜주는 안전지대가 될 수 있다”고 했다. 엔화 보유자라면 일본 주식 분할 매수를 추천한다고 했다. 그는 “일본은 자동화 트렌드가 부상하고 있는 만큼 자동화 섹터와 기계공작 섹터의 대형주가 유망하다”며 “내수 시장이 살아나고 있어 내수 소비재도 눈여겨볼 만하다”고 했다.

국내 증시에선 조선주가 유망하다고 봤다. 그는 “탄소배출 규제가 강화되면서 노후 선박은 폐기되고 가격이 높은 친환경 선박 수요가 늘어날 전망”이라며 “친환경 조선기업은 올해부터 2027년께까지 수주에 따른 실적 개선이 예상된다”고 했다.

선한결 기자 always@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)