또 최악 실적인데 주가는 7% 반등…엘앤에프에 무슨 일이

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"재고평가손실 제외하면 작년 4분기보다 부진한 실적"

컨콜에서 연간 출하량 가이던스 '상향'

LG엔솔 단일 고객 벗어나 SK온 등과 공급 계약 체결

니켈 함량 높은 제품 생산 역량 축적도 긍정적으로 평가돼

컨콜에서 연간 출하량 가이던스 '상향'

LG엔솔 단일 고객 벗어나 SK온 등과 공급 계약 체결

니켈 함량 높은 제품 생산 역량 축적도 긍정적으로 평가돼

13일 한국거래소에 따르면 지난 10일 엘앤에프는 2% 오른 15만3300원에 거래를 마쳤다. 개장 직후에는 오름폭이 7.39%까지 커지기도 했다.

지난 9일 장마감 이후 ‘최악’이라고 평가할 만한 실적을 내놨지만, 주가는 이례적으로 반등했다. 엘앤에프는 지난 1분기 매출 6357억원, 영업손실 2038억원의 실적을 기록했다. 실적발표 직전에 집계돼 있던 영업이익 컨센서스(1340억원 적자)보다 손실 규모가 50% 이상 크다.

그럼에도 외국인은 지난 10일 나홀로 엘앤에프 주식을 106억원어치 순매수했다. 개인과 기관은 각각 95억원어치와 10억원어치를 순매도했다. 대신증권이 집계한 외국인의 평균 매수가격은 15만7628원으로, 개인과 기관의 평균 매도가격(각각 15만7289원과 15만5787원)보다 높다. 그만큼 가격을 높여가면서라도 매수했다는 매수 의지가 강했다는 뜻이다.

에코프로비엠과 달리 희망적인 가이던스를 제시한 영향으로 보인다. 엘앤에프는 1분기 실적을 설명하는 컨퍼런스콜을 통해 올해 출하량의 전년 대비 증감률 전망치를 기존 4~5% 감소에서 3~5% 증가로 상향했다. 반면 에코프로가 지난 3일 개최한 1분기 실적 설명 컨퍼런스콜을 통해 2분기까지 실적 부진이 이어질 전망이며, 투자 속도 조절을 검토하고 있다고 밝힌 바 있다.

김철중 미래에셋증권 연구원은 “엘앤에프는 지난 몇 개 분기 동안 경쟁사들 대비 충격적인 실적을 기록했다”며 △리튬 구매 전략의 실패 △단일 고객 포트폴리오로 인한 가동률 및 재고 관리 실패 등이 원인이라고 분석했다.

이제는 실패를 수습하고 있다. 1분기까지의 재고평가손실 반영으로 리튬 구매 전략의 실패의 악영향은 일단락됐다. 올해 들어 LG에너지솔루션 이외의 추가 고객사도 확보했다. 엘앤에프는 올해 1분기 SK온과 유럽 소재 회사로부터 양극재 공급 계약을 따냈다.

정원석 하이투자증권 연구원은 “지금까지 엘앤에프에 대한 가장 큰 우려는 (LG에너지솔루션을 통하는 등의 경로로) 테슬라에 공급되는 매출 비중이 절대적으로 높다는 것이었다”면서 “최근 계약을 맺은 SK온과 유럽 배터리 셀 고객사 외에도 3~4곳의 완성차업체 및 배터리 셀 업체과 양극재 공급에 대해 추가 논의 중으로, 중장기 실적 성장의 가시성을 높여가고 있다”고 말했다.

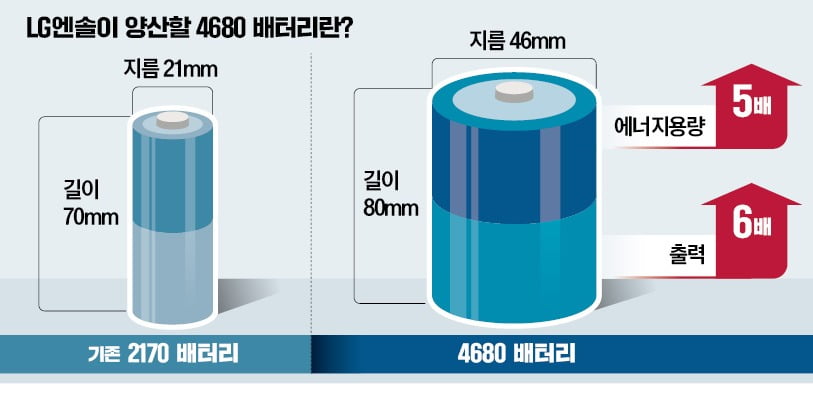

프리미엄 양극재 생산 역량을 쌓은 점도 강점이라는 분석이다. 엘앤에프는 니켈 함량이 높은 양극재 생산 역량을 쌓을 수밖에 없었다. 테슬라를 향하는 제품의 출하 비중이 컸기 때문이다. 이 덕에 니켈 함량 90% 이상의 양극재 생산 기술을 선도하고 있다는 평가를 받는다. 올해 7월부터는 테슬라의 차세대 원통형 전지인 4680(지름 46mm에 길이 80mm)배터리에 들어갈 니켈 함량 95%짜리 양극재를, 4분기부터는 기존 규격인 21700(지름 21mm에 길이 70mm짜리 원통형)배터리에 들어갈 니켈 함량 95%짜리 양극재를 각각 생산해 LG에너지솔루션에 공급할 전망이다.

정용진 신한투자증권 연구원은 “엘앤에프는 높은 스펙의 하이니켈 제품 내 경쟁력을 통해 판매량 개선과 물량 확보를 자신하고 있다”며 “시장의 관심이 리튬인산철(LFP)나 중간 수준의 니켈 함량 양극재 등 저가 경쟁에 집중돼 있지만, 엘엔애프가 포지셔닝한 프리미엄급 시장을 선점한다면 충분한 성장세를 확보할 수 있을 것”이라고 기대했다.

한경우 한경닷컴 기자 case@hankyung.com

![컴투스, 1분기 영업익 12억…흑자 전환 [주목 e공시]](https://img.hankyung.com/photo/202405/01.36672588.3.png)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)