여의도 뒤흔든 폭탄…ELS 아니라 '부동산 PF'였네

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

증권사 1분기 실적 분석해보니

부동산 PF, 잠재적 폭탄으로 끌어안고 있어

금융당국, 내주 '부동산 PF 정상화 방안' 발표할 듯

"부실사업장의 조속한 정리 요구할 수도"

부동산 PF, 잠재적 폭탄으로 끌어안고 있어

금융당국, 내주 '부동산 PF 정상화 방안' 발표할 듯

"부실사업장의 조속한 정리 요구할 수도"

10일 금융투자업계에 따르면 4대 금융지주의 계열 증권사들은 1분기 호실적을 냈다. NH·KB·신한·하나증권의 올 1분기 당기순이익 합은 5897억원으로 전년 동기 대비 11.8% 뛰었다. 정부가 연초 '기업 밸류업 프로그램' 추진 계획을 밝히면서 주식거래가 늘어 브로커리지(위탁매매) 수익이 늘어난 영향이다. 이들은 홍콩 H지수 주가연계증권(ELS) 손실액 반영에도 불구하고 전년 동기 대비 실적이 나아졌다.

4대 증권사 외에도 한국투자증권·키움증권 등이 깜짝실적을 냈다. 한국투자증권은 올 1분기 당기순이익 전년 동기 대비 40.7% 증가한 3687억원으로 분기 기준 사상 최대치를 기록했다. 키움증권도 2448억원의 순이익으로 당초 증권가 추정치를 1900억원가량 뛰어넘었다.

반면 부동산 PF 충당금을 쌓은 증권사는 부진한 성적표를 받아들었다. 하이투자증권의 경우 1분기 영업손실 120억원, 당기순손실 49억원으로 전년 동기 대비 적자전환했다. PF 대응을 위해 365억원의 충당금을 적립한 영향이다. 하이투자증권의 자기자본 대비 우발채무비율은 76.6%로 비교그룹(피어) 대비 높은 편이다.

DGB금융은 계열사 하이투자증권의 부실 PF에 대응하기 위해 올 1분기 1595억원의 충당금을 함께 적립했다. 이는 지난해 같은 기간보다 44.5% 늘어난 규모다. DGB금융의 부동산PF 위험노출액(익스포저)은 약 9000억원이었다. 이중 상당 부분을 하이투자증권이 보유하고 있는 것으로 알려졌다.

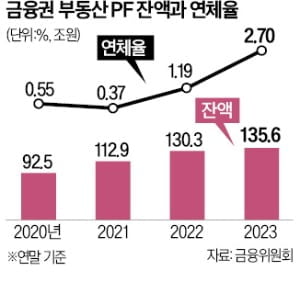

증권사는 저축은행 등 다른 금융권에 비해 선순위 대출이 높아 그동안 PF 위험 노출도가 상대적으로 낮은 것으로 평가받아왔다. 그러나 금융당국이 현재 알려진 대로 70% 할인을 적용한 경·공매 방안까지 내놓을 경우 선순위 대출 대주단의 손실도 불가피한 상황이다. 이렇게 되면 증권사 역시 경·공매 등을 통한 회수 가능성이 낮아 추가적인 충당금을 쌓아야 할 것으로 예상된다.

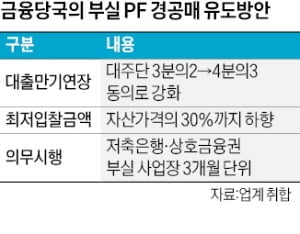

박세웅 삼성증권 연구원은 "금융당국이 PF 사업성 평가 기준 세분화, 만기 연장 정족수 기준 강화 등 부실 사업장의 경·공매와 재구조화 유도를 강화한다는 방침"이라며 "이에 따라 PF 익스포저에 대한 추가 충당금·평가손실 등 비용 발생 가능성이 재차 부각될 가능성이 있다"고 설명했다.

강승건 KB증권 연구원도 "2분기 중 부동산 PF 관련 충당금 인식 가능성이 높다고 판단된다"며 "증권사들의 2분기 실적 결정에 변수로 작용할 것"으로 예상했다. 다만 적절한 구조조정이 진행된다면 부동산 금융 회복의 시발점이 될 수 있다고도 덧붙였다.

한국신용평가에 따르면 지난해 말 기준 국내 증권사들의 부동산 PF 익스포저 규모는 26조3000억원 수준으로 부실 사업장 정리에 따라 손실액은 4조6000억~7조6000억원에 달할 것으로 추정된다. 반면 국내 증권사들이 현재까지 쌓은 충당금은 2조원 수준이다.

노정동 한경닷컴 기자 dong2@hankyung.com

![[단독] 윤석열 대통령 "밸류업 실망감 알고 있다" 한마디에…](https://img.hankyung.com/photo/202405/ZN.36662343.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)