[마켓PRO] 현대차가 폭스바겐 넘는다면

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] 현대차가 폭스바겐 넘는다면](https://img.hankyung.com/photo/202402/AA.35832242.1.jpg)

글로벌 3위 현대차그룹

가치와 성장 모두 갖춘 자동차 ETF

지난해 글로벌 자동차 판매량은 약 9천만대로 도요타가 1,100만대, 폭스바겐이 910만대, 현대차그룹이 730만대이다. 그다음으로 퓨조, 크라이슬러를 보유한 스텔란티스와 르노-닛산, GM 순이다. 현대차 그룹은 전년과 동일한 글로벌 3위를 유지하고 있다. 하지만 가장 중요한 미국의 순수 전기차(BEV) 시장을 보면 테슬라가 55% 점유율로 압도적이지만 2위는 8%로 현대차 그룹이다.

2023년 4분기 실적에서도 현대차, 기아차 영업이익률은 각 8.2%, 10.1%였는데 폭스바겐의 최근 분기 영업이익률은 6.2%에 그쳤다. 현대차 그룹 인도법인의 상장계획도 눈여겨 볼만한 이슈다. 상장을 통해 유입된 현금흐름을 기반으로 현재 85만대 생산능력이 2025년 110만대까지 확대될 계획이다. 2021년 현대차그룹이 인수한 로봇 기업 보스톤다이나믹스와의 협업과 차세대 모빌리티에 대한 기대도 여전하다.

폭스바겐은 아우디, 포르쉐, 벤틀리, 람보르기니 등의 브랜드를 보유한 독일의 대표기업이다. 자동차 판매량 세계 2위의 폭스바겐을 현대차 그룹이 넘어설 수 있다는 대담한 예측이 증권가 전문가들 사이에 오고 간다. 2015년 디젤 배기가스 스캔들 이후 지울 수 없는 생채기가 생긴 것 같다. 자동차 산업에 의존했던 독일 제조업에 대한 우려가 쉽게 사라지지 않고 있다.

연초 이후 국내 주식시장의 성격은 명확하다. 2차전지와 바이오 등 성장주의 하락과 가치주의 상승이다. 국내 상장된 2차전지 ETF는 12개로 연초 이후 수익률이 평균 -13.79%이고 바이오 ETF는 9개로 -4.57%이다. 가치주에 해당하는 금융과 자동차 ETF는 평균 15.07%, 8.81% 상승했다. 하지만 금융업종은 성장에 대한 의문이 여전하다. 가치와 성장을 모두 갖춘 자동차 ETF로 관심이 쏠리고 있는 이유다.

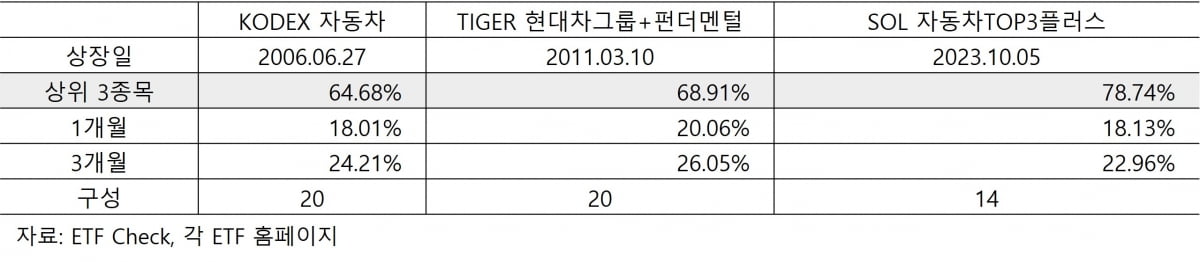

주식시장에 상장된 자동차 ETF는 ‘KODEX 자동차’, ‘TIGER 현대차그룹+펀더멘털’, ‘SOL 자동차TOP3플러스’ 세 가지다. 현대차, 기아, 현대모비스 핵심 세 종목의 비중을 보면 ‘SOL 자동차TOP3플러스’가 78.74%로 가장 높다. ‘SOL 자동차소부장Fn’은 부품주 포트폴리오로 완성차 중심의 ETF와는 성격이 다르다.

현대차와 기아의 PBR은 0.67, 0.85배이며 배당수익률은 4.6%, 5.9% 수준이다. 2023년 현대차 그룹의 글로벌 판매량은 7,302만대였으며 2024년 판매 목표는 7,440만대이다. 앞서 언급한 인도법인의 상장과 생산능력 확대는 추가적인 모멘텀을 제공할 것으로 기대된다. 두 기업 모두 배당 성향(배당금/순이익) 25%를 유지하며 자사주 매입과 소각 프로그램을 진행하고 있다.

폭스바겐 주식의 1년 수익률은 -18.80%이다. 동일 기간 현대차와 기아는 +43.93%, +54.01% 상승하였다. 높은 중국 비중과 전기차와 SDV(Software Driven Vehicle: 소프트웨어 중심 자동차)로의 매끄럽지 못한 진화 과정이 폭스바겐 그룹의 짐이 되고 있다. 최근에는 글로벌 1위 도요타도 품질 부정 문제가 불거지고 있다. 현대차 그룹에는 기회가 될 수도 있는 환경이다. 글로벌 자동차 선두 그룹을 넘어설 수 있다는 대담한 기대가 현실화될지 지켜볼 일이다.

신성호 연구위원 shshin@hankyung.com

![[포토] 기아 EV9, 美슈퍼볼 '최고의 광고' 車브랜드 1위](https://img.hankyung.com/photo/202402/AA.35842484.3.jpg)