"PER 7.4배 지나친 저평가…CJ제일제당 저점매수해야" -NH

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

NH투자증권 보고서

주영훈 NH투자증권 연구원은 "최근 마진스프레드 확대 기대감으로 음식료 기업들의 주가 상승이 큰 폭으로 이뤄진 것과 달리 회사는 상대적으로 부진한 흐름을 보였다"며 "바이오 부문의 수익성 하락 우려와 더불어, 가격인상에 따른 가공식품 수요 둔화 가능성이 함께 나타났기 때문으로 추정한다"고 밝혔다.

주 연구원은 국내 가공식품과 바이오 부문의 실적이 둔화할 것이라 관측하면서도, 회사 주가는 지나친 저평가 상태라고 했다.

그는 "PER 7.4배는 코로나19 초기 주가 급락 당시를 제외하면 역대 가장 낮은 수준이며 음식료 업종 평균(9.6배)과 비교해도 20% 이상 낮은 상태"라며 "실적 관점에서 상저하고 흐름을 전망하고 있는 만큼, 추가적인 추정치 하향 요인이 발견되지 않는다면 저점 매수에 나설 수 있는 시점으로 제시한다"고 말했다.

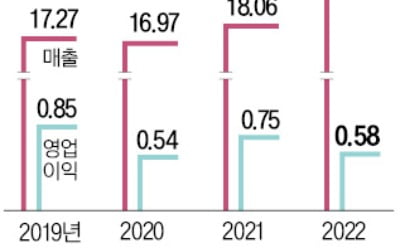

주 연구원은 4분기 CJ제일제당의 연결기준 매출액과 영업이익을 각각 7조7256억원, 3071억원으로 전망했다. 전년 동기 발생한 일회성 성과급을 고려할 때 큰 폭의 성장이 가능하겠지만 시장 추정치(컨센서스) 대비로는 밑돌 것이란 의견이다.

주 연구원은 "식품 부문은 쿠팡, 롯데 등 일부 유통 업체들과 납품단가 협상이 지연되며 국내 가공식품 매출에 일시적인 부정적 영향이 있을 것으로 본다"면서도 "다만 이 문제는 장기화할 것으로 보고 있지 않으며, 미국을 필두로 해외 매출은 여전히 높은 성장세를 이어가고 있는 만큼 점진적 회복세를 기대한다"고 밝혔다.

이어 "바이오 부문은 아미노산 가격 하락 등 업황이 부진한 상황으로 영업이익률의 단기적 하락도 불가피하다"며 "향후 스페셜티 제품 비중 확대를 통해 수익성 방어가 가능할 것인지 여부가 주가에 중요한 변수로 작용할 것"이라고 짚었다.

신민경 한경닷컴 기자 radio@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)