中 한한령 뚫은 드라마만 4갠데…주가 힘 못받는 CJ ENM

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

중국 온라인동영상서비스(OTT) 업체 비리비리는 ‘슬기로운 의사생활 시즌2’를 독점 방영한다고 지난 10일 발표했다. 올해 들어 중국에서 한국 드라마 방영 허가가 난 것은 이번이 8번째다. 중국 광전총국은 2016년 고고도 미사일 방어체계(THAAD·사드) 갈등 이후 한국 드라마의 수입·방영을 모조리 중단했다. 그러다 올 1월 ‘사임당 빛의 일기’를 시작으로 한국 드라마 방영을 허가하기 시작했다.

광전총국의 방영 허가를 받은 드라마 8편 중 CJ ENM이 제작한 드라마는 ‘슬기로운 깜빵생활’, ‘또 오해영’, ‘인현왕후의 남자’ ‘슬기로운 의사생활’ 등 4편이다. 중국 내에서 CJ ENM이 제작한 드라마 수요가 그만큼 높다는 것으로 해석할 수 있다.

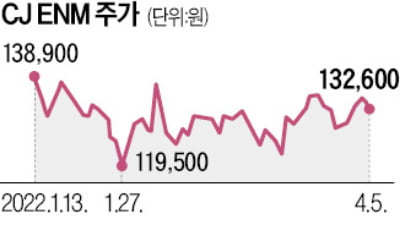

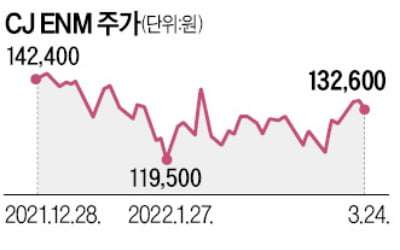

그러나 호재에도 CJ ENM의 주가는 상승세로 전환하지 못하고 있다. 11일 CJ ENM은 0.63% 내린 12만5300원에 거래를 마쳤다. CJ ENM은 지난 1월 5일 14만원까지 올랐다가 이후 등락을 반복하며 박스권에 갇혀있다. 지난해 11월 콘텐츠 제작 스튜디오를 물적분할한다고 밝혔다가 소액 주주들의 반발을 사면서 주가가 하락세를 그렸다. 지난달 24일 물적분할 방안을 공식적으로 철회했지만 주가는 크게 반등하지 못했다.

메리츠증권은 올해 CJ ENM의 1분기 영업이익이 증권가 예상액(708억원)에 못미치는 625억원 수준이 될 것이라고 예상했다. 목표주가는 기존 대비 7.9% 하향한 17만5000원으로 정했다.

정지수 메리츠증권 연구원은 “외형 성장으로 매출액은 전년동기대비 9.1% 증가했으나 제작비가 크게 증가한 편”이라며 “OTT인 티빙 가입자 정체로 디지털 광고 매출 성장도 4.8%에 머무를 것”이라고 했다.

이기훈 하나금융투자 연구원은 “자체 콘텐츠가 글로벌 성공을 거두면서 그에 비례해 제작비도 높아졌지만, 국내 TV광고 시장에서는 수익을 내긴 어렵다”며 “이를 타개할 티빙의 글로벌 진출 가속을 위해서는 영업이익 감소가 불가피하다”고 설명했다.

배태웅 기자 btu104@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)