세금 오죽 복잡하면 '양포 세무사' 등장

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

조세 비효율 부르는 복잡한 세법

시도 때도 없이 바뀌는 정책에

예외조항·감면 요건 덕지덕지

나도 모르게 세금 체납할 수도

시도 때도 없이 바뀌는 정책에

예외조항·감면 요건 덕지덕지

나도 모르게 세금 체납할 수도

‘세법의 부지(不知)는 용서받지 못한다’는 건 세법학계에서 널리 통용되는 원칙이다. 세금을 ‘몰라서’ 못 냈더라도 가산세를 부담하는 등 미납에 대한 벌을 받아야 한다는 뜻이다. 정부가 세금을 제때, 정확하게 납부하지 않은 사람에게 각종 가산세를 매기는 이유가 여기에 있다.

대표적 가산세인 ‘납부불성실 가산세’ 세율은 하루당 0.025%다. 언뜻 적어 보이지만 세금을 내야 하는 날부터 제대로 신고하는 날까지 매일 부과되기 때문에 누락 세액이 클수록, 늦게 적발될수록 ‘벌금성 부담’은 눈덩이처럼 커진다. 문제는 한국 조세 체계가 지나치게 복잡해 자신도 모르는 사이 법을 어기는 사례가 속출한다는 데 있다. 시도 때도 없이 바뀌는 정책 목표 달성을 위해, 정치권을 등에 업은 이해집단의 요구를 들어주기 위해 수많은 예외 조항과 감면 요건 등을 덕지덕지 붙인 탓이다.

대표적인 게 금융상품 관련 세법이다. 국내 상장주식을 팔 때 소액주주는 양도차익에 대한 세금을 면제받지만 대주주는 내야 한다. 하지만 비상장주식은 대주주와 소액주주 모두 양도차익에 대해 세금을 내야 한다. 펀드와 해외주식은 훨씬 더 복잡하다. 개인별 금융소득 규모까지 고려해야 한다.

양도소득세는 부동산 대책이 나올 때마다 관련 규정이 바뀌면서 전문가들도 해석하지 못하는 ‘난수표’가 됐다. 주택 수·위치·면적·취득시점·거주현황 등에 따라 양도세 규모가 수억원까지 달라지다 보니 양도세 관련 상담을 거절하는 ‘양포(양도소득세 포기) 세무사’마저 나올 정도다.

전문가들은 “세금 제도가 복잡할수록 불공평과 비효율이 커진다”고 지적한다. 제도가 단순하면 누구나 정해진 조건에 따라 세금을 내면 된다. 하지만 각종 조건에 따라 세율이 널뛰면 세금을 잘 알수록 덜 내고, 모르면 더 내는 현상이 발생한다. 전문가의 도움을 더 많이 받을 수 있는 대기업과 고소득자들이 상대적으로 이익을 본다는 얘기다.

기업들에 자주 바뀌는 세제는 ‘미래 불확실성’으로 작용한다. 기업들은 설비투자 및 연구개발(R&D) 관련 세법이 바뀔 때마다 장기 투자 계획을 새로 짜야 할 때가 많다.

김낙회 전 관세청장은 “조세제도가 복잡할수록 역설적으로 조세 회피 소지가 커지고 각종 비효율을 초래한다”며 “정부가 과세제도를 단순화해 불공평과 비효율을 줄여야 한다”고 말했다.

성수영 기자 syoung@hankyung.com

대표적 가산세인 ‘납부불성실 가산세’ 세율은 하루당 0.025%다. 언뜻 적어 보이지만 세금을 내야 하는 날부터 제대로 신고하는 날까지 매일 부과되기 때문에 누락 세액이 클수록, 늦게 적발될수록 ‘벌금성 부담’은 눈덩이처럼 커진다. 문제는 한국 조세 체계가 지나치게 복잡해 자신도 모르는 사이 법을 어기는 사례가 속출한다는 데 있다. 시도 때도 없이 바뀌는 정책 목표 달성을 위해, 정치권을 등에 업은 이해집단의 요구를 들어주기 위해 수많은 예외 조항과 감면 요건 등을 덕지덕지 붙인 탓이다.

대표적인 게 금융상품 관련 세법이다. 국내 상장주식을 팔 때 소액주주는 양도차익에 대한 세금을 면제받지만 대주주는 내야 한다. 하지만 비상장주식은 대주주와 소액주주 모두 양도차익에 대해 세금을 내야 한다. 펀드와 해외주식은 훨씬 더 복잡하다. 개인별 금융소득 규모까지 고려해야 한다.

양도소득세는 부동산 대책이 나올 때마다 관련 규정이 바뀌면서 전문가들도 해석하지 못하는 ‘난수표’가 됐다. 주택 수·위치·면적·취득시점·거주현황 등에 따라 양도세 규모가 수억원까지 달라지다 보니 양도세 관련 상담을 거절하는 ‘양포(양도소득세 포기) 세무사’마저 나올 정도다.

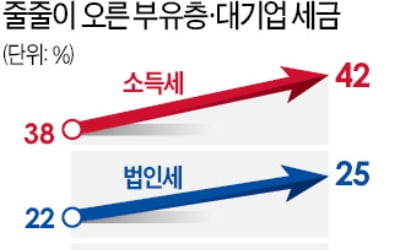

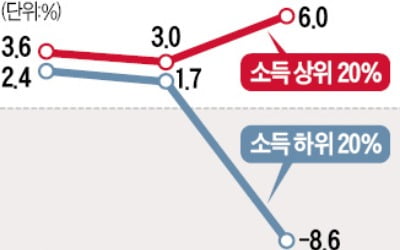

전문가들은 “세금 제도가 복잡할수록 불공평과 비효율이 커진다”고 지적한다. 제도가 단순하면 누구나 정해진 조건에 따라 세금을 내면 된다. 하지만 각종 조건에 따라 세율이 널뛰면 세금을 잘 알수록 덜 내고, 모르면 더 내는 현상이 발생한다. 전문가의 도움을 더 많이 받을 수 있는 대기업과 고소득자들이 상대적으로 이익을 본다는 얘기다.

기업들에 자주 바뀌는 세제는 ‘미래 불확실성’으로 작용한다. 기업들은 설비투자 및 연구개발(R&D) 관련 세법이 바뀔 때마다 장기 투자 계획을 새로 짜야 할 때가 많다.

김낙회 전 관세청장은 “조세제도가 복잡할수록 역설적으로 조세 회피 소지가 커지고 각종 비효율을 초래한다”며 “정부가 과세제도를 단순화해 불공평과 비효율을 줄여야 한다”고 말했다.

성수영 기자 syoung@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)