아시아나 새 주인에 HDC '내정'…정몽규·박현주 '통큰 베팅' 통했다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

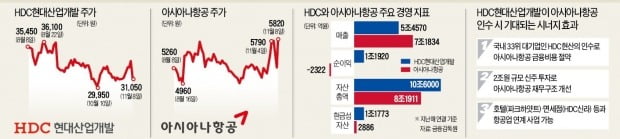

HDC 인수 유력 소식에 아시아나 주가 장중 20% 급등

금호산업 지분 31% 인수 후 2兆 이상 유상증자 계획

매각자 금호 "구주 가격 올려달라"…막판 변수 될 수도

금호산업 지분 31% 인수 후 2兆 이상 유상증자 계획

매각자 금호 "구주 가격 올려달라"…막판 변수 될 수도

경쟁자인 애경그룹·스톤브릿지캐피탈 컨소시엄이 써낸 가격과 격차가 큰 데다 재무안정성 등의 요인을 감안했을 때도 HDC현산이 우위라는 평가다.

HDC현산은 지난 7일 본입찰에서 아시아나항공과 관련 자회사 인수 가격으로 2조4000억원가량을 써낸 것으로 알려졌다. 금호산업이 보유하고 있는 지분 31.05% 전체를 인수하는 대가(구주 매각대금)로 약 3000억원을 제시하고 나머지는 모두 유상증자에 참여해 신주로 받겠다고 밝혔다. 아시아나항공에 2조원 이상의 유상증자를 하겠다고 약속한 것이다.

HDC현산 관계자는 “과거(구주)보다는 미래(신주)에 중점을 두고 가격을 적어냈다”며 “대규모 유상증자가 이뤄지면 대한항공보다 아시아나항공이 재무구조 측면에서 더 탄탄해질 것”이라고 말했다.

이번 거래에서 매각 측이 제시한 최소 조건은 신주 유상증자를 8000억원 이상 해야 한다는 것뿐이었다. 아시아나항공이 상장사인 만큼 구주 매각대금을 시가 수준으로 쳐준다고 가정할 때 최소 입찰금액은 약 1조2000억원이었다. HDC현산은 이 금액의 두 배를 가격으로 적어냈다. 애경컨소시엄도 당초 거론되던 1조5000억원보다 상당히 높은 금액을 써냈지만 2조원에 못 미치는 것으로 전해졌다. 양측의 가격 차이는 5000억원 이상 벌어졌다.

HDC현산은 인수합병(M&A) 자금을 전액 자본 형태로 조달할 계획이다. HDC현산 측이 80%, 미래에셋대우 측이 20%를 부담하기로 내부적으로 정한 것으로 알려졌다.

HDC현산은 “인수금융(M&A용 대출)을 따로 받을 계획이 없다”고 입찰 전부터 밝혀왔다. HDC현산이 보유하고 있는 현금 및 현금성 자산만 1조원이 넘는 등 자금력이 있기 때문이다. 금융권 관계자는 “아시아나항공의 주식을 담보로 대출받을 수도 있고, 자체 신용으로 회사채를 발행할 수도 있다”고 했다.

HDC현산 주가는 하락

HDC현산과 미래에셋대우가 아시아나항공 인수를 통해 기대하는 시너지는 다양하다. 미래에셋대우가 최근 사들인 해외 호텔이나 HDC현산이 뛰어든 면세점사업 등과 항공업은 궁합이 맞는다. 인수 후 마일리지사업부, 항공화물사업부 등 일부를 분할 매각하는 방식으로 투입 자금을 회수하는 것도 가능하다. 비행기를 빌려 운항할 때 비싼 운영리스 대신 금융리스 비중을 늘리고, 상대적으로 높은 신용도를 바탕으로 리스 이자율도 떨어뜨리면 상당한 비용절감 효과를 올릴 수 있다.

투자은행(IB)업계 관계자는 “범(汎)현대가 차원에서 아시아나항공을 측면 지원할 가능성도 있다”고 말했다. “예를 들어 현대오일뱅크에서 항공유를 저렴한 가격에 사올 수 있다”는 설명이다. 2조4000억원 수준의 베팅은 아시아나항공에서 벌어들일 수 있는 이익에 대한 정몽규 HDC 회장과 박현주 미래에셋금융그룹 회장의 높은 기대가 반영된 것이란 평가다. 두 사람은 7일 오전 본입찰 직전에도 만나 머리를 맞대고 가격 등의 전략을 협의했다.

아시아나항공 주가는 이날 9.6% 오른 5820원으로 마감했다. 장중 한때 20% 넘게 급등하기도 했다. 재무안정성이 높은 HDC현산이 인수 주체가 된다면 아시아나항공이 턴어라운드(흑자전환)할 가능성이 높다고 시장이 판단했다는 풀이다.

HDC 주가는 전일 종가 대비 7.3% 떨어진 3만1050원에 장을 마쳤다. 인수 비용이 적지 않고 향후에도 지속적인 투자 부담이 있을 것이라는 우려 때문이다.

막판 변수는

아시아나항공 매각 주체인 금호산업에 줘야 할 구주(금호산업 보유 지분) 가격이 막판 변수로 꼽힌다. HDC현산 컨소시엄이 구주 가격을 시가(약 4000억원)에 못 미치게 써냈기 때문이다. 금호그룹이 이를 받아들일 수 없다고 주장할 가능성을 배제할 수 없다.

인수 후보들은 신주 유상증자에 돈을 넣어 아시아나항공 경영 개선에 활용하고 싶어 하는 반면 금호산업은 구주 가격을 조금이라도 더 받아 그룹 재건에 쓰려고 하기 때문이다. 우선협상대상자 선정 후에도 가격 등 조건을 놓고 추가 협상이 이어질 전망이다.

이상은/구민기/김재후 기자 selee@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

!['매각 카운트다운' 아시아나, 거래 터졌다…장중 20% 급등[이슈+]](https://img.hankyung.com/photo/201911/ZK.20927683.3.jpg)

!['매각 카운트다운' 아시아나항공 1%↑…'유력 새 주인' HDC현산 7%↓[이슈+]](https://img.hankyung.com/photo/201911/AA.20923359.3.jpg)

![[특징주] 아시아나항공 매각 기대감에 금호산업 관련주 강세](https://img.hankyung.com/photo/201911/ZK.20927146.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)