"대교, 3분기엔 실적개선…전년比 영업익 41%↑ 전망"-현대차證

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

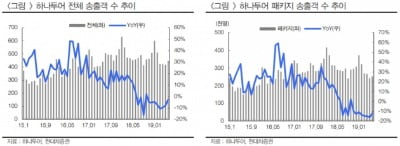

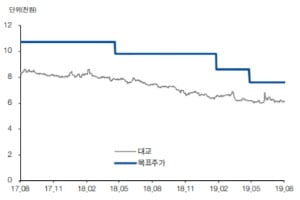

이 증권사 박종렬 수석연구위원은 “대교의 2분기 연결기준 매출은 전년 동기 대비 2% 줄어든 1894억원, 영업익은 66.4% 떨어진 36억원으로 당초 전망치를 크게 밑돌았다”면서 “영업익 대폭 감소는 인사 관련 소송비용이 총 64억원 반영됐기 때문이다. 일회성 비용임을 감안하면 실제 영업익은 14.4% 감소한 것으로 볼 수 있다”고 말했다.

ADVERTISEMENT

박 수석연구위원은 솔루니 사업도 지난달 1일 평균 9.6%의 회비 인상을 단행, ASP 증가로 영업이익률이 개선되는 점을 들어 “하반기 실적 개선이 가능한 게 긍정적 포인트”라고 했다. 그는 “눈높이·차이홍·솔루니 3개 부문이 하반기 대교의 실적 호전 견인차 역할을 할 것이다. 제품 판가 인상과 조직 슬림화에 따른 비용절감 등을 통한 수익성 향상이 가능하다”고 설명했다.

대교의 3분기 매출은 1841억원, 영업익은 104억원 수준을 기록할 것으로 내다봤다. 매출은 전년 동기 대비 1% 감소, 영업익은 41% 증가한다는 예상이다. 박 수석연구위원은 “대교의 2019년 연간 매출과 영업익 전망치도 각각 7460억원과 307억원으로 수정한다”고 덧붙였다.

김봉구 한경닷컴 기자 kbk9@hankyung.com

ADVERTISEMENT

ADVERTISEMENT