신한알파리츠 청약 '흥행'… 경쟁률 4.32 대 1

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

공모리츠로는 6년 만에 성공

보안업체 SSR은 1231 대 1

보안업체 SSR은 1231 대 1

국내 부동산투자회사(REITs) 역대 최대인 1140억원어치 공모주 청약에 나선 신한알파리츠가 모집 주식의 네 배를 웃도는 수요를 모았다. 그동안 시세차익을 노리는 일반 공모주에 비해 관심을 얻지 못하던 리츠의 한계를 극복했다는 평가가 나온다.

27일 기업공개(IPO) 주관사인 신한금융투자에 따르면 신한알파리츠의 일반청약 최종 경쟁률은 4.32 대 1을 나타냈다. 이날까지 사흘간 일반투자자를 대상으로 신청받은 결과다. 주당 5000원에 2280만 주를 모집한 결과 9855만990주가 몰렸다.

배당주 성격의 리츠가 모집금액을 웃도는 청약 실적을 올린 것은 2012년 케이탑리츠(2.56 대 1) 이후 6년 만이다.

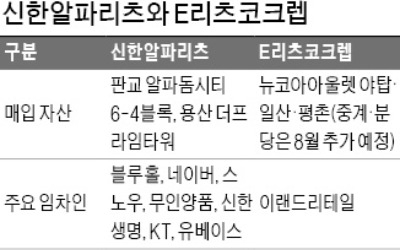

신한알파리츠는 경기 성남시 판교 ‘알파돔시티 6-4’ 오피스빌딩과 서울 용산 더프라임타워를 운영하면서 얻는 임대료를 배당하는 회사다. 인기 총싸움 게임 ‘배틀그라운드’ 제작사 블루홀을 비롯해 네이버와 자회사인 스노우 등을 임차인으로 두고 있다. 예상 수익률은 5년간 연평균 6%, 10년간 7% 수준이다. 공모 후 주요 주주는 국민은행(9.69%)과 신한리츠운용(5.09%) 등이다. 유가증권시장 상장 예정일은 내달 8일이다.

이날 일반청약을 마감한 보안 컨설팅업체 SSR은 1231.66 대 1의 경쟁률을 나타냈다. 코스닥 상장사인 지란지교시큐리티 자회사인 SSR은 다음달 6일 코스닥시장에 상장할 예정이다. 하나금융투자가 IPO를 주관했다.

김대훈/이태호 기자 daepun@hankyung.com

27일 기업공개(IPO) 주관사인 신한금융투자에 따르면 신한알파리츠의 일반청약 최종 경쟁률은 4.32 대 1을 나타냈다. 이날까지 사흘간 일반투자자를 대상으로 신청받은 결과다. 주당 5000원에 2280만 주를 모집한 결과 9855만990주가 몰렸다.

배당주 성격의 리츠가 모집금액을 웃도는 청약 실적을 올린 것은 2012년 케이탑리츠(2.56 대 1) 이후 6년 만이다.

신한알파리츠는 경기 성남시 판교 ‘알파돔시티 6-4’ 오피스빌딩과 서울 용산 더프라임타워를 운영하면서 얻는 임대료를 배당하는 회사다. 인기 총싸움 게임 ‘배틀그라운드’ 제작사 블루홀을 비롯해 네이버와 자회사인 스노우 등을 임차인으로 두고 있다. 예상 수익률은 5년간 연평균 6%, 10년간 7% 수준이다. 공모 후 주요 주주는 국민은행(9.69%)과 신한리츠운용(5.09%) 등이다. 유가증권시장 상장 예정일은 내달 8일이다.

이날 일반청약을 마감한 보안 컨설팅업체 SSR은 1231.66 대 1의 경쟁률을 나타냈다. 코스닥 상장사인 지란지교시큐리티 자회사인 SSR은 다음달 6일 코스닥시장에 상장할 예정이다. 하나금융투자가 IPO를 주관했다.

김대훈/이태호 기자 daepun@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)