"현금 넉넉해도 M&A 못해"… 고용·투자 기회 날리는 '지주사 규제'

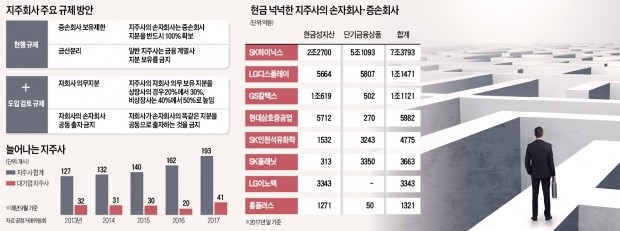

손자·증손회사 현금 15조

성장동력 재원 활용 못해

손자회사들 투자 제한

상장사 인수 사실상 불가능

스타트업 지분 투자도 봉쇄

이런 상황에서 정부는 지주사 제도가 총수 일가의 지배력을 편법으로 확대하는 수단으로 전락했다며 공정거래법상 규제를 더 조일 태세다. 구체적으로 △사익편취 규제 강화 △자회사 주식 의무보유비율 상향 △공동손자회사 금지 등 제도 개편안을 추진할 계획이다. 경제계에선 결국 기업들이 해외 투자로 눈을 돌릴 수밖에 없다는 푸념이 나온다.

기업들은 지주사 체제가 기업 성장을 옥죄고 있다고 비판한다. 지주사의 손자회사는 증손회사 지분을 100%까지 확보해야 한다는 규제가 대표적으로 꼽힌다. SK(주) 손자회사인 SK하이닉스 등이 상장사는 물론 주주가 여럿인 비상장사를 인수하는 게 어려운 배경이다. 4차 산업혁명 관련 기술을 확보하기 위해 스타트업(신생 벤처기업) 지분 투자를 하는 것도 원천봉쇄됐다. 손자회사·증손회사 현금이 고용·투자 재원으로 흘러가지 못하고 있는 것이다.

한국경제신문과 한국경제연구원이 국내 일반 지주회사 25곳을 전수조사한 결과에 따르면 지난해 말 기준 이들 지주사의 손자회사와 증손회사 844곳이 보유한 현금성 자산은 15조710억원으로 집계됐다. 지주사들이 갖고 있는 현금성 자산은 9723억원에 그쳤다. 성장을 위한 투자에 나설 자금이 지주사 규제에 갇혀있는 셈이다.

지주사 체제에서는 ‘빅딜’도 여의치 않다. 지주사가 자회사와 함께 다른 기업을 인수하는 것을 막고 있어서다. 몸값이 조(兆)단위인 기업을 인수하려면 그룹의 여러 계열사가 인수대금을 ‘십시일반’으로 분담하는 일이 많다. 2011년 현대자동차그룹 계열사인 현대차와 기아차, 현대모비스 등은 현대건설 인수대금 4조9000억원을 나눠냈다. 지주사 체제에서는 계열사 한 곳이 총대를 메고 인수금을 조달해야 한다. 현대차그룹이 지주사 체제로 전환하는 방안을 포기한 것도 이 같은 규제 탓이다.

대기업들은 규제 사각지대인 해외 기업으로 눈을 돌리고 있다. 해외 기업을 인수할 때는 지주사 규제를 적용받지 않기 때문이다. LG그룹 지주사인 (주)LG와 LG전자는 지난 4월 자동차 헤드라이트 제조업체인 오스트리아 ZKW 지분 100%를 11억유로(약 1조4500억원)에 인수했다. ZKW가 국내 업체였다면 지주사와 그 자회사가 공동으로 인수하는 M&A는 불가능했다.

◆촘촘해지는 규제망

지금도 버거운 지주사 규제는 한층 강화될 전망이다. 공정거래법 전면개편 특별위원회는 지난 6일 공동 손자회사 보유를 금지하는 방안을 내놨다. 이런 내용 등을 담은 정부 입법안을 마련해 하반기 정기국회에 제출할 계획이다. 현재는 자회사가 손자회사 지분을 공동으로 출자할 수는 없지만 같은 지분을 공동으로 보유하는 것은 가능하다.

정부는 다른 지주사 규제도 강화한다는 방침이다. 공정위는 지주사의 자회사·손자회사 보유 지분을 20%에서 30%(비상장사는 40%에서 50%)로 다시 높이는 개정안 발의를 고려 중이다.

새로운 기준이 적용되면 지주사들은 자회사와 손자회사 지분율을 높이기 위해 대규모 자금을 투입해야 한다. 재계에서는 이렇게 소요될 자금이 8조원 안팎에 이를 것으로 추산했다.

SK텔레콤은 자회사인 SK하이닉스 지분 20.07%를 보유 중인데, 30%까지 늘리려면 지난 11일 종가(8만6800원) 기준으로 6조3200억원이 필요하다. 셀트리온 지분 20.05%를 보유한 지주사인 셀트리온홀딩스가 지분율을 30%까지 늘리려면 3조4860억원 규모의 셀트리온 주식을 매입해야 한다.

김익환/좌동욱 기자 lovepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)