5년간 증권사 보고서 전무했던 쌍용양회, 이자비용 줄고 신용등급 올라…첫 '매수' 추천

유연탄 가격 하락·분양 활기에

사양산업 시멘트株 관심 급증

기관 투자가 "기업 분석 해달라"

점유율 1위…가격결정력 커

공개 매각추진 땐 몸값 더 뛸 듯

주가 올 30% 뛰어

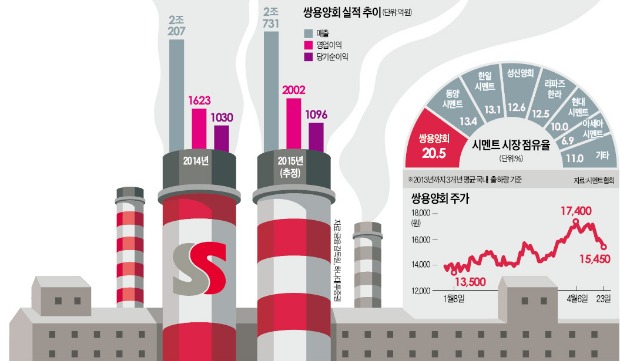

쌍용양회 주가는 최근 조정을 받고 있긴 하지만 1만5000원대로 올 들어 30% 가까이 상승했다. 2012년 말 6000원 수준과 비교하면 두 배 이상 올랐다. 2012년과 2014년 두 차례에 걸쳐 시멘트 판매가격 인상을 단행하면서 영업이익이 크게 개선된 덕분이다. 작년 연결 영업이익은 1623억원으로 전년에 비해 17.5% 늘어났다.

올 들어선 원자재인 유연탄 가격 하락과 주택 분양시장 활기가 주가를 밀어올리고 있다는 분석이다. 채상욱 하나대투증권 연구원은 “재작년부터 실적이 좋아지면서 쌍용양회에 대한 시장 관심이 높아지고 있다”며 “그동안 쌍용양회를 커버(분석)하는 증권사가 없었는데 기관투자가 등의 요구가 있어 점차 늘어날 분위기”라고 말했다. 채 연구원은 지난 1월6일 ‘매수’ 의견을 내고 12개월 목표주가를 1만9000원으로 제시했다.

쌍용양회의 또 다른 긍정적인 변화는 작년 말 현재 1조1626억원의 총차입금에서 나오는 이자비용의 급격한 감소다. 2012년 1002억원이었던 연결 금융비용은 순차적으로 줄어 지난해 말 608억원으로 축소됐다. 지난해 7월 2년 만기 회사채 수요예측 땐 등급 상승을 기대한 투자자들이 몰려 연 5.85%의 낮은 비용으로 300억원 발행을 확정했다.

시장지배력 강화 기대

증시 전문가들은 향후 쌍용양회의 경영권 변화가 추가적인 주가 상승동력이 될 것으로 보고 관련 움직임에 주목하고 있다. 2005년 채권단이 출자전환으로 확보한 지분 46.8%와 2000년 이후 단일 최대주주로 자리잡고 있는 일본 태평양시멘트 지분(특수관계인 포함 32.3%)에 변화가 예상돼서다. 채권단 관계자는 “현재 채권단 지분을 (우선매수청구권을 보유한) 태평양시멘트 측에 넘기는 방안을 협상 중”이라며 “만약 여의치 않을 경우 공개매각을 진행할 예정”이라고 말했다.

투자은행(IB)업계에 따르면 현재 매각을 추진 중인 동양(시장점유율 13.4%)에 이어 시장점유율 20.5%인 쌍용양회까지 팔릴 경우 국내 시멘트업계에 지각변동에 가까운 판도 변화가 나타날 전망이다. 특히 한일시멘트(13.1%), 라파즈한라시멘트(12.5%), 아세아시멘트(6.9%) 등 인수 여력을 갖춘 업계 ‘빅7’가 두 회사의 주인이 될 경우 어떤 조합이라도 상위 1, 2위 합산 점유율이 50%를 넘어서기 때문이다.

일본 시멘트업계 1위 태평양시멘트나 주식 매매차익을 추구하는 사모펀드(PEF)가 안정적으로 경영권 지분을 가져갈 경우에도 주가엔 긍정적이라는 분석이다. PEF인 한앤컴퍼니는 이미 2012년 쌍용양회 지분 10%를 매입해둔 상태다. 한 신용평가사 연구원은 “기존 우량 시멘트업체 또는 PEF가 쌍용양회를 인수하는 경우 시장지배력 또는 재무 안정성 강화라는 긍정적 효과가 기대된다”고 말했다.

이태호 기자 thlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![SNS 언급량 터졌다…"화장품株, 8월까지 안정적 우상향" [이시은의 투자고수를 찾아서]](https://img.hankyung.com/photo/202405/01.36580127.3.jpg)

![매파 연준 우려에 나스닥 2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240501062439197.jpg)