대림산업 주가가 실적 정체에 대한 우려가 불식되면서 상승세로 돌아섰다.

토목공사 수주가 꾸준히 늘고 있는 데다 유화부문에서 나오는 지분법 평가이익 감소폭도 크지 않을 것이란 관측의 반영이다.

대형 건설사 가운데 주가수익비율(PER)이 가장 낮은 점도 매력으로 부각됐다.

대림산업 주가는 31일 4.87% 오른 5만3천8백원에 마감돼 이틀째 상승세를 이어갔다.

전일 동양종금증권이 투자의견을 '매수'로 상향한 데 이어 이날 UBS증권이 목표주가를 기존치보다 17% 올린 8만원으로 제시한 게 호재로 작용했다.

박형진 동양종금증권 연구원은 "지난해 실적 호전의 주요 요인이었던 지분법 평가이익 증가세가 올해는 주춤할 것으로 예상돼 주가가 고전을 면치 못했다"면서 "하지만 여천NCC 등 유화부문 자회사에서 나오는 지분법 평가익이 올해 2천4백7억원으로 전년 수준(2천5백88억원)을 유지할 것"이라고 전망했다.

유화부문의 지분법 평가익은 지난해 기준으로 경상이익의 48%를 차지하고 있다.

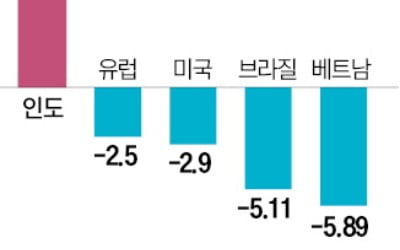

UBS증권 역시 "중국 석유화학업체들이 신규 설비 증설에 나서는 등 유화부문 악재는 이미 주가에 충분히 반영됐다"고 분석했다.

전문가들은 특히 건설 부문의 선전에 주목하고 있다.

유화부문에서 지분법 평가익이 감소해도 이를 충분히 상쇄할 것이란 지적이다.

박 연구원은 "지난 2000년 1조원대로 진입한 토목부문 수주 잔고가 2006년엔 1조6천억원에 달할 것으로 예상된다"며 "공사잔고에서 토목부문이 차지하는 비중이 작년 42.3%로 대형사 가운데 가장 높다"고 설명했다.

토목공사는 대부분 정부발주 공사로서 공사 중단이나 미수금 회수가 어려울 가능성이 건축(주택 등) 공사보다 낮은 게 장점이다.

박 연구원은 "올 예상 순이익을 기준으로 계산한 PER는 대림산업이 4.4배 수준으로

대우건설 현대건설 등에 비해 저평가돼 있으며,올해 전년 수준의 배당금(2천4백50원)만 유지하더라도 배당수익률이 4%대라는 점도 매력"이라고 덧붙였다.

박동휘 기자 donghuip@hankyung.com

![매파 연준 우려에 나스닥 2% 급락 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240501062439197.jpg)