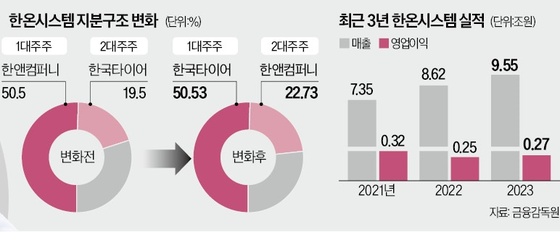

[마켓인사이트] 회사채 대신 CP 찍고 ABL 발행…금리 급등에 연말 돈줄 마른다

중소기업 '금리급등 직격탄'

연 7%대 회사채도 수요 없어…고금리 발행 '울며 겨자먹기'

국민연금, P-CBO 매입하며 "발행금리 올려 달라" 요구

대기업, 내년 이자부담 우려…회사채 계획 수정 불가피

현대카드는 이달 말 2400억원 규모로 예정한 회사채 발행을 취소하고 대신 같은 규모로 장기 기업어음(CP)을 발행하기로 했다. 장기 CP를 발행하면 별도로 증권신고서를 금융당국에 제출해야 하는 불편함이 있긴 하지만 회사채에 비해 0.1%포인트가량 낮은 연 2.1% 금리를 적용받을 수 있어서다.

수출입은행은 오는 24일 5000억원 규모로 코코본드를 발행할 계획이었으나 규모를 축소하는 방안을 검토하고 있다.

☞이미지 크게보기

![[마켓인사이트] 회사채 대신 CP 찍고 ABL 발행…금리 급등에 연말 돈줄 마른다](https://img.hankyung.com/photo/201611/AA.12863962.1.jpg)

기업들이 금리 급등으로 몸살을 앓고 있다. 기존 금리 수준으로 회사채 발행을 추진하다 실패하거나 어쩔 수 없이 금리를 높인 회사채를 발행하는 기업이 줄을 잇고 있다. 일부 기업은 CP 발행이나 자산유동화담보부대출(ABL) 등 회사채를 대신할 값싼 자금 조달 방안 마련에 나서고 있다.

자금 여력이 많지 않고 신용도도 낮은 중소기업은 큰 타격을 받고 있다. 기계 부품업체 H사는 이달 말 사모 회사채 200억원어치를 발행하려다 철회했다. H사는 회사채 대신 고객 업체에 대한 매출채권을 담보로 한 ABL을 발행해 자금을 조달할 계획이다. 담보가 있는 ABL은 회사채보다 신용등급을 1~2등급 높게 받아 낮은 금리로 자금을 조달할 수 있기 때문이다.

회사 측 관계자는 “나중에 고객사에서 매출채권을 제때 상환받지 못하면 유동성에 문제가 생길 수 있어 걱정”이라고 털어놨다.

회사채 발행이 어려운 중소기업이 자금 조달 수단으로 애용하는 회사채담보부증권(P-CBO) 금리도 상승세다. P-CBO는 신용도 낮은 기업이 신규 발행하는 회사채를 모은 뒤 기술보증기금의 보증을 덧붙여 발행하는 유동화 증권이다.

국민연금은 25일 기술보증기금이 발행할 예정인 P-CBO 1200억원어치 가운데 600억원어치를 인수하기로 하면서 주관사에 발행금리를 높여줄 것을 요구하고 있다. 투자은행(IB)업계 관계자는 “가뜩이나 재무상황이 좋지 않은 한계기업의 자금 조달이 어려워지고 있다”고 우려했다.

자금 조달이 급한 기업은 고금리를 감수하고 ‘울며 겨자먹기’ 식으로 회사채 발행에 나서고 있다. 제약업체 한독은 이달 말 발행하는 300억원 규모 회사채 금리가 당초 예정 금리보다 0.3%포인트 높아졌다. 회사 관계자는 “내년 이후의 불확실성보다는 당장의 금리 인상분을 감내하는 것이 차라리 유리하다고 판단했다”고 말했다.

◆“내년이 더 걱정”

대기업들도 갑작스러운 자금 조달 비용 상승에 전전긍긍하고 있다. 롯데렌탈은 지난 16일 1000억원 규모 회사채 발행을 위한 수요예측(기관투자가 대상 사전 청약)에서 희망금리 상단을 민평금리(민간 채권평가사 네 곳이 평가한 회사채 금리 평균)보다 0.2~0.3%포인트 높여 잡아 물량을 채웠다.

롯데렌탈은 7월 회사채 수요예측에서는 희망금리 상단을 민평금리 대비 불과 0.05%포인트 높게 설정했다. GS EPS도 지난해 회사채 수요예측에서는 희망금리 상단을 민평금리 대비 0.1%포인트 높게 잡았지만 이달 16일 수요예측에서는 0.2%포인트 높게 제시해 간신히 물량을 채웠다.

전문가들은 다음달 연방공개시장위원회(FOMC) 회의 결과에 따라 설사 금리 급등세가 진정되더라도 당분간 기업들의 이자비용 증가는 불가피할 것이라고 입을 모은다. 한 증권사 기업금융부장은 “1년 넘게 이어져온 ‘회사채 금리 연 1%대(우량채 기준) 시대’가 끝나는 단계인 만큼 본격적 금리 상승기에 대비해야 할 것 같다”고 말했다.

임도원/이태호/서기열 기자 van7691@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![5월 첫째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202405/99.36265539.3.jpg)

![고용둔화 조짐에 투자심리 회복…나스닥 1.99%↑ [뉴욕증시 브리핑]](https://img.hankyung.com/photo/202405/ZA.36560217.3.jpg)

![고용둔화 조짐에 투자심리 회복…나스닥 1.99%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/ZA.36560217.1.jpg)

![[단독] 신협, 연체율 관리 총력…부실채권 투자社 설립](https://timg.hankyung.com/t/560x0/photo/202405/AA.36551861.3.jpg)