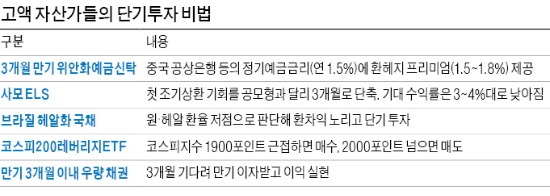

3개월 마다 갈아타며 短短하게 굴린다

장기투자 주저…치고 빠진다

3개월만기 위안화예금신탁 급증 "3개월 조기상환 ELS 만들어달라"

10년만기 브라질채권도 환차익 노리고 단기 투자

17일 금융투자업계에 따르면 최근 서울 강남의 증권사 PB센터를 중심으로 3개월 만기 위안화 예금신탁에 가입하는 투자자가 늘고 있는 것으로 알려졌다. 위안화 예금신탁은 증권사들이 중국공상은행 중국건설은행 등의 정기예금금리(연 1.5% 수준)에 위안화와 원화의 헤지 과정에서 발생하는 프리미엄(연 환산 1.5~1.8%)을 묶어 만든 상품이다.

조기상환 기회가 3개월마다 돌아오는 사모 주가연계증권(ELS)을 만들어달라는 주문도 많다. 예를 들어 3개월 후 기초자산 가격이 판매시점 대비 90% 밑으로 떨어지지 않으면 연 3~4%대의 수익률을 보장하는 식이다. 공모 ELS의 기대 수익률이 연 6%대고 보통 6개월마다 조기상환 기회가 오는 것에 비해 수익률은 낮지만 짧은 시간 안에 돈을 찾을 수 있도록 요구하는 것이다.

김동한 신한PWM여의도센터 센터장은 “최근 들어 조기상환 기회가 3개월마다 돌아오는 ELS와 파생결합증권(DLS)에만 투자하는 자산가가 여럿 있다”며 “시장이 불확실한 만큼 중장기 투자보다는 단기투자로 자금의 빠른 회전을 추구하는 경향이 뚜렷하다”고 말했다.

10년 만기 브라질 헤알화 국채도 만기보유가 아닌 단기투자 대상이 되고 있다. 원·헤알 환율이 작년 4월 헤알당 562원에서 지난 2월 438원까지 떨어진 상황에서 기준금리가 11%까지 치솟자 환차익을 노리고 매수하는 것이다. 현재 원·헤알 환율은 463원이다. 한 대형 증권사 프라이빗뱅커(PB)는 “2월 들어 포트폴리오에 브라질채권을 일부 넣었던 고객이 지난달 말 10% 정도의 수익을 내서 팔았다”고 했다.

이 밖에 코스피 1900~2000포인트 박스권을 활용해 저점에서 코스피200레버리지ETF를 사고 고점에서 파는 ‘레버리지ETF 단타매매’도 활발하다. 만기가 3개월 정도 남은 우량 회사채는 ‘없어서 못 파는 상황’이란 게 강남지역 PB들의 전언이다. 정은영 KDB대우증권 PB클래스 갤러리아 부장은 “지난 2년간 박스권 장세를 경험한 투자자들이 ‘장기투자’에 대한 확신이 없다”며 “코스피지수가 2050을 뚫고 계속 올라가지 않는 한 단기간 이익을 내 수익률을 쌓아가는 분위기가 지속될 것”이라고 전망했다.

황정수 기자 hjs@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![5월 첫째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202405/99.36265539.3.jpg)

![고용둔화 조짐에 투자심리 회복…나스닥 1.99%↑ [뉴욕증시 브리핑]](https://img.hankyung.com/photo/202405/ZA.36560217.3.jpg)

![고용둔화 조짐에 투자심리 회복…나스닥 1.99%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/ZA.36560217.1.jpg)

![[단독] 신협, 연체율 관리 총력…부실채권 투자社 설립](https://timg.hankyung.com/t/560x0/photo/202405/AA.36551861.3.jpg)