성장株 주춤하니 배당·소형·가치株 약진

기업규모·변동성 등 기준 따라

종목 선별투자 전략 '수익률 호조'

소형주 ETF 한달 수익률 20%

밸류 팩터로 자금 유입 돋보여

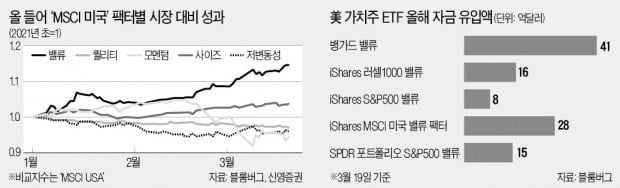

이들 지수를 기초로 삼는 상장지수펀드(ETF) 역시 올해 좋은 성과를 보이며 자금이 들어오고 있다. ‘iShares MSCI 미국 밸류 팩터’ ETF에는 연초 이후 지난주까지 28억달러(약 3조원)가 순유입됐다. 최근 3개월간 수익률은 20%를 넘어선다. 이 ETF는 가격 대비 장부 가치, 가격 대비 이익 수준, 기업 가치 대비 영업현금흐름 등의 지표로 저평가된 가치주를 담고 있다. 단순히 성장주와 가치주로 나눠 투자하는 ‘스타일 전략’과는 달리 금융주와 비금융주로 나눠 밸류 점수를 차별적으로 매기는 특징이 있다.

가치 스타일 ETF인 ‘Invesco S&P500 퓨어 밸류’도 올해 가장 좋은 성과를 내고 있는 상품으로 꼽힌다. 연초 이후 수익률은 23.3%로, 6억6000만달러(약 7500억원)가 올해 유입됐다.

밸류 팩터 ETF들은 지난해 누적 성과가 가장 부진했던 상품이다. 팩터 전략은 작년 말 퀄리티(부채비율이 낮고 실적 개선세가 강한 주식) 투자가 반짝 수익률이 좋았던 것을 제외하면 밸류, 사이즈, 저변동성, 모멘텀, 배당 등은 대체로 부진했다. 박수민 신영증권 연구원은 “금리가 상승하자 그동안 시장을 주도했던 성장주에 대한 밸류에이션 우려가 커졌다”며 “적정 가치 대비 가격 수준이 높지 않으면서도 실적에 대한 기대가 높은 종목으로 관심이 옮겨가고 있다”고 설명했다.

소형주·배당 팩터도 눈길

시가총액이 작은 소형주에 투자하는 ‘사이즈 팩터’도 올해 호조를 보이고 있다. 블랙록에 따르면 경기 회복 국면에서는 밸류와 사이즈 팩터가, 확장 국면에서는 모멘텀 팩터가 양호한 성과를 내는 경향이 있다.특히 중소형주에 더해 밸류와 모멘텀(과거 주가 흐름이 좋은 주식) 전략을 혼합한 ‘Invesco S&P 스몰캡·밸류·모멘텀’ ETF는 최근 한 달간 성과가 20%에 달한다. 미국 스몰캡 종목 중 밸류와 모멘텀 점수로 상위 120개 종목에 투자하는 상품이다. 또 다른 소형주 팩터 ETF인 ‘Invesco S&P 스몰캡600 매출’ ETF도 올 들어 30%가 넘는 수익률을 기록 중이다. S&P600 중소형주 중 매출을 기반으로 종목 비중을 결정하는 펀더멘털 가중 방식을 취하고 있다.

최근엔 업종이나 테마 ETF에서도 팩터 전략을 접목한 상품이 부각되고 있다. ‘Invesco 다이나믹 레저&엔터테인먼트’ ETF가 대표적이다. 여행 레저 관련 기업에 투자하지만 가격, 실적 개선 동력, 퀄리티, 밸류 등 팩터를 접목해 종목을 가려내는 상품으로 연초 대비 수익률은 30%에 육박한다.

올해 주목을 받고 있는 또 다른 팩터는 ‘배당’ 전략이다. 박 연구원은 “일반적으로 배당 전략은 저금리 시대에 각광받지만 최근엔 금리가 오르자 미래 현금흐름의 현재 가치에 대한 우려가 커져 관심을 받고 있는 것으로 보인다”고 말했다. 올해 가장 좋은 성과를 내고 있는 배당 팩터 전략의 ETF는 ‘iShars Select Dividend’이다. 배당 증액과 배당수익률을 동시에 고려하는 상품으로 올해 수익률은 19% 수준이다. 최근엔 ‘First Trust 배당 증액 귀족주’ ETF도 1년 수익률이 92%에 달해 관심을 끌고 있다.

설지연 기자 sjy@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["중국·기술주…하락하는 종목에도 기회는 있다" [독점 UBS리포트]](https://img.hankyung.com/photo/202103/ZA.25693091.3.jpg)

![[오늘의 arte] 예술인 QUIZ : 그의 그림 속 인물은 설명되지 않는다](https://timg.hankyung.com/t/560x0/photo/202405/AA.36699526.3.jpg)