삼성전자, 2분기 감익 우려 '먹구름'…하반기는?

11일 오후 1시5분 현재 삼성전자는 전날보다 200원(0.40%) 오른 4만9850원에 거래되고 있다. 3거래일 만에 반등한 주가는 5만원선 회복에 나섰다. 크레디리요네(CLSA), 모건스탠리 등 외국계 증권사 창구를 통해 매물이 출회되고 있지만 미래에셋대우, KB증권, 삼성증권 등을 중심으로 매수세가 유입되고 있다.

금융투자업계에서는 1분기까지 이어진 사상 최대 분기 영업이익 행진이 2분기에 끊길 것이란 관측이 나오고 있다. 우선 3월16일 공식 출시된 S9 판매 부진으로 통신모바일(IM) 부문 실적이 기대에 못 미칠 것이란 전망이 부담 요인으로 꼽혔다. S9 출시로 제조원가와 마케팅비가 늘어난 가운데 IM 부문 평균판매단가(ASP)가 하락해 실적에 부담으로 작용하고 있다는 지적이다.

이승우 유진투자증권 연구원은 "1분기 초도 출하량이 양호했던 S9은 실제 판매가 반영되는 2분기부터 출하량이 부진했다"며 "이런 추세라면 S9의 첫 해 출하량은 3000만대 초반에 그쳐 과거 갤럭시S3 이후 역대 최저 판매량을 기록할 것"이라고 밝혔다. 그는 "S9의 2분기 출하량 추정치를 기존 1500만대에서 950만대로 낮추면서 삼성전자의 2분기 영업이익 추정치를 15조7000억원에서 15조2000억원으로 하향 조정한다"고 했다.

권성률 DB투자증권 연구원 역시 "스마트폰 시장 성장 둔화와 고가폰의 차별화 포인트 부재 등이 (IM 부문 실적에) 영향을 미친 것으로 풀이되고, 해당 부문 실적은 하반기에도 하락세를 보일 것"이라며 2분기 영업이익 전망치를 당초 15조8000억원에서 14조9000억원으로 낮춰잡았다.

그는 "영업이익이 6개 분기 연속 증가하면서 실적 상향 조정이 반복됐기 때문에 2분기 영업이익 감익과 하향 조정은 심리적으로 압박이 클 수 있다"고 말했다.

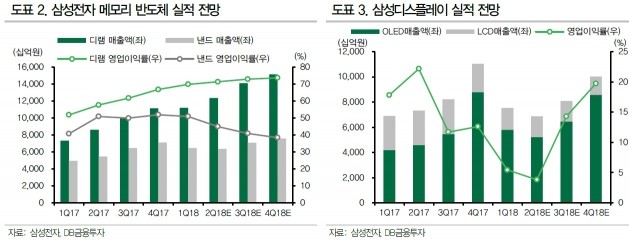

낸드플래시 메모리 가격 하락세도 부담 요인이다. 2분기 낸드플래시 평균판매단가(ASP) 하락률이 10%를 웃돌면서 해당 부문 영업이익률이 하락할 것이란 관측이다.

어규진 이베스트투자증권 연구원은 "경쟁사 시장 진입과 공급 증가에 따른 낸드플래시 부분 가격 하락 폭이 -12%를 기록, 수익성 개선 폭을 제한할 전망"이라며 삼성전자의 목표주가를 7만원에서 6만8000원으로 하향 조정했다.

증권정보업체 에프앤가이드에 따르면 최근 삼성전자의 2분기 영업이익 컨센서스(국내 증권사 전망치 평균)는 지지부진한 흐름을 나타내고 있다. 연초 17조원에 근접했던 2분기 영업이익 전망치는 4월 초 15조5344억원까지 밀렸다. 이후 다시 반등했지만 5~6월 내내 15조7000억원대에서 맴돌고 있다.

올 2분기 매출과 영업이익 컨센서스(국내 증권사 전망치 평균)는 각각 62조1621억원, 15억7758억원으로 집계됐다. 직전 분기보다는 매출은 2.63%, 영업이익은 0.85% 늘어난 수치다. 그러나 최근 분위기에 비춰 영업이익 컨센서스의 1분기 영업이익(15조6422억원) 하회 가능성을 배제할 수 없는 상황이다.

따라서 당분간 주가 공백기가 이어질 것이란 우려가 제기되고 있다.

김양재 KTB투자증권 연구원은 "실적 기여도가 큰 반도체 부문 호황도 기대보다는 더딘 분위기"이라며 "잠정 실적 발표전까지 주가 촉매가 부재할 전망"이라고 내다봤다.

다만 올해 실적 전망에 비춰 주가가 저평가된 상태란 점, 하반기에는 실적이 우상향할 수 있을 것이란 관측에는 대다수가 동의했다.

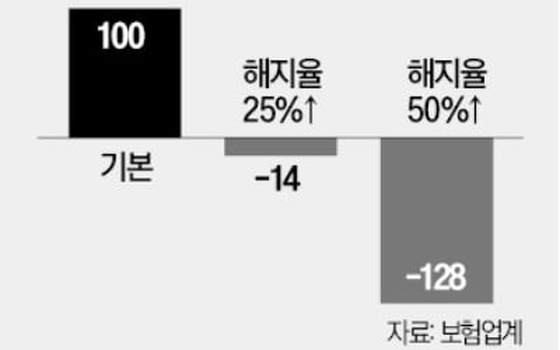

올해 연간 영업이익 컨센서스도 4월 62조원대를 바닥으로 개선되는 흐름을 보이며 이달 66조원(8일 기준 66조2378억원)에 올라선 상태다. 최근 삼성생명과 삼성화재의 보유 지분 매각으로 자사주 소각 가능성이 커졌다는 점도 긍정적이라고 전문가들은 평가했다.

이 연구원은 "2분기 실적이 예상치를 밑돌 전망이고 삼성그룹을 둘러싼 여러 불확실성도 아직 진행 중이지만 이 같은 할인 요인은 상당 부분 주가에 반영돼 있다"며 "올해 예상 주당순이익(EPS) 기준 현재 주가는 주가수익비율(PER) 6.7배로 코스피 200 예상 PER 대비 30% 가까이 할인돼 있다"고 말했다.

권 연구원은 "하반기에는 영업이익이 3분기 17조1000억원, 4분기 17조8000억원으로 다시 개선될 수 있어 다시 기회를 노려야 한다"며 "D램 메모리는 ASP 상승 추세가 하반기에도 이어지면서 영업이익률이 지속적으로 상승할 전망"이라고 조언했다.

-

기사 스크랩

-

공유

-

프린트

![5월 둘째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202405/99.31084208.3.jpg)

!["금리 인하 너무 이르다"…Fed '매파' 발언에 혼조세 [뉴욕증시 브리핑]](https://img.hankyung.com/photo/202405/AD.36579999.3.jpg)

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)

![[픽! 남원] 춘향제 열기 속으로](https://timg.hankyung.com/t/560x0/photo/202405/ZK.36683930.3.jpg)