금감원, 출자전환 기업에 '차등배정 유상증자' 허용 검토

채권단과 일반투자자 나눠 증자때 채권단에 우선청약권

"부채비율 낮추고 추가자금 수혈…현대상선 정상화 앞당길 것"

○출자전환과 공모증자를 동시에

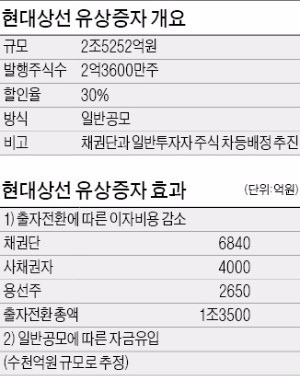

12일 투자은행(IB)업계에 따르면 현대상선은 2조5252억원 규모 일반공모 유상증자를 하면서 채권단(사채권자, 용선주 포함)과 일반투자자에게 주식을 차등배정하는 방안을 금융감독원과 협의 중이다. 채권단과 일반투자자 그룹으로 나눠 채권단에 우선청약권을 주는 방안 등이 검토되고 있다. 기업이 공모방식으로 유상증자를 하면서 청약에 참여한 투자자에게 주식을 차등배정한 전례는 없다.

참여대상과 물량을 특정해 주식을 주는 3자배정 방식과 달리 일반공모 방식은 누가 얼마만큼 증자에 참여할지 예측하기 어렵다. STX그룹 웅진 등 앞서 구조조정을 위해 출자전환을 했던 기업이 모두 3자배정 유상증자를 택한 것도 이 같은 이유에서다.

한 대형 증권사 유상증자 담당자는 “현대상선의 회생 가능성을 긍정적으로 보고 있고 시가보다 30% 낮은 가격에 주식을 살 수 있다는 점에 매력을 느끼는 일반투자자가 적지 않은 것으로 보인다”며 “채권단이 가져가야 할 물량을 확실히 보장해주기 위해 법적 테두리 안에서 증자물량을 우선 배정해 주는 방식이 불가피할 것”이라고 말했다.

○일반투자자 얼마나 참여할까

IB업계는 이번 증자를 통해 의미 있는 수준의 자금이 수혈될 경우 현대상선이 빠르게 정상화하는 계기가 될 것으로 기대하고 있다. 현대상선은 이번 출자전환을 통해 약 1조3500억원(채권단 6840억원, 사채권자 4000억원, 용선주 2650억원)에 달하는 채무부담을 덜 수 있을 것으로 업계는 보고 있다.

IB업계 관계자는 “대규모 유상증자를 결정했지만 주가가 크게 출렁이지 않았다는 것도 현대상선의 회생 가능성에 대한 시장의 기대를 반영한 것”이라며 “적지 않은 증권사가 이번 증자에 모집주선으로 참여하고 싶다는 의사를 회사 측에 전달하고 있다”고 전했다. 이번 증자는 미래에셋대우가 대표주관을 맡았으며 유진투자증권과 LIG투자증권이 추가 참여할 예정인 것으로 알려졌다.

다만 글로벌 경기 침체로 현대상선의 실적개선 가능성이 불투명해 개인의 참여가 많지 않을 것이란 의견도 있다. 투자자를 구분하는 방식의 유상증자가 전례가 없다는 점에서 금융당국은 조심스러운 입장이다. 주관사 재량으로 청약물량을 배정하는 게 법적으로 가능하지만, 이 같은 증자가 한 번 허용되면 악용하는 기업이 나타날 수 있다는 우려에서다. 금감원 관계자는 “현대상선에서 최종 청약기준을 결정하면 최대한 긍정적으로 검토할 예정”이라고 말했다. 이번 유상증자 청약은 다음달 18~19일 이틀간 이뤄진다. 납입일은 같은달 22일이다.

이유정 기자 yjlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![217% 급등한 이 종목…"제2의 셀트리온될까" 긴장 고조 [한경우의 케이스스터디]](https://img.hankyung.com/photo/202405/01.36621465.3.jpg)

![코스피 2800 돌파할까…美 4월 CPI에 쏠린 눈 [주간전망]](https://img.hankyung.com/photo/202405/ZA.36676892.3.jpg)

![물가 지표 초읽기…다시 파월의 시간이 온다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20231109084118397.jpg)

![[속보] 與 정책위의장에 정점식…원내수석부대표 배준영](https://timg.hankyung.com/t/560x0/data/service/edit_img/202405/38978c85f64995796d4617116d0b7619.jpg)